2023.04.25

年収750万でいくらの住宅ローンを組める?適正額や考えるべきことを解説

住宅の購入を検討するなかで「自分はいくらのローンを組めるのだろうか?」と、疑問に感じている方も多いでしょう。

住宅ローンは長期間のローンであるため、年収をもとに無理のない返済計画を立てる必要があります。

そこで本記事では年収750万円を例に、いくらの住宅ローンを組めるのかを解説します。本記事を読んでいただければ住宅ローンの適正価格や事前に考えるべきことがわかり、自分に合った資金計画を立てられるでしょう。

住宅ローンで悩んでいる方は、ぜひ参考にしてください。

INDEX

年収750万円でいくらの住宅ローンを組めるのか

住宅ローンの借入可能額は返済比率や金利によって決まります。返済比率とは年収に占めるローン返済額の割合であり、計算式は以下の通りです。

返済比率 = 年間返済額 ÷ 年収 × 100

返済比率の上限は金融機関によって異なりますが、一般的に30〜35%で設定されています。

たとえば、住宅金融支援機構と民間の金融機関が提携して提供しているフラット35の場合は、以下の表の通り年収によって返済比率が異なります。

| 年収 | 400万円未満 | 400万円以上 |

|---|---|---|

| 基準 | 30%以下 | 35%以下 |

年収750万円の方は、年間返済額が225〜262万円の範囲内であれば借入可能です。

実際の借入額は金利によって変動するため、以下の表では返済額と金利をもとに借入可能額をシミュレーションしています。

【元利均等払い・返済年数35年・ボーナス返済なし】

| 金利 | 借入可能額 | |

|---|---|---|

| 年間返済額225万円 (1月あたり約18万7,000円) |

年間返済額262万円 (1月あたり約21万8,000円) |

|

| 0.5% | 約7,200万円 | 約8,400万円 |

| 1% | 約6,620万円 | 約7,720万円 |

| 1.5% | 約6,100万円 | 約7,200万円 |

| 2% | 約5,640万円 | 約6,580万円 |

上記の通り、同じ年収でも返済比率や金利によって借入可能額は大きく異なります。

平均的な住宅ローンの借入額

返済比率や金利をもとにした借入可能額の目安がわかりましたが、実際に住宅ローンを組んでいる方はいくらのローンを組んでいるのか気になる方も多いでしょう。

本章では、住宅ローンを組んだ方の年収倍率や返済比率を紹介します。平均的な数値を参考に、住宅ローンの組み方を考えてみましょう。

年収倍率

年収倍率とは「住宅ローンの借入額が年収の何倍に相当するか」という指標です。

住宅金融支援機構の「2021年度フラット35利用者調査」によると、注文住宅の年収倍率は全国平均で6.8倍、土地付き注文住宅は7.5倍です。

年収750万円にあてはめると、約5,100〜5,625万円の借入をしている計算となります。また、地域別の年収倍率は以下の通りです。

- 【注文住宅】

- ● 近畿圏:7.1倍

- ● 首都圏:6.9倍

- ● 東海圏:6.8倍

- ● その他地域:6.6倍

- 【土地付き注文住宅】

- ● 首都圏:7.8倍

- ● 近畿圏:7.8倍

- ● 東海圏:7.6倍

- ● その他地域:7.2倍

住宅購入を検討しているエリアの倍率を参考にしてみましょう。

返済比率

住宅金融支援機構の「2021年度フラット35利用者調査」によると、住宅ローンを組んだ方の返済比率は以下の通りです。

- ● 10%未満:4.5%

- ● 15%未満:10.9%

- ● 20%未満:19.2%

- ● 25%未満:23.3%

- ● 30%未満:28.2%

- ● 30%以上:13.9%

25%未満と30%未満で全体の50%以上を占めるため、多くの方が20〜30%の返済比率で借入をしているとわかります。

年収750万円で考えると年間返済額は150〜225万円(1月あたり12万5,000〜18万7,500円)の範囲内です。

年収750万円の方が住宅ローンを組む場合の適正額

平均的な住宅ローン借入額を紹介しましたが、人によって経済状況やライフプランは異なるため、自分に合った適正額で住宅ローンを組む必要があります。

本章では適正な住宅ローンを組むためのポイントを紹介します。具体的には以下の通りです。

- ● 現在の家賃をもとに考える

- ● 返済比率を低めに設定する

- ● 手取り年収で計算する

各ポイントについて詳しく解説します。

現在の家賃をもとに考える

住宅ローンの負担をおさえたい方は、現在の家賃をもとに返済額を考えましょう。

現在の家賃支払いが多いと感じる方は、月々の返済額を現在の家賃以下に設定する必要があります。一方、現在の家賃にあまり負担を感じていない方は、返済額を多めに設定してもよいでしょう。

しかし、一戸建てを購入した後は住宅ローンの返済だけでなく、固定資産税や都市計画税の支払いが生じる点も考慮する必要があります。

さらに修繕費用も積み立てておきましょう。一戸建ては築年数が経過すると、設備の交換以外にも外壁塗装や屋根の修繕が必要になるためです。

上記のように家賃以外の支払いも増えるため、総支出を踏まえて住宅ローンの借入額を考えましょう。

返済比率を低めに設定する

住宅ローンの返済で切迫しないためにも、返済比率は低めに設定しましょう。

返済比率の上限を30〜35%に設定している金融機関が多いものの、上限まで借りると返済が苦しくなってしまいます。

一般的に返済比率を20〜25%程度にすると、ゆとりを持った返済が可能です。

手取り年収で計算する

余裕を持って返済するには、手取り年収をもとに計算するのがおすすめです。

年収750万円の方の手取り年収は560〜580万円程度であるため、返済比率を30%で計算した場合の年間返済額は168〜174万円(1月あたり14万円〜14万5,000円)です。

額面年収の750万円で計算すると年間返済額は225万円(1月あたり18万7,500円)となるため、月々4万円以上も返済額をおさえられます。

住宅購入ではついつい予算が増えがちですが、本当に必要なものはなにかを家族で話し合い、長期的な資金計画を立てましょう。

住宅ローンを組むときに考えるべきこと

住宅ローンを組む際は、借入額以外にも以下のようなことを考える必要があります。

- ● 返済方法

- ● 金利

- ● 住宅購入後の大きな出費

- ● ライフプラン

各項目について詳しく解説します。

返済方法

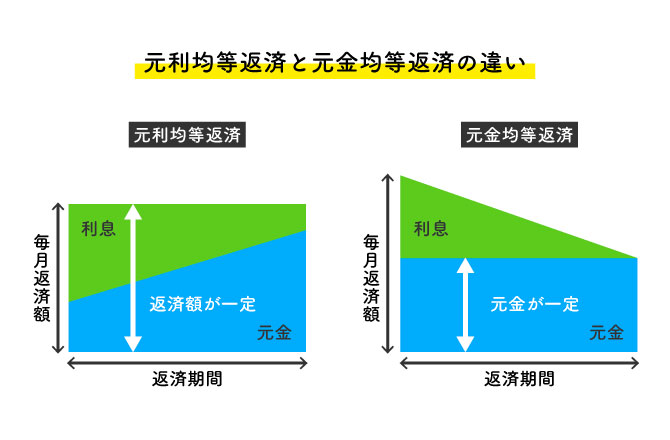

住宅ローンの返済方法は「元利均等返済」と「元金均等返済」の2種類に分けられます。

- ● 元利均等返済:元金と利息を合わせて均等に返済する方法

- ● 元金均等返済:元金のみを均等にして返済する方法

メリット・デメリットは以下の通りです。

| 返済方法 | メリット | デメリット |

|---|---|---|

| 元利均等返済 | ・返済額が一定のため返済計画が立てやすい ・元金均等返済に比べて返済開始当初の返済額が少ない |

・同条件の場合、元金均等返済よりも総返済額が多くなる |

| 元金均等返済 | ・返済額が徐々に少なくなる ・元利均等返済よりも総返済額が少なくなる |

・返済当初の返済額が多い ・元利均等返済よりも多くの年収が必要 |

元利均等返済は元金均等返済と比べて、返済当初の返済額が少なくなります。また、返済額が一定であるため、計画的に返済したい方に適しています。

一方、元金均等返済は元利均等返済よりも総返済額が少なくなりますが、返済当初の返済負担が重くなるため、資金面で余裕のある方におすすめの返済方法です。

金利

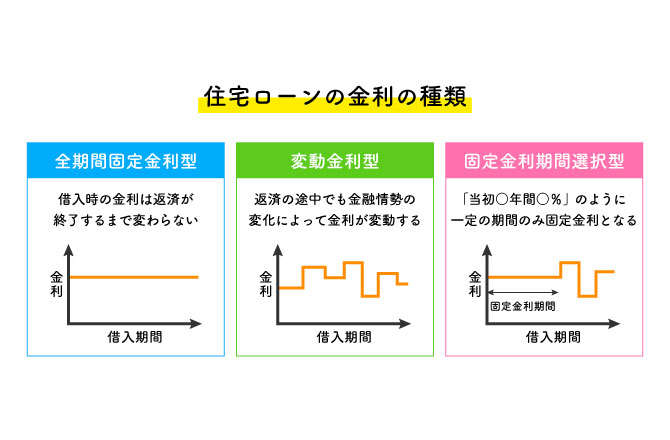

住宅ローンの金利は以下の3種類に分けられます。

- ● 変動金利型

- ● 全期間固定金利型

- ● 固定金利期間選択型

メリット・デメリットは以下の通りです。

| 金利 | メリット | デメリット |

|---|---|---|

| 変動金利型 | ・固定金利よりも借入時の金利が低い ・金利が下がれば返済額が減る |

・金利が上がると返済額が増える ・返済計画が立てにくい ・未払い利息が発生する場合がある |

| 全期間固定金利型 | ・金利変わらないため返済計画が立てやすい | ・変動金利と比べると借入時の金利が高い ・低金利になっても返済額が減らない |

| 固定金利期間選択型 | ・固定金利期間は返済額が変わらない ・固定金利期間終了後に金利が下がっていると返済額が減少する |

・固定金利期間終了後に金利が上がっていると返済額が増加する ・返済計画が立てにくい |

2022年12月に金融緩和策が修正され、長期金利の変動幅の上限が0.25%程度から0.5%程度に引き上げられました。結果として2023年2月は大手銀行を中心に固定金利が上昇しています。

2023年3月現在、変動金利の上昇はありませんが今後の金融政策によっては上昇する可能性もあります。

金利変動のリスクを負いたくない方は、固定金利型を選んだほうが安心でしょう。一方、リスクに備えられるだけの自己資金がある方や返済期間が短い方は変動金利がおすすめです。

住宅購入後の大きな出費

住宅を購入する際は、購入後の大きな出費に注意しましょう。

たとえば、教育資金や車の購入などです。文部科学省の調査によると大学卒業までにかかる平均的な教育費(下宿費、住居費は除く)は、すべて国公立でも約800万円、すべて私立だと約2,200万円に上ります。

住宅ローンの返済が苦しく貯金ができないと、子どもに満足のいく教育機会を与えられない可能性があります。

また、住宅ローンで返済比率の上限に近いローンを組んでしまうと、マイカーローンなどの新規のローンが組めません。

ファイナンシャルプランナーに相談してキャッシュフロー表を作成するなど、長期的な資金計画を立てたうえで住宅ローンを組みましょう。

ライフプラン

住宅ローンを組む際は、今後のライフプランを考慮しましょう。

たとえば収入の変化や転職・離職などです。今後年収が確実に上がっていくのであれば心配は少ないですが、転職や離職(配偶者を含む)を検討している方は注意が必要です。

年収が下がったタイミングで変動金利が上昇した場合、返済が苦しくなってしまう可能性もあるでしょう。また、定年まで勤めるのか早期退職したいのかなど、自分や家族の希望も踏まえて、ローンの完済時期などを考える必要があります。

希望額の住宅ローンを組めなかった場合の対処法

住宅ローンは個人の年収や勤続年数、不動産の価値など総合的な観点から審査されるため、必ずしも希望額を借りられるとは限りません。

仮に希望額の住宅ローンを組めなかった場合は、以下の対処法を実践してみましょう。

- ● 違う金融機関に審査を依頼する

- ● 既存のローンを返済する

- ● 自己資金を増やす

各項目について詳しく解説します。

違う金融機関に審査を依頼する

住宅ローン審査の基準は金融機関によって異なるため、複数の金融機関で審査を依頼しましょう。

一つの金融機関では審査が通らなかった場合でも、他の金融機関で通る可能性があります。返済比率などの項目だけでなく金利や諸費用も異なるため、複数の金融機関の住宅ローンを比較して最適なものを選びましょう。

また、不動産会社と提携している金融機関もあるため、不動産会社の担当者に相談してみるのもおすすめです。

既存のローンを返済する

マイカーローンなど他の借入がある場合は、既存のローンを返済することで審査に通りやすくなります。返済比率は住宅ローンだけでなく、他のローン返済も含めて計算されるためです。

住宅ローンは返済比率内に収まっている場合でも、他のローンと合算すると返済比率をオーバーしている可能性があります。希望額の住宅ローンを組めなかった場合は、既存の借入を見直してみましょう。

自己資金を増やす

返済比率がオーバーする場合は、自己資金を増やして借入額を減らしましょう。自己資金を多く入れると、フルローンの場合よりもローン審査に通りやすくなる傾向にあります。

また、自己資金が不足している場合は親族から贈与を受けるのも一つの手段です。

マイホーム購入のために父母や祖父母などの直系尊属から受ける贈与は、最大1,000万円まで非課税となります。非課税で贈与を受ける場合は一定の要件を満たす必要があるため、国税庁のサイトで要件を確認しておきましょう。

まとめ

本記事では年収750万円を例に、いくらの住宅ローンを組めるのかを解説しました。

住宅ローンの借入可能額は返済比率や金利によって異なるため、各種条件を踏まえてシミュレーションしてみましょう。

また、住宅ローンを組む際は返済方法や金利の種類も重要な要素です。リスクや総返済額が異なるため、自己資金の有無やライフプランをもとに自分に合った住宅ローンを選びましょう。

執筆・情報提供

岡﨑渉(おかざきわたる)

© Housing Stage All rights reserved.

この記事はハウジングステージ編集部が提供しています。