2020.04.10

配偶者居住権とは?相続税対策として有効??分かりやすく解説

Q 実家を相続する予定です。今から知っておくべき相続税対策のポイントなどを教えてください。

A 今回のポイント

平成27年の相続税法改正により、相続税のかからない基礎控除の額が大きく引き下げられ、実質的に相続税が増税されました。しかし、一方で減税につながるような改正も行われています。

たとえば、土地の相続税評価額が、一定の条件を満たして相続する場合に減税される「小規模宅地の特例」や住宅取得等の資金に関する「贈与税非課税措置」などです。また、2020年4月に施行された、「配偶者居住権」も注目すべきポイントです。

家を新築する時は、相続発生時のことも想定しておくことが必要です。

INDEX

相続対策に役立つ「小規模宅地の特例」と「贈与税非課税措置」

小規模宅地等の特例で80%節税!

亡くなった人(被相続人)が住んでいた自宅の土地は、下記の条件の人が相続する場合、土地面積330㎡まで相続税評価額が80%減されます。つまり相続財産評価を20%に抑えることができるのです。

- 1.土地を配偶者が相続する。(同居していなくても可)

- 2.同居親族が相続して住み続ける。

- 3.被相続人に配偶者がおらず、同一生計親族とも同居していなかった場合、3年以内に3親等以内の親族等の持家に住んでいない親族が相続して住む。

また、自宅に使っていなかった土地であっても被相続人が事業用に使っていて特定事業用宅地の条件を満たす場合も80%の評価減になります。

住宅取得などのために祖父母や親などから贈与を受ける場合に、最大1,610万円まで非課税

本来、年間110万円を超える贈与を受けた場合は贈与税が課せられます。しかし、現在、住宅取得等の目的で祖父母や親などから贈与を受ける場合、一定の金額まで贈与税がかかりません。

例えば、省エネ等一定の性能レベルを有する証明を受けた住宅は、来年2021年3月31日までに新築等の契約を締結した場合は、1,500万円までの贈与は非課税となります。これに暦年課税の基礎控除額の110万円を合わせると1,610万円までが非課税です。ただし現在の1,500万円の非課税枠は2021年4月1日以降は1,200万円に下がり、当該制度は2021年12月31日で終了の予定です。

小規模宅地の特例も、贈与税非課税措置も適用には諸条件があり、早めの検討と準備が必要です。まずはお近くの住宅展示場の住宅メーカーに相談されると良いでしょう。

2020年4月スタート!配偶者居住権の主な内容

配偶者居住権は、それまで配偶者が被相続人と共に住んでいた住居の所有権を、そこに住むことができる「配偶者居住権」と「その他の権利(配偶者居住権が設定された所有権)」とに分けることにより、終身または一定期間、配偶者が住まいを確保できるよう設けられた権利です。今年2020年4月1日から施行されました。この権利が必要とされた背景や相続税対策としての効果などをお伝えします。

相続が発生した場合に起こりうる問題点

実はこれまで相続した遺産の配分のために、たとえ配偶者であっても、住み慣れた我が家に必ずしも住み続けられなかったり、老後の生活設計が成り立たなくなったりというケースが問題になっていたのです。

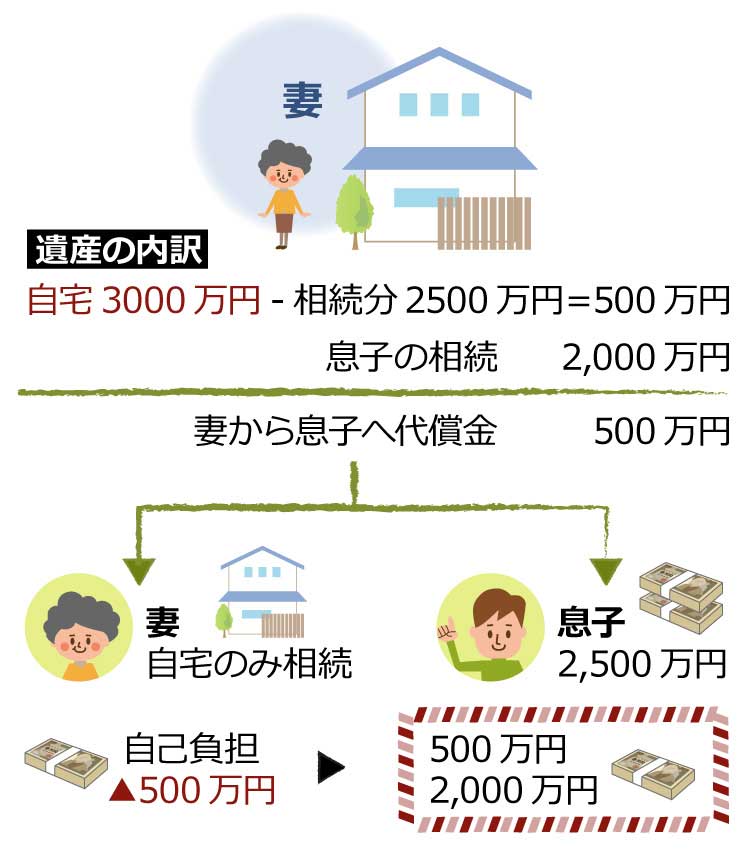

相続が発生し図Aのような遺産を相続した妻と息子の例で表現してみましょう。

夫が亡くなり、自宅と現金を妻と息子が相続することに

たとえば、図Bのように住み慣れた我が家を相続するために、不足分の500万円を支払う場合です。

妻は息子の取り分の不足分500万円を自分の預金から捻出。自宅は妻が相続

妻は自分の預金を取り崩して息子に代償金として支払うことで、自宅を確保できましたが、現金は全く相続することはできませんでした。自身の手元資金も500万円減らすことになり、今後の生活設計に不安を残す結果になりました。

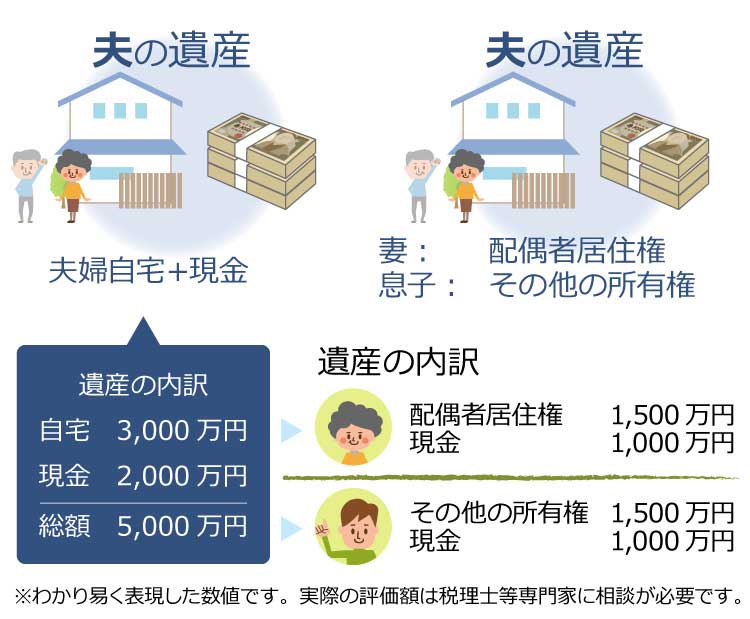

このように高齢の相続人の老後の生活が破たんするという問題の解決策として設けられたのが、配偶者居住権です。例えば図Cのように、相続人間で平等に相続しながら、配偶者の老後の生活を守ることが可能になるのです。

夫が亡くなり、自宅に配偶者居住権を設定し妻と息子が遺産を1/2ずつ相続することになった。

ご自身が亡くなって遺していくことになる配偶者が、例えば、子供と仲が良くない親子関係など、何かしら配偶者の立場に心配な要素がある場合には、配偶者以外の相続人の主張によって、配偶者が窮地に立たされる可能性を考えておくべきでしょう。

■配偶者居住権は相続税対策としても注目

この配偶者居住権は、相続税対策としても効果が注目されています。それは、配偶者の死亡後に配偶者居住権が消滅するという点にあります。通常であれば、一次相続の際に配偶者控除を適用し相続を繰り延べても、二次相続の際には多額の相続税が課せられる場合があります。

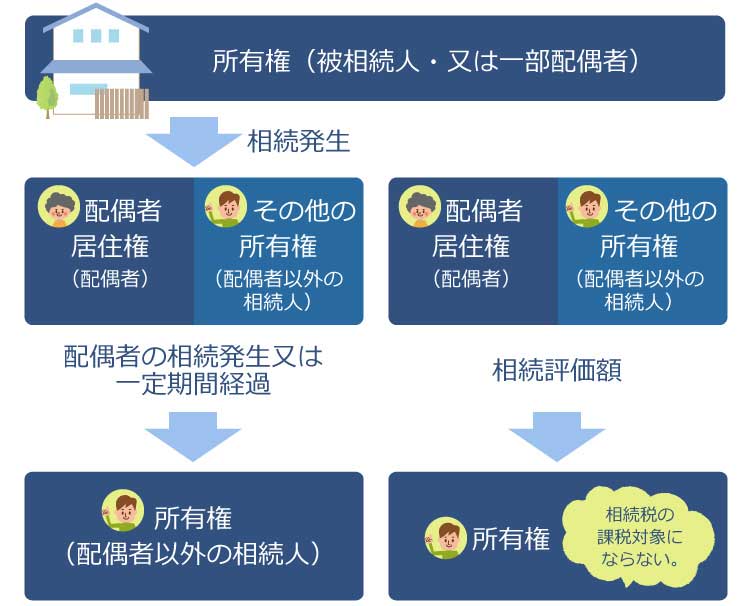

権利の変化と相続評価額

しかし配偶者居住権を設定することにより、図Dのように、配偶者死亡による所有権の価値の増加分に相続税は課税されないというのです。したがって、配偶者所有権を設定しなかった場合に比べて、相続税額の総額が安くなる可能性が出てきます。ただし、具体的な相続税への効果については、相続発生時点での相続財産の評価額や相続人の人数等、諸前提によっても異なってきますので、あらかじめ確認しておくと良いでしょう。

また、配偶者居住権消滅後の住まいの所有権は従来の所有権に戻ります。配偶者居住権付の所有権を持っていた人は普通の所有権者になりますので、自分で住むのも貸すのも建て替えるのも売るのも自由になります。

配偶者居住権の注意点

主な注意点としては、

- ①相続発生時点で自宅に住んでいた配偶者にのみ認められる権利である事です。売却する事も配偶者居住権を相続する事もできません。

- ②建物の一部が居住用ではなく自己の経営する店舗であった場合も、まとめて居住権が設定できます。ただし、賃貸していた部分について居住権は設定できないので注意しましょう。

- ③配偶者居住権は不動産の登記簿謄本に登記をすることでその効力を発揮できます。

相続発生後にスムーズに対処するためには、他の相続人が合意しない場合に備え、建物の所有者(被相続人)は、お元気なうちに、配偶者居住権の設定をすることを遺言書に遺しておくことが大切です。

配偶者居住権は、残された配偶者が暮らす場所を確保し、生活設計に安心をもたらす手段として期待されています。一方で、被相続人は、一方的に配偶者居住権の設定を決めるのではなく、残された配偶者がその後どのように暮らしていきたいかという希望を予め聴いておくことも忘れてはいけません。相続財産を総合的に把握し、遺された配偶者が生活資金や住まいのことで困らないよう、また、二次相続時の相続税を試算しながら、相続人達が笑顔になれる手段として、配偶者居住権を上手に活用していただきたいと思います。

家を新築する時は、所有権の名義や相続税対策など、相続発生時のことを想定する良い機会です。個別のケースによって評価額は変わるため、配偶者居住権の活用方法については、まずお近くの展示場で住宅メーカーもしくは、税理士に相談して、方向性を明確にすることをおすすめします。

※本文で紹介させて頂いた制度内容は概略となります。また、2020年3月16日時点の情報に基づいております。実際のお取引の際には、改めて該当制度の詳細をご確認ください。

監修・情報提供

川道 恵子(一級建築士)

住宅メーカー設計部にて、戸建住宅の設計業務 デベロッパーにて、マンション等の企画・監理業務を経て設計事務所において不動産開発業務に携わる。土地の活かし方、住宅の間取り提案等、幅広い実績多数。

Ⓒ2020 Next Eyes.co.Ltd

コラムはネクスト・アイズ(株)が記事提供しています。本記事に掲載しているテキスト及び画像の無断転載を禁じます。