2025.11.12

住宅ローン控除の還付金はいくら戻る?計算方法と申請手順【早見表付き】

住宅を購入した人が還付金の恩恵を受けられる「住宅ローン控除」は、ローン支払いが始まった人にとって、大きな関心事です。

しかしこの制度は、さまざまな条件で控除額が変化するため、ひと通りのルールを理解しないと、還付がいくらくらいになるのかがわかりません。

そこで本記事では、住宅ローン控除の還付金はいくら戻るのか、計算方法や早見表を交えて解説します。必要とされる申請の手順も説明しますので、参考にしてください。

INDEX

住宅ローン控除とは?

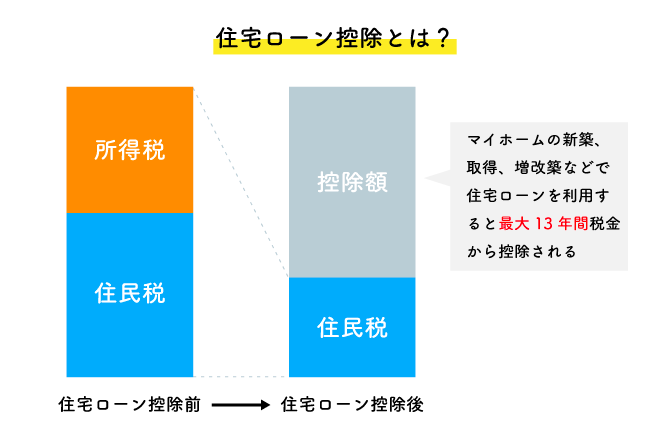

住宅ローン控除は、正式には「住宅借入金等特別控除」といいます。住宅ローンを利用して家を購入や、リフォームした場合に、所得税や住民税から控除される制度です。

一定期間、毎年返済している額の年末残高に応じて控除され、家を買った人の経済的な負担が軽減されるようになっています。控除を受けるためには申請が必要で、控除や還付の形で税金が安くなる仕組みです。

控除が適用される期間は最長13年間で、控除率は0.7%が基本となります。対象となるのは新築の住宅のほか、一定の条件を満たす中古住宅、リフォーム済みの住宅も含み、居住用のみで、事業用の建物は適用外です。

新築住宅の場合でも、建築する建物の床面積や、年間所得上限などの適用条件があるので、注意しましょう。

以下の図のように、控除額はまず当年分の所得税を対象に適用され、控除しきれない部分は翌年に課される住民税も対象となります。

住宅ローン控除の適用条件

住宅ローン控除における適用条件の詳細は以下です。

住宅ローン控除が適用となる条件

| 区分 | 適用条件 |

|---|---|

| 新築住宅 |

|

| 既存住宅 |

|

| リフォーム |

|

上記はいずれも、2025年12月31日までの適用予定です。(延長の可能性は高い)

3区分ともに、所得金額や床面積などは基本的に共通ですが、既存住宅の場合は1982年以降=新耐震基準の建築が求められています。

また、新築の場合2025年中は床面積基準が合計所得⾦額1,000万円以下の場合で40平方メートルまで緩和されており、これは土地の高騰している都市部の新築施主に配慮したものでしょう。

住宅ローン控除の還付金が少なすぎるって本当?

このようなありがたい制度でありながら、「住宅ローン控除の還付金は少なすぎる」といわれることがあります。なぜでしょうか。

かりに、年末残高が7,000万円ある年に還付を受けるとして、0.7%の49万円が返ってくると考えたくなります。

しかしローン残高には、対象となる上限が設けられており、3,000万円の上限が適用されている場合、実際には21万円となるでしょう。

このギャップが存在するほか、さらにほかの控除条件を適用したうえでの所得税額が15万円であった場合、計算結果が21万円であったとしても、その年の所得税控除額は15万円となるのです。

そして残りの6万円は、翌年の住民税からの控除となります。

このほか、元利均等返済の場合、「毎月・毎年の返済額は同じなのに、控除や還付は年末残高に応じて年々減ってしまう」と考える人もいるかもしれません。

住宅ローン控除はいくら戻る?年収別の還付金早見表

| 収入 | 借入金額 | 控除(還付金) | 平均控除年額(10年設定) |

|---|---|---|---|

| 年収400万円 | 2,000万円 | 153.4万円 | 約15万円 |

| 年収500万円 | 3,000万円 | 230.1万円 | 約23万円 |

| 年収600万円 | 4,000万円 | 306.9万円 | 約30万円 |

| 年収700万円 | 5,000万円 | 356.4万円 | 約35万円 |

| 年収800万円 | 6,000万円 | 364万円 | 約36万円 |

上記はかなりざっくりした試算であり、後述する住宅タイプの区分や実際の所得税額・住民税額によって左右されます。

控除額は課税所得や控除上限額をもとに計算されるうえ、所得税控除は40万円の限度額(特例住宅は50万円)です。また、住民税控除の限度額は、自治体にもよりますが13万6,500円という基準が設けられているため、その点も考慮を要します。

関連記事:

住宅ローンは年収の何倍が目安?借入額を考える際の注意点についても解説|住宅展示場のハウジングステージ

住宅ローンが月々10万円だときつい?適切な返済額や負担を減らす方法を紹介|住宅展示場のハウジングステージ

住宅ローンの月々の平均返済額はどれくらい?頭金・借入額の平均は?|住宅展示場のハウジングステージ

住宅ローン控除の計算方法

住宅ローン控除の計算方法は、以下の手順で行います。

- 1. ローンの年末残高を確認

- 2. 税率と控除上限を適用する

- 3. 確定申告の様式に当てはめて還付額を算出

以下のように住宅区分によって計算方法に違いがあるため、対象に応じて確認してください。

一般住宅の場合

控除額の算出においてもっとも基本的な計算式は、年末の借入残高✕0.7%(控除率)です。

なお、2024年以降に建築確認を受けた、省エネルギー基準を満たさない一般住宅は、住宅ローン控除の対象外となりました。

長期優良住宅・省エネ住宅の場合

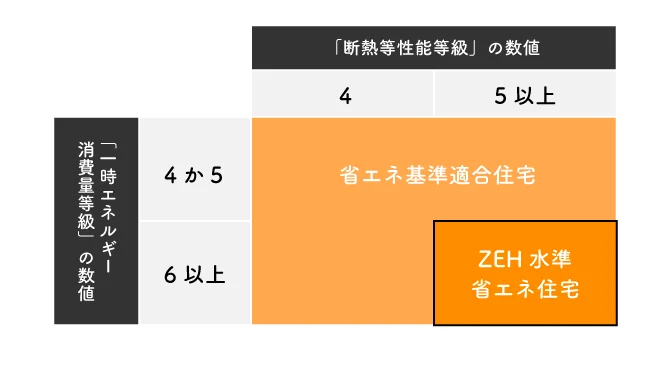

長期優良住宅・省エネ住宅の場合、上記の式に適用する年末残高の上限や最大控除額は、以下のようになっています。(居住開始年:2024〜2025年)

| 住宅の種類 | 年末残高の上限 | 控除率 | 控除期間 | 最大控除額 | |

|---|---|---|---|---|---|

| 年間 | 合計 | ||||

| 長期優良住宅・低炭素住宅 |

4,500万円 (子育て世帯等は5,000万円) |

0.7% | 13年 | 31.5万円 | 409.5万円 |

| ZEH水準省エネ住宅 | 3,500万円 (子育て世帯等は4,500万円) |

24.5万円 | 318.5万円 | ||

| 省エネ基準適合住宅 | 3,000万円 (子育て世帯等は4,000万円) |

21万円 | 273万円 | ||

| その他の住宅 | 適用なし | - | - | ||

子育て世帯等とは、19歳未満の子を有する世帯、または夫婦の少なくとも一方が40歳未満の世帯を指します。

【計算の実例】

| ケース | 計算式 | 控除・還付 |

|---|---|---|

|

4,000万✕0.007✕13 |

合計:364万円 年間平均:28万円 |

|

2,500万✕0.007✕13 |

合計:227.5万円 年間平均:17.5万円 |

以下が省エネ基準適合住宅と、ZEH水準省エネ住宅における、住宅性能上の数値基準の差異です。

ご参考:

住宅性能表示制度の省エネ上位等級の創設|国土交通省

関連記事:

エコ住宅のメリット・デメリットとは?7つの補助金についてもご紹介!|住宅展示場のハウジングステージ

住宅ローン控除の確定申告に必要な書類

住宅ローン控除の確定申告には、さまざまな書類が必要となります。書類の種類と、入手の方法を以下で確認してください。

住宅を購入し、入居した年に関しての確定申告を行う際には、下記の書類が必要です。住宅ローンを組んだ年の確定申告では、提出が必要となる書類が多いため、準備の際は注意しましょう。

確定申告初年

| 書類 | 入手の方法 |

|---|---|

| 確定申告書 | 国税庁のWebサイトからダウンロード、もしくは最寄り税務署や市役所などで配布。年ごとに様式が異なるので最新のものを使用。 |

| 住宅借入金等特別控除額の計算明細書 | 国税庁のWebサイトからダウンロード、もしくは最寄りの税務署で配布。 |

| 住宅取得資金に係る借入金の年末残高等証明書 | 借入した金融機関より送付される。年末に送られてくるものを利用。 |

| 売買契約書・工事請負契約書の写し | 工事・売買を担当した不動産会社・工務店からのもの。コピーして提出。 |

| 建物・土地の登記事項証明書 | 管轄法務局の窓口、もしくはオンライン申請システムで入手が可能。 |

| 源泉徴収票 | 会社員の方は12~1月頃に勤務先によって交付。 |

| マイナンバーカード(通知カード) | 手元にない場合は個人番号カード、もしくは自治体にてマイナンバーが記載された住民票の発行を受ける。 |

| その他、住宅性能を示すもの (長期優良住宅や低炭素住宅などの認定を受けた場合) |

工事や売買を行った工務店・不動産会社からのもの。コピーして提出。 |

2年目以降も個人事業主や無職の方は、確定申告を継続しますが、会社員の方で、2年目以降に勤務先で年末調整を行う場合は、下記のものを準備します。

| 書類 | 入手方法 |

|---|---|

|

給与所得者の住宅借入金等特別控除申告書 年末調整のための住宅借入金等特別控除証明書 |

税務署より複数年分まとめて送付される。紛失した場合は税務署に申告すれば、再発行が可能。 |

| 住宅取得資金に係る借入金の年末残高等証明書 | 借入した金融機関より送付される。 |

確定申告書と住宅借入金等特別控除額の計算明細書は、頻繁に住宅ローンの制度変更があるため、年度によって必ずといっていいほど様式が異なっています。上で提出する場合は、最新のものを入手してください。

住宅ローン控除の確定申告手続きの流れ

住宅ローン控除初年の手続きにあたって、確定申告を理解する必要があります。以下を参考にしてください。

STEP1:必要書類を揃える

必要な書類の揃え方は前項のとおりですが、注意が必要な点として、申告に必要な書類は再発行が難しいものがあります。紛失を防ぐためにまとめて保管しておきましょう。

また、契約書のなどは写し、年末残高の証明書は原本を提出するというような違いがあるため、その点も事前に確認してください。

STEP2:確定申告書を作成し提出する

確定申告の時期は、家の購入翌年の2月半ばからです。会社員以外の収入のある方は、それを証するための確定申告を併せて提出することになります。副収入があっても年間の所得金額が95万円以下などの理由で、申告経験のない方は注意しましょう。

慣れた方は毎年e-Taxなどを利用して作成していますが、初心者でも難しいものではありません。

申告書作成は、税務署や市役所で教わりながらの記入ができるほか(要予約)、郵送やネット上の作成コーナーなどでも申告できます。

個人での記入に不安がある場合は、税理士や会計士に報酬を払って依頼が可能です。ただし、申告作成にくわしい無資格の一般の人に頼むことは、法律違反になりますので注意してください。

STEP3:還付金の振り込みを確認する

確定申告の手続きを終えて、1ヶ月から1ヶ月半、最大で2ヶ月ほどで、指定した口座に還付金が入金されます。同時に還付を行った旨の通知が郵送されるので、確認が可能です。

2ヶ月以上を経過しても還付が行われない場合は、申告内容に不備があるなどで控除ができていない可能性もあるため、管轄税務署に確認してみましょう。

源泉徴収されている以外の収入が多い人は、所得税額が多い関係で還付金ではなく、逆に振り込み依頼の通知が届くケースもありますが、住宅ローンの減税分は控除されていますので、安心してください。

また、翌年の住民税にまで控除が及ぶ場合は、確定申告を行った年の5月から6月頃に送付される「住民税決定通知書」で確認が可能です。

住宅ローン控除を受ける際の注意点

住宅ローン控除を受けるうえで、誤解しやすい以下の点を、復習を含めて確認してください。

- ● 最大控除額が適用されない場合もある

- ● 2年目以降も手続きが必要

- ● 毎年同じ額が控除されるわけではない

- ● ふるさと納税との併用で控除額に影響が出ることがある

最大控除額が適用されない場合もある

住宅ローン控除でいくら控除されるかは、住宅ローンの年末時点での借入残高やその年の収入、所得税の納税額によって流動的です。

また、住宅ローン控除には最大控除額が設定されており、納める所得税や住民税以上の金額が控除される形にもなりません。

住宅ローン控除の控除額は、以下のうちでもっとも少ない金額となります。

- ● 各年の年末時点での住宅ローン借入残高×0.7%

- ● 年間の最大控除額(購入する住宅の性能などで変動)

- ● 控除対象税額の合計(所得税+住民税)

例えば、年末の住宅ローン借入残高が4,000万円であれば、基本的には残高の0.7%=28万円が最大で税額控除される可能性のある金額です。

この場合、新築予定の家が長期優良住宅で、最大控除額が35万円であったとしても、35万円が控除されることにはなりません。同様に、所得税と住民税を合わせた課税額が20万円の方は、それ以上の税額控除はされないことになります。

また、住民税の控除には上限額があり、必ず計算した金額のすべてが控除されるわけではありません。個人住民税の控除は、前年分の所得税における課税総所得金額の5%で、9.75万円が上限額になります。

さらに、新年度で税制改正が行われた場合、これから控除を受け始める際にはこれまで確認してきた控除基準ではなく、新しい控除率が適用されることに。以降の期間も同じ控除率が適用され続けます。

現にそれまで1%であった控除率は、2022年から0.7%が適用され、以降の控除額が下がりました。

2年目以降も手続きが必要

忘れがちですが、住宅ローン控除は2年目以降も手続きが必要です。1年目は確定申告を行い、2年目からは個人事業主は確定申告を通して、会社員は勤務先の年末調整を通して、前述の書類提出による手続きを行いましょう。

手続きを忘れると控除は適用されません。5年間は修正申告や年末調整の再手続きが可能ですが、忘れずに行うようにしましょう。借り換えの場合も、以前の融資から残りの期間は、申告の継続が可能です。

毎年同じ額が控除されるわけではない

前述のように、控除額は以下のような要素により、毎年変動します。

- ● 住宅ローンの年末時点での借入残高

- ● その年の収入

- ● 所得税の納税額

- ● 所得税・住民税の最大控除額

同様の還付金を想定していると、思いのほか少ないということにも。ボーナスのようなつもりで位置づけておくのが良いでしょう。

ふるさと納税との併用で控除額に影響が出ることがある

ふるさと納税は応援したい自治体・魅力ある返礼品に対して寄付することで、所得税や翌年の住民税が控除される制度です。ふるさと納税の控除を受ける際にはワンストップ制度か確定申告を利用して手続きします。

住宅ローン控除とふるさと納税の併用は可能ですが、住宅ローン控除のメリットをフルに活かせなくなる場合があるのです。

ワンストップ制度での申告の場合、寄付金の全額が住民税から控除されるのに対して、確定申告で手続きする場合は、所得税から控除されます。

ふるさと納税によって所得税額が減ることで、住宅ローン控除で適用される控除額に影響することも。

「どちらが得か」という観点に立つと、控除限度額に影響が出ないよう事前にシミュレーションしておくことをおすすめします。

まとめ

住宅ローン控除の還付金はいくら戻るのか、計算方法や早見表を交えて解説しました。

家づくりのうえで「いくらかかる」「いくら準備が必要」という点は、比較的丁寧に情報を集めて検討する方が多いでしょう。

しかし「いくら返ってくる」という点については、金額が流動的である以上使途もはっきりできず、力を入れづらいものです。

家族旅行などの足しにするのも良いのですが、おすすめの用途は、繰り上げ返済や借り換えの手数料、修繕のための積立でしょう。

ちょうど10年強を経過したあたりで、これらの問題が浮上し始めるので、検討してみてはいかがでしょうか。

提供

総合住宅展示場ハウジングステージ編集部

© Housing Stage All rights reserved.

この記事はハウジングステージ編集部が提供しています。