2025.11.12

ガレージの税金はいくら?固定資産税の計算方法やかからない条件を解説

「愛車を趣味にしたい」「収納や作業など、車庫以外の用途でも使いたい」というニーズから、ガレージを設けたいと希望される方がいます。

しかし、通常の施工方法では税金のかからないカーポートとは異なり、ガレージは構造によっては固定資産税や都市計画税が課税される施設です。用途にもよりますが、なるべく節税はしたいもの。

本記事では、ガレージの税金はいくらかかるのか、固定資産税の計算方法やかからない条件を解説します。新居でガレージをお考えの方は、ぜひ参考にしてください。

以下は、ガレージスペースを何に利用したいかというニーズを調べたものです。仕事・倉庫・DIYなど多彩で、居室の一種として機能させたいという方が多いことがわかります。

INDEX

固定資産税とは?

固定資産税は、個人や法人が所有する土地・建物などの不動産や、設備などの償却資産に課税される税金です。消費税とは異なり、消費・償却しない土地にも課税されるのが特徴です。

作ったガレージが課税対象としての基準を満たすと、やはり課税の対象となります。

固定資産税額は、以下のプロセスで決まる仕組みです。

固定資産税評価額の決定 → 課税標準額の決定 → 固定資産税額の決定

固定資産税評価額は、3年ごとに出される総務省の固定資産評価基準をもとに、自治体の長によって決定されます。直近は令和6年なので、次回は令和9年が基準の変わる年です。

「建物」に分類される建造物は評価の対象となります。

固定資産税評価額に対してそのまま、あるいは特例措置や調整措置を適用したのが課税標準額(実際に税金を計算するもとの金額)です。

特例措置は、住宅用地の優遇(6分の1など)などがあり、調整措置は、使用収益が困難な狭小地、変形地などに適用されます。

古家を壊して更地にしたり、長期間空き家のまま放置したりした結果荒廃してしまうと、宅地としての特例が取り消されて、固定資産税は6倍に戻ることに。放置空き家への適用は年々厳しくなっており、要注意です。

そして、課税標準額に対して税率(1.4%)を掛けた額が固定資産税の納税額となります。しかし新築時の住宅や、長期優良住宅などの特例でも、減税を受ける対象です。

なお、市街化区域内の資産については、併せて都市計画税が課税されます。

関連記事:

土地にかかる固定資産税はいくら?土地の税金の種類や計算方法、減税対策についても解説|住宅展示場のハウジングステージ

課税対象となるガレージの条件

ガレージが固定資産税の課税対象となるかどうかは、以下に該当するかで判断されます。

- ● 土地への定着性

- ● 外気分断性

- ● 用途性

土地への定着性があるとは、基礎工事がされて土地に固定され、容易に動かせない状態を指します。ブロックを積んだ上に載せられているだけのような形であれば、固定資産税はかかりません。

外気分断性は、外の雨風をしのげる構造のことで、具体的には屋根のほかに3方向以上の壁に囲まれている構造です。例えば2方向の壁+シャッターの場合、シャッターも閉めた状態では壁同様の働きができるため、課税の対象となります。

用途性は、居住用や作業用、自動車の保管など、利用の目的が明確な状態のことです。ガレージもこれに該当します。

「不動産登記事務取扱手続準則第136条第1項」では、以下の表現で規定される内容です。「建物とは屋根及び周壁又はこれに類するものを有し、土地に定着した建造物であって、その目的として用途に供し得る状態にあるものをいう」

これらの条件3つすべてに該当する場合、「建物」とみなされることになり、課税対象となるのです。

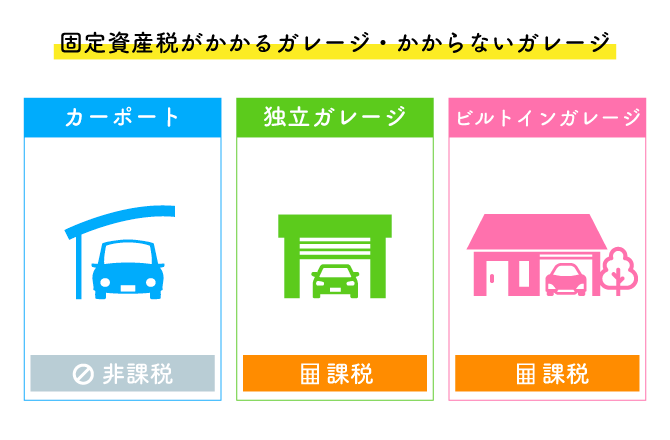

固定資産税が課されるかどうかはガレージの種類によって異なる

課税の基準として、上記の専門的な定義ではややわかりにくい面もあります。以下のようにガレージの種類によって固定資産税がかかる・かからないの目安にすることも可能です。構造によって例外はあるので、そこも踏まえて確認してください。

固定資産税がかかるガレージ

- ● インナーガレージ:建物の内部に組み込まれた車庫

- ● プレハブ小屋:プレハブ工法で作られた車庫

- ● コンテナハウス:コンテナを活用した車庫

固定資産税がかからないガレージ

- ● カーポート:屋根と柱だけで構成された簡易的な車庫

- ● 駐車スペース:柱や壁、屋根がない車庫

- ● バイクガレージ:バイクを保管するための車庫

固定資産税がかかるガレージ

インナーガレージ:建物の内部に組み込まれた車庫

インナーガレージは、ガレージが家屋の一部として作られているタイプを指します。家屋の一部として設計する以上、課税は確定です。

といっても家屋の一部として課税されるのではなく別の建物とみなされ、かつ居住用スペースの確保も必要なため、全体としての固定資産税額や建築費用は、高めになる傾向があります。

ただし、延べ床面積の1/5までのガレージスペースは延べ床面積に算入されないため、その分容積率の緩和は受けられるでしょう。また、土間収納や趣味のスペースの機能も果たし、都心でも車の維持コストを抑えられ、天候に左右されずに屋内に入れるなど、メリットも大きいです。

インナーガレージは10坪程度の都心の狭小地でも車を持てる手段となります。コストと機能との兼ね合いを考慮して導入を検討しましょう。

また、防犯上や車の保護のために、シャッターをつける場合、電動開閉にするとわずかに課税額が上がりますが、年間28円程度です。

関連記事:

インナーガレージとは?メリットデメリットや費用を解説|住宅展示場のハウジングステージ

プレハブ小屋:プレハブ工法で作られた車庫

プレハブ小屋というと、コンクリートブロックの上に載せて使うイメージです。その場合は基礎が定着していないため、課税はされません。

しかし、車庫にするほど大きなプレハブ小屋を設置する場合は基礎を打つ必要性が高く、ブロックに載せて終わりというのは難しいことが多いでしょう。

また、独立して電線を引き込むなども、定着性を問われる可能性が高いです。電気は母屋から供給する範囲で使うのが、税法上は無難でしょう。

10㎡を超えるプレハブ小屋は建築確認を要することがありますが、それで固定資産税の対象となるかは別の問題です。あくまで「建物」としての要件を満たすかが基準となります。

コンテナハウス:コンテナを活用した車庫

大きさや構造だけでいえば、コンテナハウスは課税の対象です。

しかし、トレーラーハウスのように車輪がついて牽引可能な状態であったり、一時的な設置であったりすることが明らかな場合は、課税対象外になることもあるでしょう。

また、もとの姿で利用されることも多いため、誤解されがちですが、建築確認も必要となります。怠ると処罰を受ける可能性もあるため、要注意です。

加工したり設置したりする際には、ノウハウのある施工業者や不動産会社に依頼して計画することをおすすめします。

固定資産税がかからないガレージ

カーポート:屋根と柱だけで構成された簡易的な車庫

カーポートは壁を持たず、あっても1面だけに雨よけをつける、といったケースが多いため、課税されない施設です。

建築コストも安く、車の保管場所として人気です。

施工期間も短く、撤去や補修も簡単と、メリットの多いカーポートですが、反面車など、収容するものを湿気や日光から完全に守ることはできず、収納などとして機能させることもできません。

コストやスペースを抑えたい方に向いた方式といえるでしょう。

駐車スペース:柱や壁、屋根がない車庫

車を停めたい場所に整地を行い、コンクリート打ちや砂利の敷設を施工して専用のスペースとした場合は、課税されません。建物自体が存在しないからです。

ただし、ほかの課税されない駐車スペース同様、土地は宅地の一部として課税されます。また、自治体によっては駐車スペースに独自の課税基準を設けているケースもあるため、確認しておきましょう。

バイクガレージ:バイクを保管するための車庫

バイクガレージとして、一般的に普及している商品は、基礎工事が不要でコンパクトな物置タイプや、幌と骨で構成されるものが主流で、そのような場合は課税されません。土地への定着性が認められないためです。

ただし、バイクの保管という用途が建物目的外ということではなく、規模が大きく外気の遮断、基礎の定着が認められるような場合は、固定資産税の対象となります。

関連記事:

家に駐車場は必要か?設置する際のデザインやサイズ、注意点について徹底解説|住宅展示場のハウジングステージ

ガレージにかかる固定資産税はいくら?

この項では、実際にガレージにかかる固定資産税額についてご説明します。固定資産税の試算は、ガレージに予定している建築予算をもとに、その必要性を検討する材料となるでしょう。

ガレージの固定資産税の計算方法

固定資産税は以下で計算を行います。

課税標準額×固定資産税の税率(1.4%)

課税標準額とは前述のように、固定資産税評価額をもとに、優遇措置などを反映してその土地固有で割り出した課税対象の額です。税率に関しては1.4%が標準となり、優遇措置は課税標準や課税額の減額で行われます。

例えばガレージを100万円で建てた場合、固定資産税はいくらになるでしょうか。

課税標準額:100万円(建築費)×60%(評価額の目安)=60万円

60万円×1.4%(税率)=8,400円(固定資産税額)

ガレージの建物部分は、年間で8,400円を納税する計算となります。

ガレージの固定資産税に「5分の1の緩和措置」は適用されるの?

前述のように、5分の1の緩和措置は、「インナーガレージ」を作る際の「容積率」の緩和措置という意味なので、固定資産税の優遇という意味ではありません。

この5分の1の特例は建築時の容積率に対する制限を緩和するための建築基準法上の規定によるもので、設計や建築時に参照する法令です。固定資産税の計算は地方税法に従って行われます。

なお、車庫用の土地の固定資産税は宅地の一部として、200㎡以下までの部分が6分の1というように優遇される決まりです。

関連記事:

平屋でガレージハウスを建てたい!間取りやメリットデメリットを紹介!|住宅展示場のハウジングステージ

ガレージを建てる際の注意点

課税のことに限らず、ガレージを建築する際には、以下のような点に注意する必要があります。

- ● 内装や外装の制限を考慮して建築する

- ● 建ぺい率と容積率に基づいて設置する

- ● ガレージが「建物」に該当する場合は登記手続きを行う

内装や外装の制限を考慮して建築する

ガレージを建築する際は、建築基準法による消防性能の規制を受け、内装の建材に安全なものを使用することが必要です。

これは火災の際に炎の延焼を防ぎ、有害ガス発生を最小限に抑えるためです。自動車の車庫としての使用が目的の建物では、内装材は防火性能を持つコンクリートやモルタルなどを使用する必要があります。

さらに、防火地域や準防火地域、指定された特定の区域内でガレージを作る場合、外装にも特定の制限が適用されることがあり、やはり防火性の高い素材を用いることが求められることがあるため、注意が必要です。

建ぺい率と容積率に基づいて設置する

ガレージも、建物の扱いになるものであれば、敷地の建ぺい率・容積率を占める要因です。

建ぺい率は、敷地面積に対する建築可能な面積の割合を、容積率は敷地面積に対する建物の延べ床面積の割合を示し、この2つを指定された割合よりも低くする必要があります。

自治体で指定された建ぺい率・容積率を確認のうえで、住居と合わせた数字が、基準内にあるかどうかは、施工する業者に確認してもらいましょう。

建ぺい率(%)

| 地域・区域 | (イ) 原則 |

(ロ) 特定行政庁が指定した角地 |

(ハ) 防火地域内の耐火建築物及び延焼防止建築物、準防火地域内の準耐火建築物及び準延焼防止建築物 |

(ニ) (ロ)(ハ)のいずれにも該当する建築物 |

|---|---|---|---|---|

|

第1種低層住居専用地域 第2種低層住居専用地域 第1種中高層住居専用地域 第2種中高層住居専用地域 田園住居地域 |

30・40・50・60のうち都市計画で定める数値 |

左の(イ)の欄の率 + 10加算 |

左の(イ)の欄の率+10加算 ※防火地域内の耐火建築等で(イ)が80であるものは100とする。 |

左の(イ)の欄の率 + 20加算 |

|

第1種住居地域 第2種住居地域 準住居地域 準工業地域 |

50・60・80のうち都市計画で定める数値 | |||

| 近隣商業地域 | 60・80のうち都市計画で定める数値 | |||

| 商業地域 | 80 | |||

| 工業地域 | 50・60のうち都市計画で定める数値 | |||

| 工業専用地域 | 30・40・50・60のうち都市計画で定める数値 | |||

| 用途地域の指定のない区域 | 30・40・50・60・70のうち特定行政庁が都市計画審議会の議を経て定める数値 |

建ぺい率は投影面積で計算するため、2階だけが張り出した部分も参入しますが、バルコニーや庇等は、一定の要件を満たす場合、面積から除外できます。

基準容積率(接する道路が幅員12m未満の場合)

| 用途地域 | 前面道路幅員に乗じる(掛け算する)係数 |

|---|---|

|

第1種低層住居専用地域 第2種低層住居専用地域 田園住居地域 |

40 |

|

第1種中高層住居専用地域 第2種中高層住居専用地域 |

40 (特定行政庁が指定する区域では60) |

|

第1種住居地域 第2種住居地域 準住居地域 |

60 (特定行政庁が指定する区域では、40または80) |

|

近隣商業地域 準工業地域 工業地域 工業専用地域 商業地域 用途地域の指定の無い区域 |

容積率を求める式は以下です。

各階床面積の合計 ÷ 敷地面積 × 100

関連記事:

建ぺい率(建蔽率)とは?容積率との違いや制限・緩和される3つのケースを解説!|住宅展示場のハウジングステージ

ガレージが「建物」に該当する場合は登記手続きを行う

ガレージを建築する際、建物として分類された場合は、建築後の不動産登記を行う必要があります。

建設後1ヶ月以上登記を怠っていると、「未登記建物」となり、10万円以下の過料を科される可能性があるため、注意が必要です。

登記の手続きには、必要書類の内容や、申請書の書き方など専門的な知識を要します。司法書士に報酬を支払って依頼することが可能です。登記の具体的な手順は居住用の家と同じで、以下のように行います。

- 1. 建築確認申請:建築基準法上の「建物」に該当する場合、建築確認申請が必要。

- 2. 建築確認済証の交付:建築確認が許可されると、建築確認済証が交付される。

- 3. 完了検査:建築工事が完了したら、完了検査を申請する。

- 4. 検査済証の交付:検査に合格すると、検査済証が交付される。

- 5. 建物表題変更登記:完成後1ヶ月以内に、法務局に建物表題変更登記を申請する。

必要書類は以下です。

- ● 登記申請書

- ● 増築後の建物の図面・各階平面図

- ● 所有権証明書(検査済証、工事完了引渡証明書など)

- ● 所有者の住民票、印鑑証明書(実印)

- ● 建築会社の資格証明書(必要に応じて)

未登記のままの不動産は、売却や相続時にスムーズに手続きが進まない場合があります。登記の必要な建物かは、専門的な判断が必要になる場合があるので、土地家屋調査士などに相談するのがおすすめです。

一方、カーポートなどのように建物として分類されない場合は、登記の必要がありません。

また、固定資産税、登記ともに不要な場合でも、特定の指定都市では事業所税が課せられる場合があります。

まとめ

ガレージの税金はいくらかかるのか、固定資産税の計算方法やかからない条件を解説しました。

ガレージについてはまず、用途や希望ありきで、それに費やすコスパが適切かどうかという判断になるでしょう。機能性が高く、建物としてしっかりしたものを建てることにはメリットがあり、それが必要であれば、高い買い物ではなくなるはずです。

家族での話し合いを通じて、コスパの是非を検討しましょう。

また、「簡単にバレることはない」と作ってしまうのも禁物です。官公庁はドローンやgoogleマップのストリートビューなどを使って常時チェックをしています。

提供

総合住宅展示場ハウジングステージ編集部

© Housing Stage All rights reserved.

この記事はハウジングステージ編集部が提供しています。