2020.04.30

住宅ローンのスコアリングって?借り入れを失敗しないためにも審査基準をしっかり抑えよう

最終更新日:2024/01/25

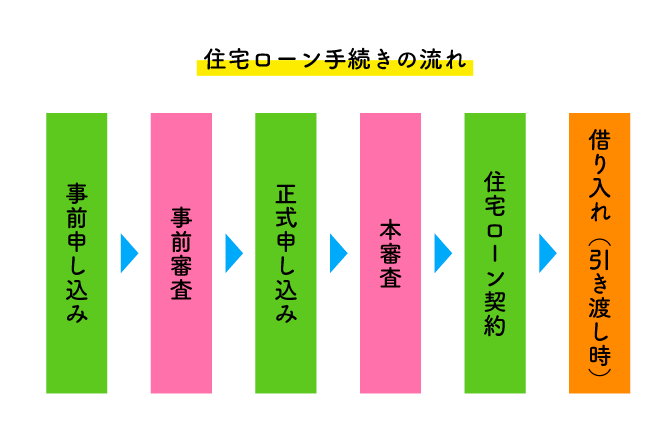

住宅ローンを申し込むと金融機関の審査が行われ、合格すれば融資を受けられますが、なかには、審査に引っかかって融資額の減額を申し入れられたり、融資不可と断られてしまうこともあります。

そんなことがないよう、金融機関の審査の方法などを理解して、審査をクリアしやすいように環境を整備しておきたいところです。

この記事では、近年金融機関で導入が進むスコアリング方式を中心に、住宅ローン審査の現状をお伝えします。

参考記事:

住宅ローンは年収の何倍まで?平均借入額や自分に合ったプランの考え方|住宅展示場のハウジングステージ

住宅ローンでは審査金利に注意!借入可能額が決まる基準やチェックポイント | 住宅展示場のハウジングステージ

INDEX

スコアリング融資では、13項目以上の審査項目で多面的に審査を行っている

住宅ローンの利用にあたっては、事前に可否の審査が行われることは皆さんご存じでしょう。でも、どんな審査が行われているのか、その内容まで理解している人は少ないのではないでしょうか。

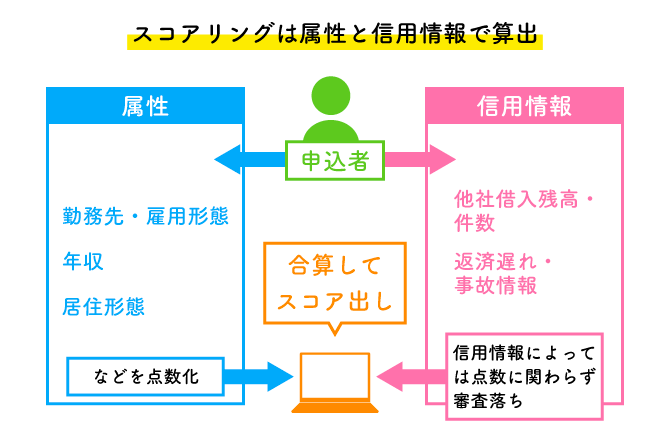

融資審査のためのスコアリングの算出の基本は、以下のように属性と信用情報の合算です。

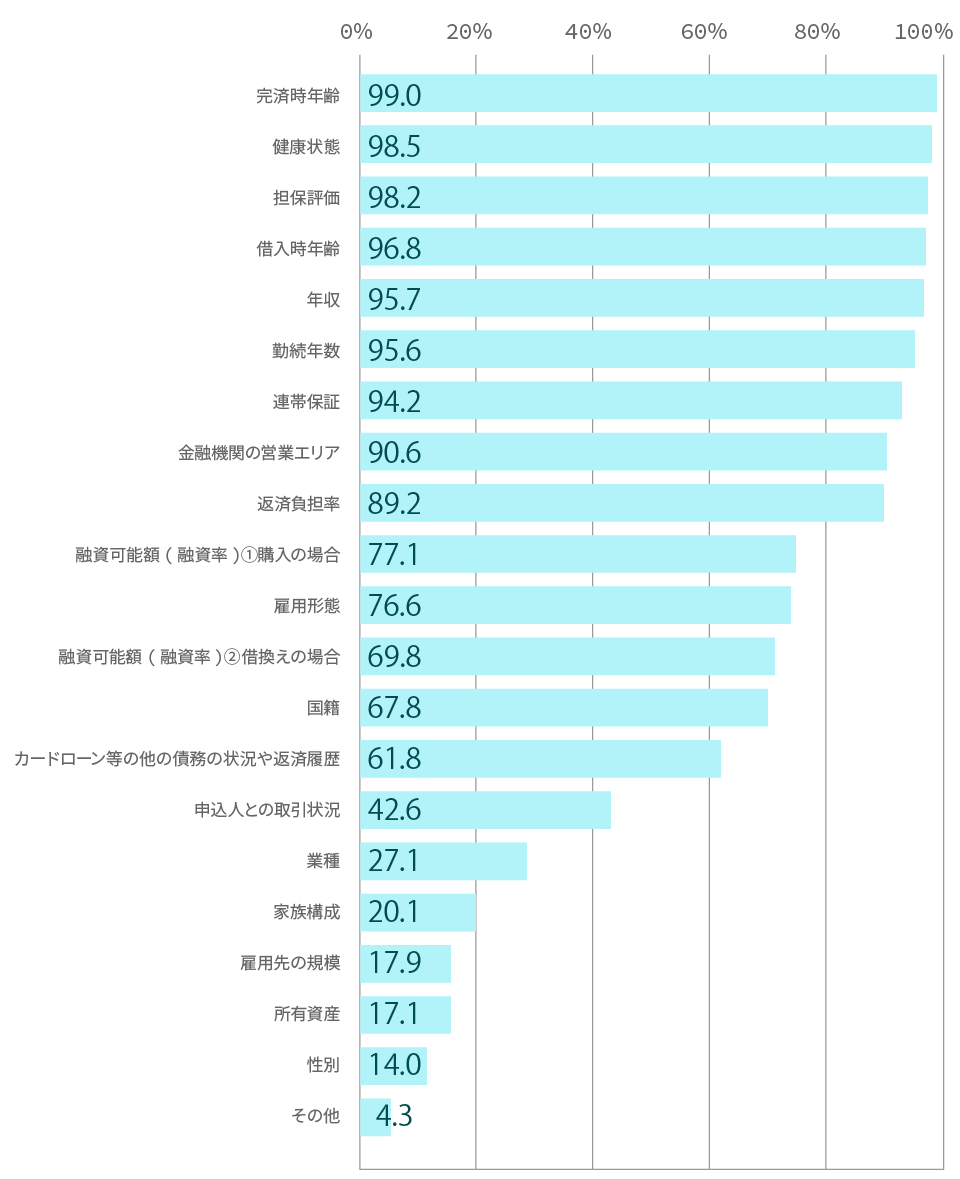

続いて図表1をご覧ください。これは、国土交通省が民間金融機関を対象に実施している調査のなかから、住宅ローンの審査基準の項目に関する結果をグラフ化したものです。

「その他」まで含めて21項目を挙げて、審査における採用状況を聞いています。その結果、21項目の採用率の合計は1354.0%になりました。つまり、1金融機関で平均すると、13項目以上の審査項目を設定して、多面的に評価していることが分かります。

スコアリングのメリット

あらためて住宅ローン審査のスコアリング方式とは、審査項目を決めた基準に合わせて点数化したうえで、一定の得点以上あれば審査通過、それ以下なら審査落ちと決める方法です。

ローン申込者の個人属性を審査用に開発されたシステムに入力し、審査の判断をおこないます。

スコアリングのメリットは、客観的なデータをもとに判断が可能なため、審査に必要な時間が短縮されること、審査業務の合理化、担当者ごとの判断のブレを均一化できることなどでしょう。

反面、審査担当者の経験やノウハウをもとにした確認や判断が手薄となる可能性もあり、判断に誤りがあると無理な融資が発生する可能性も否定はできません。

完済時年齢などの8項目は 90%以上の高い採用率

最も採用率が高かったのは、「完済時年齢」の99.0%で、ほぼ全金融機関で採用されていることが分かります。

多くの金融機関では、完済時年齢は満 80歳まで、満81歳までなどと設定されています。満80歳までだと 、44歳以下の人なら、最長の 35 年返済がOKですが、50歳だと29年までに、60歳だと19年までに限られます。

それを考えると、最長返済期間を利用できる、若いうちにローンを組んでマイホームを取得するのが得策ということになりそうです。

年齢でいえば、「借入時年齢」も96.8%で4位に入っています。一般的には、満20歳以上で、満70歳未満などとなっています。当然、成人になっていて、責任能力があることが前提で、高齢になると収入に不安がある一方、 完済時年齢に照らして利用できる返済期間が短くなるので、申し込めるのは70歳までとしているわけです。

図表1 審査を行う際に考慮する項目(単位)

カードローンの利用状況などもチェックされている

2位には 、「健康状態」、3位には「担保価値」などが続き、「金融機関の営業エリア」までの9項目が90%以上となっています。 10位の「返済負担率」 は 89.2 %ですが、これは、住宅ローンの年間返済額が年収の何になるかという指標です。多くの金融機関では、年収400万円未満は30%まで、年収400万円以上は 35%までとなっています。 そのほか、注意しておきたいのが、「カードローン等の他の債務の状況や返済履歴」です。

採用率61.8%ですが、実はこの項目に引っかかる人が少なくありません。

ですから、住宅ローンの利用を考え始めたときには、カードローンなどの利用を極力控え、万一にも延滞などが発生して信用情報にキズがつくようなことは避けたいところです。

スコアリング方式を採用している金融機関もある

前述のように、こうした審査項目を点数化して評価する、「スコアリング方式」を採用している金融機関もあります。 あくまでもたとえですが、先の審査項目の5位に上がった年収に関しては300万円台は10点、400万円台は20点、500万円台は30点などとし、また6位の勤続年数については、1年以下は10点、2年以下は20点、3年以下は30点――などとして、合計点で線引きを行います。

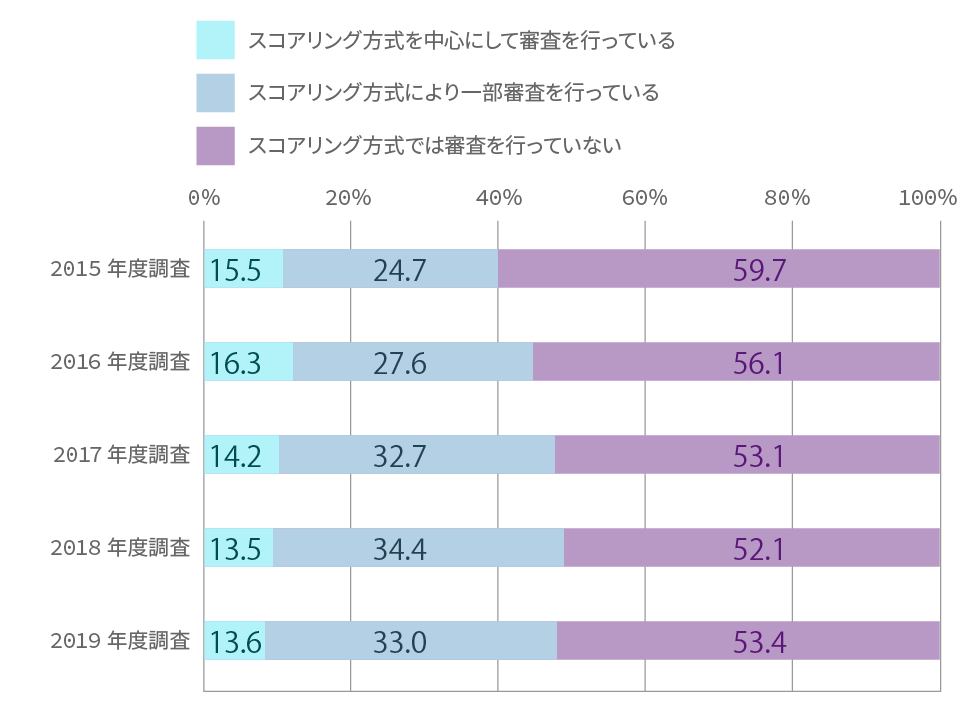

ただ、このスコアリング方式だけで決めつけることはできません。住宅ローンはカードローンなどと違って金額が大きく、返済期間も最長35年と長きにわたります。そのため、スコアリング方式を採用している金融機関は図表 2 にあるように、半数以下にとどまっています。 実際には、 金融機関の住宅ローン担当者が個別に面談を行い、 数字だけではなく、申込者の 家計状況や人間性まで 含めて 総合的に判断するところが多いようです。

図表2 スコアリング方式で審査を行っているか否か

まとめ

住宅ローンのスコアリング方式の審査がどのようなものかについて、ご説明しました。

スコアリング方式は、金融機関の業務のDX推進につながるため、今後も採用の度合いは高まることが予想されるほか、アメリカやイギリスでも普及が進んでいます。

さらに中国では信用スコアが融資の借り入れだけでなく、スコアが高いと医療、結婚、転職、進学、宿泊などの場合に優遇されるなど、社会を挙げてスコアリングが基準化されている現状もあります。

住宅ローンを組む前に、この記事で取り上げた審査項目のセルフチェックをおこなったり、過去の借り入れや返済の状況などについて、CICやJICCなどの信用情報機関に照会してみるのも良いでしょう。

著者

山下和之(やました・かずゆき)

・山下和之の良い家選び ・Business journal ・現代ビジネス ・ARUHIマガジン

© Housing Stage All rights reserved.

この記事はハウジングステージ編集部が提供しています。