2023.11.14

年収600万で組めるローンは?年収と住宅ローンの関係を徹底解説!

家を購入する際、自分がどのくらいの住宅ローンを組めるのかは、どんな家が作れるかにも関わるため、非常に気になる方が多いでしょう。

そこで本記事では、これから住宅ローンを組みたい方や年収600万円の方にとって、理想的な住宅ローン借入方法や借りられる金額の上限、借りられない理由などを解説します。

INDEX

年収600万円の人がマイホーム購入したらいくらまで借りられる?

一般的に住宅ローンの借入額の上限は、手取りの月収に対して20%~25%以下になるのが理想とされています。そのため、年収600万円で理想的な住宅ローンの借入は約2,700万円~3,200万円です。

年収600万円の住宅ローンの理想

- 借入額 約2,900万~3,230万円

- 年間返済額 約92万~115万円

- 月々の返済額 約7.7万~9.6万円

年収600万円の平均手取り月収は38.3万円ですので、月々の返済額が約7.7万~9.6万円という点も無理のない金額と言えるでしょう。理想の金額に幅があるのは、ローンの金利タイプによって返済時のリスクや返済総額が異なるためであり、金利タイプ別で借入額がそれぞれ変わります。

金利タイプごとの理想的な借入額

- 変動金利 ~2900万円程度

- 10年固定金利 ~2,700万円程度

- 全期間固定金利 ~3,200万円程度

ローンを組む際のポイントとは

年収600万円の場合のおおよその借入額をお伝えしましたが、住宅ローンには属性や年齢などの要素も重要です。そこでローンを組む際には、どんなポイントに着目して手続きを進めていけばいいのかご説明します。

いくら借りられるのか(属性・可能額)

住宅を購入する際にまず気になるのは住宅ローンの借入可能額ですが、その際にポイントになるのが返済負担率です。返済負担率とは年収に占める年間返済額の割合で、前項に出た25%~35%程度が目安です。

ただし、借りられる上限よりも家計の状況や今後増える子どもの教育費、インフレの家計負担など住宅ローン以外の支出を視野に無理なく返せる金額を検討する必要があります。

また、大企業の社員や公務員など属性の非常に良い人でも注意が必要であり、そ場合によっては返済負担率40%程度まで承認されるケースもあります。たとえば年収800万円、手取り600万円の人であったとしても、返済負担率が40%になると、手取りに対する負担率が53.3%にもなり、手取りの半分以上のお金がローンの返済になってしまいます。

そのため高収入なのに貯金ができないケースに陥りかねませんので、気をつけましょう。

いつまで借りるか(返済期間・年齢)

住宅ローンの返済期間は最長35年の設定が多く、中には最長50年というケースもあります。借入時の年齢は70歳まで、完済時の年齢は80歳までという年齢条件も定められています。

返済期間を長くした方が毎月の返済額は抑えられますが、利息分の支払総額が増える点と定年後の返済原資を事前に貯める生活設計を意識する点には気をつけましょう。

退職金で繰り上げ返済を考える場合、万が一会社の経営や体調の変化などで当てにしていた退職金が受け取れなくなる事態も考えられます。

誰が借りるのか(債務者)

共働きの夫婦などの世帯では誰が借りるのかという借り手の設定には、以下の種類があります。

| 単独 ローン |

一人が名義人兼債務者となって住宅ローンを組む。 |

| ペア ローン |

物件の持分を夫婦で共有し、それぞれの持分の債務者となって別々のローンを組む。 |

| 収入 合算 |

夫婦の一方が債務者、もう一方は連帯保証人もしくは連帯債務者となって、借入可能額の基準となる年収は夫婦の収入を合算する。 |

ペアローンと収入合算は、単独ローンと比べて借入可能額を増やせる利点があり、対象の家は夫婦共同で築く財産と言えるでしょう。しかし、パートナーとしての関係が破綻して離婚に至る場合には、財産分与やローンの借り換え・売却の困難さ、連帯保証を外すなどさまざまな問題が生じるため、事前によく検討する必要があります。

返済方法

住宅ローンの返済方法には「元利均等返済」と「元金均等返済」の2つの方法があり、同じ借入額と金利でも、どちらの返済方法かによって、月々の返済額や総返済額が変わります。元利均等返済は毎月の返済額が一定になるため返しやすいですが、元金の減りが遅いです。反対に元金均等返済は借入当初は返済額が大きいですが、総返済額は少なくて済みます。

「元利均等返済」と「元金均等返済」の返済イメージ

| 元利均等返済 | 返済期間中、毎月の返済額は一定。元金と利息を合わせ、均等に返済してゆく。返済額のうち利息に比率は漸減してゆくが、当初は元金の減り方が緩やか。 |

| 元金均等返済 | 毎月の返済額は減ってゆくが、当初は多額になる。元金の返済額が均等で、利息分が漸減する。元利均等返済と比較して、総返済額が少なくて済む。 |

金利タイプ

続いて金利は「固定金利型」「変動金利型」「固定期間選択型」の主に3つのタイプとなります。それぞれの特徴と自分のニーズを理解して、金利タイプを選ぶことが大切です。

金利のタイプと特徴

| 固定金利型 | ・借入期間中ずっと同じ金利が適用される ・他の金利タイプに比べると金利は高め ・途中で金利が上昇して返済額が増えるリスクがない 今後の金利上昇に備える場合や、計画的に支出や貯蓄を管理したい場合に向いている。 |

| 変動金利型 | ・借入期間中に適用される金利が変動する ・金利が上昇すれば返済額が増える可能性がある ・固定金利型と比べると金利が低い 今後も低金利が続くと想定する場合や、比較的短期で借りたり、積極的に繰り上げ返済を行う予定の場合に向いている。 |

| 固定期間選択型 | ・一定期間は固定金利が適用され、期間経過後は変動金利が適用 ・固定金利型と変動金利型を合わせた金利タイプ ・固定金利適用期間は3年・5年・10年などさまざまなタイプがある ・固定期間が長くなるほど金利は高くなる。 なるべく低い金利で借りつつ子どもの教育費がかかる間などは安定した支払いをしたい場合などに向いている。 |

金利タイプを選択した上で、それぞれの金融機関の利率を比較しましょう。

その他

その他に住宅ローンを選ぶ上でのポイントには、金利優遇条件、団信の補償内容、事務手数料、付帯サービスなどがあります。中でも大切なのは金利優遇条件と団信の補償内容です。

また、金融機関は優遇金利を適用する条件として、「その金融機関を給与振込口座に指定する」「公共料金の支払い口座に指定する」「指定のクレジットカードを作成する」「アプリに登録する」などを設定しているケースが多いです。民間住宅ローンでは団体信用生命保険(団信)への加入が必須ですが、金融機関によって取り扱っている団信の種類が異なるため、より幅広いリスクに備えておきたい方は、複数の金融機関で住宅ローンの団信を比較してみましょう。持病などによって通常の団信に加入することが難しい場合は、引き受け条件が緩和されているワイド団信を利用するか、団信が必須ではないフラット35を選ぶ方法があります。

住宅ローンの事務手数料は金融機関や住宅ローンの種類で異なり、事務手数料のほかに保証料が必要な場合もあります。この金額も把握しておきましょう。

繰り上げ返済にかかる手数料も同様に金融機関によって異なり、インターネットでの一部繰り上げ返済は手数料無料の場合が多いため、最初から繰り上げ返済を意識している場合は要チェックです。

住宅ローン契約における金融機関の付帯サービス(ATM手数料無料、割引など)は長期にわたって使えるものもあり、年間で数万円のメリットになる場合もあるため、確認しておきましょう。

住宅ローン選び・その他のポイント

| 金利優遇条件 | 優遇金利が適用されるために、その金融機関のほかのサービスを利用する条件 ・その金融機関を給与振込口座に指定する ・公共料金の支払い口座に指定する ・指定のクレジットカードを作成する ・金融機関のアプリに登録する など |

| 団信の補償内容 | 団体信用生命保険(団信):債務者に万が一のことがあった際に住宅ローン残高が弁済される保険。以下のようにさまざまな種類がある。フラット35では団信の加入は必須ではない。

・死亡や高度障害のみ保障する一般団信 |

| 事務手数料 | 住宅ローンの実行や繰り上げ返済、書類発行などで生じる手数料。定額タイプと定率タイプがある。定額の場合は借入額に関わらず定額、定率は「借入額の2.20%」というように決まっている。 事務手数料のほかに保証料がかかる場合もある。 |

| 特典サービス | 住宅ローンの契約で受けられる付帯サービス。ATMの入出金手数料・振込手数料無料サービス、所定のポイント付与、自社グループや提携先でのショッピング割引など。

ポイントやショッピングでの割引額を積算すると年間で数万円のメリットになる場合も。 |

返せないとどうなるか

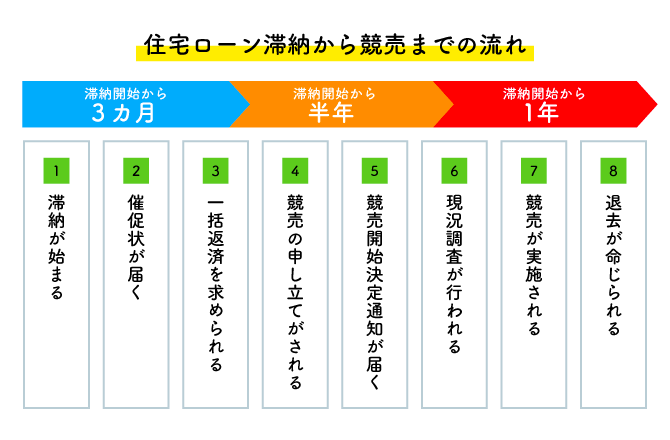

住宅ローンを滞納して、何も手を打たないままでいると競売が執行され、1年半前後で強制退去しなければならなくなります。

滞納から2か月ほどで、銀行からの督促状で毎月の返済額に加え、遅延損害金が加算された「支払い請求書」が届きます。支払い請求書は、はがきや封書での文書で届き、あわせて電話の督促もされる場合があります。

滞納から2~4か月が経過すると、今度は銀行から「催告書」が届きます。催告書の主な内容は以下の通りです。

● 指定期日までに滞納している住宅ローンの元金、利息、遅延損害金を支払わなければ「期限の利益の喪失」となります。このままでは法的手続きを実行する必要があります。

期限の利益の喪失は重要な意味を持ち、分割払いによる返済ではなく全額の一括返済を求められます。滞納から約4~6か月で「期限の利益喪失」を告げる通知が届き、これ以降は保証契約の有無により保証会社またはローンを借りた金融機関へ住宅ローンの残額を一括返済する義務が生じます。

期限の利益の喪失後に一定時間が経過すると、住宅ローンの保証会社から「代位弁済通知」=保証会社が債務者に代わり住宅ローンの残債を金融機関に支払ったという知らせが届きます。これ以降は銀行に代わって、引き続き保証会社から一括返済の請求が来ます。

それでも何も手を打たない場合は、不動産が差し押さえとなり、競売手続きへ進みます。保証会社は裁判所へ競売の申し立てを行い、申し立てが認められると、対象不動産は差し押さえとなり、売却などは自由にはできなくなります。

申し立てからおよそ数週間で競売開始が決定されると、債務者には競売開始決定通知が届きます。これが裁判所の競売手続き開始の知らせです。競売開始決定通知は、競売開始の日時を知らせる通知であり、競売への異議申し立てはできません。

その後裁判所より「現況調査通知」が届いて、物件の競売基準価格を査定するため、裁判所の執行官の訪問を受けます。現況調査をもとにその物件の入札可能価格が決まります。

現況調査後「入札期間の通知」がされると1週間~1か月ほどで競売物件は一般公開され、入札が開始されます。開札=競売終了で落札者は裁判所へ代金を納付し、裁判所が所有権移転と、抵当権抹消の登記手続きを行い競売が終了、もとの所有者は強制退去となってしまいます。

住宅ローン滞納から競売までの流れ

勤務先の問題やさまざまな事情で住宅ローンが払えないという状況も想定しておく必要があります。

支払いが厳しい状況になったらリースバックのほか、金融機関に相談しローンの借り換え、返済猶予、任意売却などを検討しましょう。任意売却とはローン残債が売却額を上回る試算の場合でも、家を売るようにすることです。一般的には売却してローンの支払いが残る状態では、金融機関が抵当権の抹消を認めず、物件の売却はできませんが、金融機関の了承を得ることで売却を可能にします。

任意売却は競売に比べて市場価格に近い金額で売れる可能性が高くなるため、債務者にも金融機関にもメリットがあります。そのほかにも債務者にメリットの多い方法です。

ただし、競売の開札日の前日までに残債を支払うまで終えなければ競売が進行するため、値下げして買主を早く決めなければならない場合もありえます。

総返済比率・総返済負担率とは?ローンを借りる際の審査基準について解説

申し込みを検討する住宅ローンの額が決まったら、金融機関に融資の相談をしてみましょう。ここであらためて問題になるのは、総返済比率(総返済負担率)です。年収に対するローンの総返済額の割合は、マイカーローンや教育ローン、クレジットカードによるキャッシングやリボ払いによる購入など、他のローンの返済額も含んで計算する必要があります。

総返済比率(総返済負担率)=ローンの年間総返済額÷年収

たとえばマイカーローンの返済が月3万円ある場合、住宅ローンの総返済額が年間36万円減ることになります。ローンなどの理由で審査に通らないというケースもあります。事前審査は申し込み者が自己申告した内容をもとに簡易的に行われる審査ですが、以下のように申告内容が金融機関の要件に達していないか、申し込み者の属性に問題がある場合、落とされてしまうケースもあります。

事前審査で落ちてしまう理由

- 過去に支払いを遅延している

- 転職してからの勤続年数が短い

- 他からの借入がある

- 借入額が多い

- 個人事業主などで収入が不安定

- 完済時の年齢が80歳以上

個人信用情報は、クレジットカードや奨学金、その他のローン契約の内容が共有されているデータベースですが、ここに金融事故歴があると、個人信用情報に「異動」が登録されます。個人信用情報に「異動」の記載がある場合は、基本的に住宅ローンの審査には通りませんることはありません。そのため過去にカードや他のローンの返済を遅延・滞納したことがある場合は、JBA、CICなどの個人信用情報に「異動」の記載がないかを確認しましょう。

国土交通省が行った調査では、93.2%の金融機関が審査の際に「勤続年数を考慮する」と回答しており、勤続年数が短い場合は審査上不利になりがちです。勤続年数が短い場合は、勤続年数に制限がない銀行の住宅ローンかフラット35のどちらかを利用しましょう。

また住宅ローン以外の借入があること自体が理由で、審査に通らないケースもあります。他からの借入は高利子のものから完済しておき、審査に申し込みしましょう。高利子の借入は、本人の信用力を疑われる可能性があります。

金融機関に返済負担率の目安を確認してから、余裕のある返済負担率で審査に申し込みましょう。

個人事業主の方など収入が不安定な場合も、住宅ローン審査で不利になりがちですが、収入も返済負担率も問題ないのに審査で落ちた場合は、職業が審査にあまり影響しない「フラット35」の利用を検討してください。

住宅ローンの審査で、借入時の年齢や完済時年齢は重要な項目となっており、とくに完済時年齢は、多くの金融機関で80歳までとなっています。ローン申し込み時の年齢が高く完済時年齢が申し込み要件に抵触する場合は、家族で話し合いの上、「親子リレーローン」の利用も検討しましょう。

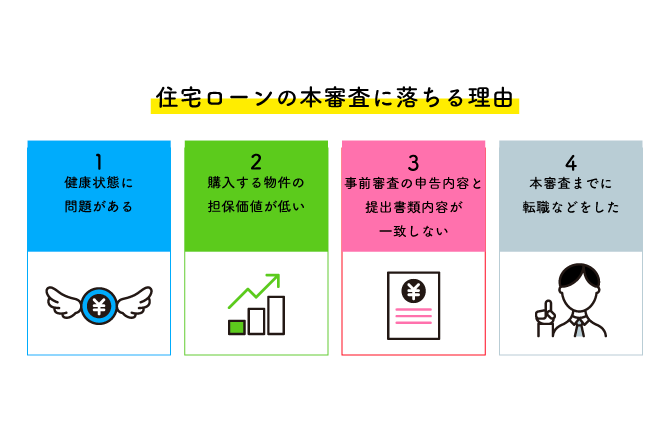

続いて、住宅ローンの本審査に落ちる理由を解説します。

- 健康状態に問題がある

- 購入する物件の担保価値が低い

- 事前審査の申告内容と提出書類内容が一致しない

- 本審査までに転職などをした

本審査では、団体信用生命保険の加入審査があり、ここを通過できなければ本審査は通りません。住宅ローンの本審査では、物件に関するさまざまな書類を提出し、担保価値に関してもしっかり審査されます。新築物件で担保価値の基準を満たさなかった場合、借入金額を少なくするか、金融機関を変えることで審査も通る可能性があります。

事前審査で申告していた内容と本審査で提出した書類の内容が異なっていた場合は、事前の準備に問題があったか、手違いのことが多いため、書類の記載内容はしっかり確認しましょう。また、事前審査の申告と個人属性が変わるような行為=転職・退職・事業の廃業もNGです。

購入する住宅の価格に応じた月の返済額は?

せっかく住まいづくりをするからには、後悔しない良いものを目指したいですが、住宅ローンの借入後も安定した生活を続けるためには、月の返済はどのくらいが適切なのでしょうか?

手元にある資金をもとに頭金とすることや親族の援助、配偶者の収入合算なども資金の対象です。住宅購入のための資金の贈与を受けた場合、一定の条件を満たせば贈与税が非課税になります。また、夫婦の収入を合算できる「収入合算」を利用すれば、夫婦2人合わせた年収でローン審査が受けられます。

このように予算を増やす方法はいくつかありますが、基礎となるのはやはりローン名義人の月収に対する返済月額です。また、手元にある予算は不動産購入の諸費用に充てる必要も出てきます。ローンの組み方によって月の負担はどう変化するのか、安全圏の返済月額はどのくらいかについてシミュレーションをもとにご説明します。

※年収600万円、年金利1.3%、全期間固定金利、頭金およびボーナス返済なしとして計算しています。

借入金額2,900万円の例

| 借入金額 | 毎月の返済額 | 手取り38.3万円に対する 返済負担率 |

|---|---|---|

| 2,900万円 | 85,979円 | 22.4% |

借入金額が2,900万円の場合は、手取り38.3万円に対して月の返済額は8万円台と、比較的安心な金額となります。年収600万円の借入金2,900万円であれば、変動金利でも理想的な金額です。月の収入に対する返済負担率は25%以内が望ましいとされているので、その点でも問題ありません。

ただし2,900万円の予算では、都心の地価の高いエリアで土地込みの購入を行うのは厳しいため、頭金を準備するか狭小地やローコスト住宅を探すなどの工夫が必要となるでしょう。

借入金額3,300万円の例

| 借入金額 | 毎月の返済額 | 手取り38.3万円に対する 返済負担率 |

|---|---|---|

| 3,300万円 | 97,839円 | 25.5% |

月の返済額は2,900万に比べて、11,860円アップしています。約12,000円・年間144,000円の差がどのように響いてくるか、金利タイプや返済方法にもよりますが、ライフプランと照らし合わせてみましょう。

また、今後の増税やインフレなどの不確定要素も考えざるを得ない状況です。投資を始め、インカムゲインによって繰り上げ返済の原資とするなどの作戦をとるのも良いかもしれません。

借入金額5,900万円の例

| 借入金額 | 毎月の返済額 | 手取り38.3万円に対する 返済負担率 |

|---|---|---|

| 5,900万円 | 175,000円 | 約46.% |

この5,900万円は年収600万円の借入額上限ですが、月収38.3万円の中から17.5万円を返済していくのは、言うまでもなく現実的ではありません。持ち家は賃貸と異なる諸費用がかかる上、マンション購入の場合は毎月管理費・修繕積立も支払う必要があります。

年収600万円で5,900万円を借りるには、支払いの原資を増やす必要があります。

住宅ローンは無理のない額に!その他の確認事項!

その他、無理のない返済プランのために注意すべき根拠や確認事項をご案内します。住宅ローンや住居には、思わぬ細かい諸費用がかかっていることと、将来にわたってライフプランは変化することを解説します。

家賃分を返済額に設定するのは危険

月々の住宅ローン返済額を見ていると、今払っている賃料ならもっと多く返済できそうと考えがちです。しかし、賃貸と異なり、住宅を購入すると固定資産税やメンテナンス費などの諸費用がかかり、税法上の恩恵である住宅ローン控除も10年から13年で終わってしまいます。

持ち家にかかる費用としては、主に以下のようなものがあります。

持ち家の維持にかかる費用

| 固定資産税 | 年間10万円~数十万円 |

| 火災保険料・地震保険料 | 年間数千円~数万円 |

| 住宅のメンテナンス費 | 年間数十万円 |

| マンションの場合管理費・修繕積立 | 年間数十万円 |

| マンションの場合の駐車場代など | 年間数万円~数十万円 |

家賃と同額の返済額でローンを組むと、上記のような費用が加算され、住居費は負担増となってしまいます。借入額を決める場合、上記のような支出を考慮した上で、賃貸で支払っていた金額✕0.7程度のローン支払い額で検討するようにしましょう。

返済年数と返済額の関係に注意

住宅ローンの毎月の返済額は借入の期間によって異なり、35年返済の場合と20年返済の場合では月々の返済額は、当然後者が高くなります。返済負担率を考える際には、返済期間を考慮に入れる必要があります。

以下の表では、金利1.3%の全期間固定金利で3,000万円の住宅ローンを借りた場合、借入期間ごとに返済額の差を表しました。

| 借入期間 | 月々の返済額 | 手取りからの返済負担率 |

|---|---|---|

| 20年 | 142,021円 | 37.2% |

| 30年 | 100,681円 | 26.4% |

| 35年 | 88,945円 | 23.3% |

つまり、借入期間35年ならば返済負担率が23.3%となり、25%以内の安全圏となることが分かります。借入期間を短くすれば早く返せる上に、利息も減って返済総額も少なくなりますが、それだけ月の返済額が上がり、返済負担率も高くならざるを得ません。

また、借入期間は現時点の年齢やいつ頃に住宅ローンを完済したいかなども検討要素です。定年退職後も住宅ローンの返済を続けなくとも済むよう、ライフプランを練った上で無理のない返済期間を設定しましょう。

変動金利は上昇に備えた貯金をする

変動金利で借入する場合、万一金利が上昇したとしても無理なく返済できるよう、ある程度余裕を持った返済額にするのが望ましいのですが、変動金利という不確定要素に対処する方法があります。

そのため返済額に余裕を持った上で、毎月の返済額の25%を目安に貯蓄をしておくことをおすすめします。25%という数字は、金利が上昇しても毎月の返済額は直前の返済額の125%までしか上がらないという変動金利の規約が根拠です。

ライフプランを通した出費の変化に注意

住宅ローンは長期にわたる返済が続くため、現時点では大丈夫と思われる返済額でも今後のライフプランによっては返済が負担になる可能性もあります。返済が厳しくなる事態を未然に防ぐために、長期的な視点で考え、今後の出費を予期しておきましょう。

たとえば以下のような出費から、今後のタイミングと金額について検討します。

- 子どもは何人を授かる予定か

- 子どもの学費の必要なタイミングと金額

- 旅行に行く回数や費用はどの程度か

- 自動車の購入予定の周期と予算

これらの出費の要素は個人差や世帯差が大きいため、住宅ローンにかけられる費用に大きく影響するので要注意です。

まとめ

これから住宅ローンを組みたい方、年収600万円の方にとって理想的な住宅ローン借入方法や、借りられる上限はいくらか、借りられない理由などをご案内しました。住宅ローンの借入は自分の意思で決定して進めることだけでなく、作りたい家の内容や金融機関の審査、今後のライフプランなどが関係してきて、複雑になりがちです。

金融機関へのプレゼンで融資決裁の結果は左右されますので、住宅メーカーや不動産会社の知恵を借りて、しっかり取り組みましょう。

執筆・情報提供

滋野 陽造

滋野 陽造

保有資格:宅地建物取引士 賃貸不動産経営管理士。

マスコミ広報宣伝・大手メーカーのWebディレクター・不動産仲介業を経て、ライター業・不動産投資に従事。

実務経験をもとに、不動産の賃貸業・売却・購入、暮らしの法令などのジャンルで記事の執筆を行う。

© Housing Stage All rights reserved.

この記事はハウジングステージ編集部が提供しています。