2023.11.15

つなぎ融資とは?必要性と金利について解説

住宅ローンを組んで注文住宅を建てる際の資金繰りを助けてくれるのがつなぎ融資です。ただし、注意して利用しないと損をする場合もあります。

そこで本記事では、つなぎ融資の必要性と金利についてわかりやすく解説します。つなぎ融資のメリット・デメリットと注意点を把握して、上手に資金を調達しましょう。

INDEX

つなぎ融資って何?

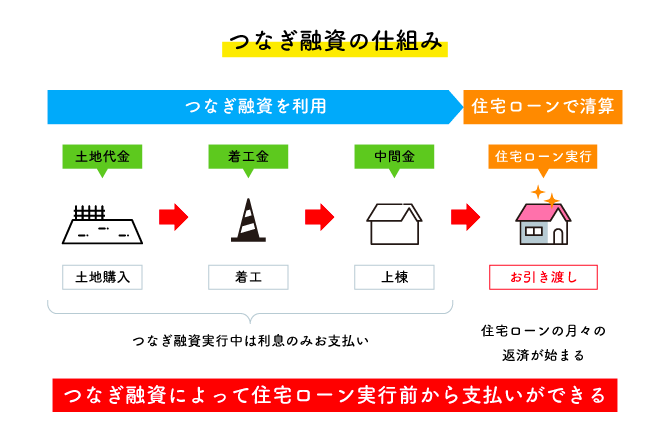

つなぎ融資とは、住宅ローンが実行される前に資金が必要となった際に、一時的に利用する融資です。住宅ローンを利用して注文住宅を建築する場合、融資が実行されるのは住宅の引渡時です。

しかし、土地の購入代や工事代金の一部は住宅の引渡より前に支払うケースが多く、住宅ローンの借入金が間に合いません。そこで、ローンの実行前に必要な資金を自己資金でまかなえない場合に利用するのがつなぎ融資です。

上記の図のように、引渡までに足りない金額を立て替えたつなぎ融資は引渡時に実行された住宅ローンで完済し、引渡後の借入を住宅ローンに一本化します。つなぎ融資は住宅ローンとは別に契約する融資であり、つなぎ融資自体に金利が発生し諸費用がかかるため注意しなければなりません。

また、通常の住宅ローンだけ組む場合よりも支払う総額が増えたり返済が早く始まったりするため、しっかりと資金計画を立てることが重要です。

つなぎ融資の利用は必要?

本章では、つなぎ融資が必要になる2つのケースを紹介します。つなぎ融資の利用方法として参考にしてください。

住宅の着工金や中間金を支払う

注文住宅を建てる際、工事費用を着工金、中間金、残金の3回に分けて支払うケースが多いです。そのため、住宅ローンが実行される前に、着工金と中間金を用意しなければなりません。

通常の工事費用を支払う時期と支払い方法は、以下の通りです。

| 内容 | 支払う時期 | 支払い方法 |

| 着工金 | 工事の着工時 | 自己資金またはつなぎ融資 |

| 中間金 | 工事の着工から一定期間経過後 | 自己資金またはつなぎ融資 |

| 残金 | 引渡時 | 住宅ローン |

自己資金で着工金と中間金の支払いをまかなえなくても、つなぎ融資を利用すれば住宅ローンの実行前に支払いが可能です。

土地の購入代金に充てる

通常の住宅ローンは建物が完成し引渡時に実行されます。しかし、土地を購入して注文住宅を建築するには、建築を始める前に土地の代金を支払って土地の所有権を得なければなりません。

住宅ローンが実行される前に土地代金の支払いが発生するため、住宅ローンを借りる前に土地の購入資金を用意する必要があります。

土地の購入資金を自己資金で用意できない場合、つなぎ融資で土地を購入できます。建物完成時に実行される住宅ローンには土地の購入資金も含まれているため、住宅ローンが実行されたらつなぎ融資を完済する流れになります。

つなぎ融資を利用するメリット

つなぎ融資の利用には、以下のようなメリットがあります。

- 自己資金が少なくても家を建てられる

- 売却を待たずに資金調達できる

- 担保が必要ない場合がある

それぞれのメリットを詳しく解説します。

自己資金が少なくても家を建てられる

一般的な注文住宅の建築は、まず建築する前に土地を購入して代金を支払い、建築工事が始まったら着工金や中間金を支払い、最後に建築が完了したら残金を支払う流れで進みます。住宅ローンは建物の引渡時に実行されるため、ローン実行前に支払わなければならない金額は自己資金で用意しなければなりません。

つなぎ融資を利用できれば、先に支払う金額を借りられるため、自己資金が少なくても家を建てられます。

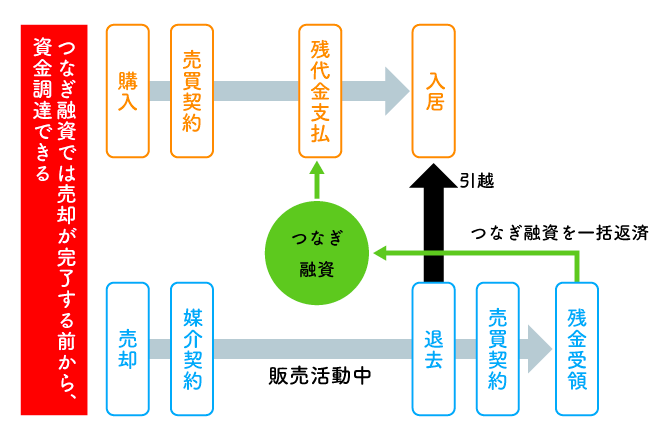

売却を待たずに資金調達できる

住み替えや買い替えにおいて、現在の住居を先に売却してから売却資金で新居を購入することを売り先行といい、新居を購入してから現在の住居を売却することを買い先行といいます。

売り先行では、売却できなければ資金を調達できず新居を購入できないため、理想の物件があったのに家が売れていないために購入をあきらめなければなりません。つなぎ融資を利用することにより、売却を待たずに資金を調達できます。

つなぎ融資を利用すれば、現在の住居が売却できていなくても、購入資金を調達できるためタイミングを逃さずに新しい住居を購入できます。

担保が必要ない場合がある

通常の住宅ローンは購入する土地や建物を担保にして、抵当権を設定することにより借入をします。一方、つなぎ融資では抵当権を設定しなくても融資を受けられる場合があります。なぜならつなぎ融資は一時的な融資であり、住宅ローンが実行されれば完済できるため金融機関によっては抵当権の設定を不要としているからです。

抵当権の設定には、手間とお金がかかります。担保不要であれば、余分な出費を避けられるため、スムーズに借入手続きができるでしょう。

ただし、つなぎ融資は金融機関によって内容が異なるため、融資を申し込む前に確認が必要です。

つなぎ融資を利用するデメリット

つなぎ融資にはメリットだけでなく、デメリットもあります。主なデメリットは以下の通りです。

- 金利が高い

- 諸費用がかかる

- 住宅ローン控除が使えない

本章ではデメリットを一つずつ解説します。

金利が高い

つなぎ融資は、担保不要で借入できる場合、通常の住宅ローンより金利が高く設定されるケースが一般的です。たとえば、以下のように同じ銀行で金利を比較すると、通常の住宅ローンよりつなぎ融資のほうが金利が高いことがわかります。

楽天銀行の場合(令和5年10月現在)

- つなぎローンの金利:2.65%

- 通常の住宅ローンの金利:変動金利で0.55~1.20%(楽天銀行金利選択型)

参照元:楽天銀行|つなぎローン新規お借り入れ

参照元:楽天銀行|住宅ローン金利一覧

ARUHIの場合(令和5年10月現在)

- ARUHIフラットつなぎの金利:1.8〜3.475%

- 通常の住宅ローンの金利:1.27~1.87%(ARUHIスーパーフラット)

参照元:ARUHI|住宅ローン金利一覧

建築工事の工期が伸びてつなぎ融資の借入期間が長くなった場合や、つなぎ融資で借りる金額が大きい場合は、利息の支払いが高額になるため注意しなければなりません。利息を減らしたい場合は、自己資金を土地の購入代金や着工金・中間金に充てるなど、つなぎ融資の借入額を減らすことが必要です。

諸費用がかかる

つなぎ融資は、住宅ローンと別の契約になるため、つなぎ融資自体に諸費用の支払いが発生します。つなぎ融資でかかる諸費用には、主に以下のようなものがあります。

- 印紙代

- 事務手数料

- 団体信用生命保険料

- 登録免許税

つなぎ融資を利用する際に諸費用がいくらになるかを前もって確認することをおすすめします。なぜなら想定以上に金額がかさめば、資金計画が想定通りに進まなくなる恐れがあるからです。

住宅ローン控除が使えない

住宅ローン控除とは、住宅ローンを組んで住宅を購入または建築した際に、年末の住宅ローン残高の0.7%を最大13年間所得税(一部住民税)から控除できる制度です。しかし、住宅ローン控除は住宅ローンの借入期間が10年以上あることが条件であるため、つなぎ融資には適用できません。

つなぎ融資を完済したあとの住宅ローンは、条件に合えば住宅ローン控除が適用されます。ただし、引渡時期が翌年になる場合、住宅ローン控除が適用されるのは翌々年からになるため注意しましょう。

つなぎ融資を利用する際に必要な諸費用は?

つなぎ融資は、住宅ローンとは別の融資であるため、諸費用も別途かかります。つなぎ融資にかかる諸費用は、以下の通りです。

| 諸費用 | 内容 |

|---|---|

| 印紙代 | 金融機関と結ぶ契約書に貼付する。金額は契約金額によって異なる

・契約金額が100万円を超え500万円以下の場合、印紙代は2,000円 |

| 事務手数料 | 金融期間に支払う手数料(手数料無料の金融機関もある)

楽天銀行のつなぎローン:一律110,000円 |

| 団信信用生命保険料 | 借入期間中の死亡などのリスクに備える保険 金利に上乗せされる場合や金融機関が保険料を負担してくれる場合もある |

| 登録免許税 | 抵当権の設定が必要な場合に課税される |

金融機関により諸費用の金額が異なるため、融資を申し込む前に確認することが大切です。

つなぎ融資で注意すべき点は?

つなぎ融資を利用するにあたり、以下のようなポイントに注意しなければなりません。

- 回数や金額に制限がある

- 住宅ローンの審査通過が必要である

- 扱っている金融機関が少ない

- 住宅の完成が遅れると利息が増える

- 金利と諸費用の支払いがある

つなぎ融資を上手に利用するために、ぜひ参考にしてください。

回数や金額に制限がある

つなぎ融資を利用する際、土地代、着工金、中間金と3回のつなぎ融資を受けるケースが一般的です。ただし、金融機関によって融資の回数や金額に制限を設けている場合があるため、注意が必要です。

たとえば、以下のような場合は回数や金額が足りず、資金が不足してしまう恐れがあります。

- 3回のつなぎ融資を予定しているが、金融機関がつなぎ融資は2回までと制限しているために、1回分のつなぎ融資を借りられなかった

- 建築費用3,000万円のうち着工金と中間金合わせて1,800万円をつなぎ融資で借りる予定だったが、借入額は建築費用の50%までと金額の上限が設けられていたため、建築費用の50%である1,500万円しか借り入れできなかった

金融機関によって貸付期間や回数が異なるため、前もって確認しておきましょう。

住宅ローンの審査通過が必要である

つなぎ融資は単体で借りるローンではありません。住宅ローンとセットで借り入れし、住宅ローンが実行された際に借入金で完済するため、つなぎ融資の借入は住宅ローンの審査通過が条件となります。住宅ローンの審査が通らなければ、自己資金を増やしたり親から援助を受けたりと、資金計画を見直さなければなりません。

融資するかを審査する際の判断基準として、銀行には融資の5原則があります。

- 安全性:融資を確実に回収できること

- 収益性:銀行の利益を増やすこと

- 成長性:融資により融資先が成長すること

- 流動性:融資が短期で回収されて次の融資へ資金を回せること

- 公共性:健全に社会を発展させるために役立つこと

住宅ローンにおいても、抵当権などで融資の回収を担保し、利息で収益を得ながら、住宅資金を貸すことにより住宅の供給と地域の発展に貢献するのが銀行の役割です。返済計画がしっかりしており審査基準に合っていれば、住宅ローンの審査に通過できる可能性が高くなります。つなぎ融資を組むためにも、住宅ローンの審査に通るようにしっかりと対策を立てましょう。

扱っている金融機関が少ない

つなぎ融資は住宅ローンとセットで借りるため、住宅ローンを組む金融機関に申し込みます。ただし、金融機関がつなぎ融資を取り扱っていない場合があるため注意が必要です。

住宅ローンを組む金融機関がつなぎ融資を扱っていない場合は、住宅ローンを組む金融機関を変更するか、つなぎ融資を単独で引き受けてくれる金融機関を探さなければなりません。審査のやり直しには手間がかかるうえに、スムーズに借入できない場合もあります。

資金計画を立てる段階でつなぎ融資が必要であることがわかれば、つなぎ融資の取り扱いがある金融機関で住宅ローンを組みましょう。

また、金融機関によっては、つなぎ融資ではなく分割融資という制度で対応している場合もあります。つなぎ融資に対応していなくても、決済に先行して融資の一部を借りられる場合は、分割融資の利用を検討するのも選択肢の一つになるでしょう。

住宅の完成が遅れると利息が増える

つなぎ融資は、完済するまでの期間に利息が発生します。建築の工期が伸びて住宅の完成が遅れると、住宅ローンの決済日も遅れるため、つなぎ融資の借入期間が長くなり利息が増えることに注意しなければなりません。

住宅ローンより借入金額は少なく借入期間も短いですが、金利が高いため、借入期間が長くなるとその分支払う金額も増えます。支払額がオーバーした場合は、全体の資金計画に影響がないかをしっかりと確認しましょう。

金利と諸費用の支払いがある

つなぎ融資は、住宅ローンとは別の契約であるため、借入金に対し金利が発生します。また、借り入れる際には諸費用がかかります。

つなぎ融資を利用しない場合に比較して出費が増えてしまう可能性があるため、資金計画をしっかりと立てることが大切です。

つなぎ融資と分割実行との違いとは?

金融機関によっては、つなぎ融資ではなく、分割実行という仕組みを取り入れている場合があります。分割実行とは、住宅ローンを数回に分けて組むことです。たとえば、着工金の支払い時と引渡時の2回に分けて組むケースなどが考えられます。

分割実行はつなぎ融資と違い、住宅ローンと同じ金利が適用されます。ただし、分割実行された時点から返済が始まる場合があるため、注意が必要です。賃貸に住んでいる場合など、引渡を受ける前に支払いが発生すると、賃料と返済の2重で支払うことになり、家計が苦しくなってしまう恐れがあります。

金融機関によっては、引渡時までは利息分のみを支払うケースもあります。支払い方法を事前に確認し、金融機関を選ぶ際の材料にしましょう。

まとめ

つなぎ融資は、住宅ローンが実行される前に必要な資金を一時的に立て替えるために受ける融資です。注文住宅を建てる土地の代金や工事費用の一部などに充てられます。

自己資金が少なくても家を購入できて便利に利用できますが、金利が高いなどのデメリットもあります。金融機関によって内容に差があるため、住宅ローンを組む金融機関を選ぶ際には、つなぎ融資の内容もあわせて確認しなければなりません。

金利や諸費用の支払いなど、住宅ローンとは別に発生する費用があるため、想定される出費をしっかりと確認して資金計画を立てましょう。

執筆・情報提供

小川 聡子

© Housing Stage All rights reserved.

この記事はハウジングステージ編集部が提供しています。