2024.05.31

土地購入にかかる税金は?諸費用の内訳や控除の条件を解説!

最終更新日:2025/10/06

注文住宅を建てるためには土地を購入する諸費用も予算として見ておく必要があります。

今回は土地購入時の諸費用はどのくらい必要か、内訳やシミュレーションを解説します。場合によっては発生する費用についてもあわせてご紹介します。

INDEX

土地購入にかかる税金と諸費用の内訳

土地購入時にかかる諸費用の相場は、土地の代金に対して5~10%程度が一般的です。たとえば、販売価格2,000万円の土地代金に対して、追加で100~200万円程度の諸費用がかかります。

おもな内訳は仲介手数料、印紙代、登記費用、税金、住宅ローン手数料などです。 諸費用も含めて具体的な資金計画を立てるようにしましょう。

以下で具体的な内容をご説明します。

家づくりの諸費用については、こちらの記事もご参照ください。

家づくりにかかるお金のポイント 資金計画では諸費用も忘れずに|住宅展示場のハウジングステージ

仲介手数料

仲介手数料とは、土地売買の仲介を行う不動産会社に支払う手数料で、宅地建物取引業法によって、算出される金額の上限が決められています。

仲介手数料の上限は以下です。

| 売買代金(税抜) | 仲介手数料(税抜) |

|---|---|

| 200万円以下の場合 | 5%以内の金額 |

| 200万円超え、400万円以下の場合 | 4%+2万円以内の金額 |

| 400万円を超える場合 | 3%+6万円以内の金額 |

この簡易計算方法は税抜金額になるので、消費税分を足す必要あり

800万円超の土地の場合、仲介手数料の上限額は以下です。

仲介手数料= 売買価格×3%+6万円+消費税

たとえば2,000万円の土地を、消費税10%で購入した場合、仲介手数料は(2,000万×0.03 + 6万)×1.1=72万6,000円となります。

一般の方の土地ではなく、不動産会社(宅建業者)が売主として販売している土地を購入する場合は、仲介手数料はかかりません。

不動産会社の売主物件は、近隣の類似した仲介物件に対して割高に感じることがあります。その場合は、土地のライフラインなどのインフラの整備状況や、分譲地であれば道路やごみ捨て場の整備状況から総合的に判断します。

あるいは、値段交渉を試みるのもよいでしょう。

手付金

売買契約を締結した際に、土地代の5%から10%に相当する手付金を支払う慣習があります。

手付金は、一般売主と買主の間の取引の際は上限はありませんが、不動産会社が売主の場合は手付金の上限が20%までと定められています。

この手付は土地の本体価格に充当される、いわば一部前払いなので、別途の諸費用にはあたりません。2,000万円の土地の手付を100万円払った場合、残金として1,900万円を支払います。

売買契約後に、買主から一方的な都合でキャンセルする場合は、手付金は戻りません。また、売主からのキャンセルの場合は、手付金の2倍の額が返金されます。

印紙税

売買契約書に貼付する印紙税は、慣例上、買主が負担することが多くなっています。土地の売買価格に応じた税率の額面の収入印紙を契約書に貼付し、消印することで納税となります。

納税額は、2,000万円の土地購入の際には、1万円です。以下の表は土地代金に応じた印紙税額です。

| 土地代金 | 印紙税額 (本則税率) |

印紙税額 (軽減税率) |

|---|---|---|

| 500万円超 1,000万円以下 | 2,000円 | 1,000円 |

| 500万円超 1,000万円以下 | 1万円 | 5,000円 |

| 1,000万円超 5,000万円以下 | 2万円 | 1万円 |

| 5,000万円超 1億円以下 | 6万円 | 3万円 |

| 1億円超 5億円以下 | 10万円 | 6万円 |

なお、印紙税は現在軽減税率(右列)が適用中で、令和6年3月末までであった期限も、令和9年3月31日まで延長となりました。

不動産取得税

不動産取得税は、土地を取得した人に課税される地方税で、土地取得から6ヵ月程度あとに、土地の管轄の自治体から納税通知が発送されます。

不動産取得税と次項の登録免許税は、令和6年3月末で特例期間が終わり、税率が変更になっています。Webサイト上では旧税率のままの情報が多いため、注意しましょう。

不動産取得税の計算方法は以下です。

不動産取得税=固定資産評価額(課税標準額)×4%

ここでの注意点は、課税標準が土地の取引の価格ではなく、固定資産税評価額であることです。固定資産税評価額は、公示価格の約70%を目安に算出されており、公示価格の1.1~1.2倍が実勢価格(実際の取引価格相場)という関係です。

たとえば、取引価格2,000万円の土地の不動産取得税の課税額は、公示価格1,800万円として、1,800万×0.7=1,260万円(固定資産税評価額)×0.04で、約50万4,000円となります。

なお、居住用物件の不動産取得税に関する軽減の優遇措置は令和9年3月末で終了となる予定です。

登記費用

登記費用は、登記の際に収める登録免許税と、登記手続きを依頼する司法書士への報酬が必要です。

土地の買主は土地の所有権移転登記と、住宅ローンを利用する場合は、金融機関の抵当権設定登記の費用を負担します。

売主は所有権移転に先だって、所有者の住所変更など最新状態への訂正や、必要に応じて相続などの登記を行います。

買主の登録免許税の税率は以下です。

| 土地の所有権移転登記 | 固定資産税評価額×1.5% |

|---|---|

| 住宅ローンの抵当権設定登記 | 住宅ローンの借入金額×0.1% |

したがって、取引価格2,000万円の土地の場合の登録免許税は以下です。

所有権移転登記:1,260万円(固定資産税評価額)×0.015=18万9,000円

抵当権設定登記:2,000万円×0.001=2万円

なお、抵当権設定登記の税率は、本則0.4%のところ、2027年3月末までの特例措置となっています。

司法書士の報酬は、住宅ローンの抵当権も含む上記のようなケースで10万円程度が相場となります。登記は自分で行うこともできますが、専門知識を持つ司法書士に依頼するのが一般的です。

固定資産税・都市計画税

年間でかかる固定資産税・都市計画税を、土地の売買によって売主と買主が日割り分担します。つまり6月末の所有権移転なら折半、年末の場合は全額売主負担です。

固定資産税・都市計画税は毎年1月1日時点の土地所有者に課税され、自治体から届いた納付書にしたがって年4回分割、もしくは第1期に1年分を一括納付します。この年額から、日割り計算を行います。

税額は自治体によって異なる場合がありますが、東京都の例は以下です。

固定資産税の税率(東京都)

| 固定資産税 | 固定資産税評価額(課税標準額)×税率1.4% |

|---|---|

| 都市計画税 | 都市計画税評価額(課税標準額)×税率0.3% |

なお、都市計画税が課税されるのは市街化区域の土地のみです。

たとえば東京都の市街化区域の2,000万円の土地に課税される1年分の税額は、固定資産税評価額を1,260万円として、固定資産税17万6,400円、都市計画税3万7,800円となります。

正確な課税額および、固定資産税評価額を知りたい場合は、土地の所在の自治体に確認しましょう。

不動産購入時にかかる税金

- ①印紙税

- ②不動産取得税

- ③登録免許税

- ④固定資産税・都市計画税

消費税

土地は消費する性格の商品ではないため、土地購入の際に消費税はかかりません。

ただし、売買取引の際に仲介手数料が発生する場合には、仲介手数料に消費税が課税されます。また、注文住宅に関して建物の本体は、課税対象です。

中古住宅などのケースで売主が個人である場合は非課税となりますが、一般的に注文住宅は住宅メーカーなどの法人が取引相手となることが一般的でしょう。したがって、建物本体には消費税がかかると考えたほうが良いです。

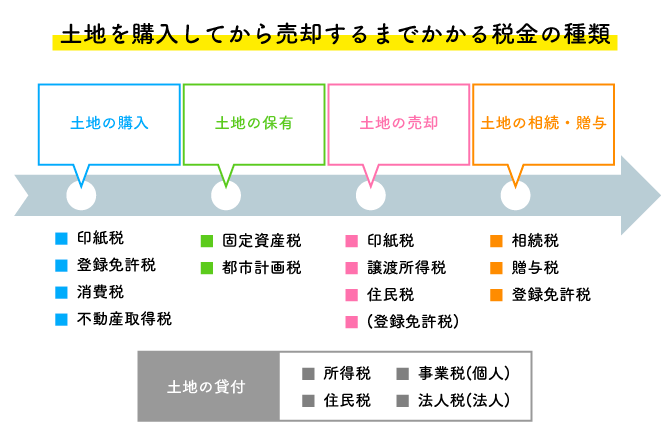

なお、土地を購入してから売却するまでの全期間では、以下のような税金がかかります。

免税や軽減措置を受けられる税金の種類

この項では土地購入の際に受けられる、以下の税金の免除や軽減措置の内容をご紹介します。

- ● 印紙税の減税措置

- ● 不動産取得税の軽減措置

- ● 登録免許税の軽減措置

- ● 固定資産税の軽減措置

印紙税の減税措置

印紙税は土地の売買契約書のほか、家屋の工事請負契約書、住宅ローンの消費貸借契約書を交わす際にかかるのが印紙税です。契約書に記載されている金額に対して一定額の印紙を貼付・消印することによって納税します。

不動産購入時にかかる印紙税は、以下のように本則の50%の減税措置が受けられる状況です。

| 契約金額 | 本則税率 | 軽減税率 |

|---|---|---|

| 500~1,000万円以下 | 1万円 | 5,000円 |

| 1,000~5,000万円以下 | 2万円 | 2万円 |

| 5,000万~1億円以下 | 6万円 | 3万円 |

| 1~5億円以下 | 10万円 | 6万円 |

不動産取得税の軽減措置

不動産取得税は、住宅取得時の土地や建物に対して課税されます。計算方法は以下です。

固定資産税評価額×税率(4%)=不動産取得税

本来の不動産取得税の税率4%に対して、2027年3月31日までに購入した場合、特例措置によって3%に軽減されています。

また、土地の面積が200㎡以下の場合には土地の固定資産評価額は2分の1に減額される規定です。

なお、新築住宅の場合では、建物部分の固定資産税評価額から一般住宅は1,200万円、長期優良住宅は1,300万円が基礎控除されます。

固定資産税は所得税などとは異なり、確定申告は不要です。土地・建物を所有したときに所有権の登記をすることで、自治体は所有者を把握して課税します。

登録免許税の軽減措置

登録免許税は、登記・登録等を行政機関等から受けたときにかかる税金です。納付方法は登記等の申請書に必要な額の収入印紙を貼付して提出します。消印は行いません。

登録免許税の計算方法は以下です。

固定資産税評価額×各法律行為に応じた利率=登録免許税

土地の所有権移転登記は、2026年3月31日までに登記をした場合、特例措置で税率が0.5%引き下げられ、2.0%→1.5%になります。

固定資産税の軽減措置

固定資産税は家や土地の取得後から、その不動産に対して毎年支払います。計算方法は以下です。

固定資産評価額×税率(1.4%)=固定資産税

2026年3月31日までの間、新築住宅の土地・建物にかかる固定資産税が3年間(マンション等の場合は5年間)、2分の1に減額されます。

なお、長期優良住宅の場合は税額が1/2に減額される減税措置の期間が長くなり、3年から5年に延長となる規定です。

このほか、土地取得の際は贈与税の優遇もあります。

2026年12月31日までの間に、父母や祖父母など直系尊属からの贈与によって土地購入の対価に充てるための金銭(住宅取得等資金)は、贈与税が非課税です。

省エネ等住宅に対して1,000万円まで、それ以外の住宅は500万円までの資金の贈与が非課税となります。

土地購入における税金の免除・軽減措置を受ける際の注意点

土地購入における税金の免除・軽減措置を受ける際には、各税金の規定に従って、期限内に各種の申請や届出を行う必要があります。

たとえば不動産取得税については、不動産を取得した日(登記が済んだ日)から、原則60日以内に所轄する都道府県税事務所へ不動産取得申告書および必要な書類を提出しましょう。

軽減の申告を行わずに5年が経過すると軽減措置は受けられなくなりますが、知らずに通常の申告を行った場合は、5年の期限内であれば還付を受けられます。

また、免除・軽減措置自体が、社会情勢や予算に応じて期限が設けられている措置なので、土地を購入したときには対象期間ではなかったということもあり得るでしょう。

軽減率や、措置の実施自体も含めて年度によって変更があるため、常に最新の情報の確認が必要です。

土地購入で必要になる可能性がある諸費用

必ずかかる諸費用のほか、土地のエリアや状況によってかかる費用があります。意外な高額となることもありますので、かかる可能性があるかを事前に確認しましょう。

住宅ローン手数料・保証料

住宅用の土地を購入する場合、住宅ローンを組むことが可能です。しかし借り入れのためにさまざまな費用が必要です。

まず、金融機関による住宅ローン手数料が一般的に20~30万円程度かかります。

また、住宅ローンの契約書=金銭消費貸借契約書に貼るための印紙代が必要です。土地代金が1,000万円超5,000万円以下の場合の印紙代は1万円のものを用意します。

そして住宅ローンの返済の延滞または返済不能の状況に備え、保証料(借入金額の1~2%)も必要です。

保証料の支払いは前払いと、金利上乗せ型があります。金利に上乗せする場合は、0.2%程度となる金融機関が多いでしょう。

なお、住宅ローン関連の費用の計算は、頭金や手付金を除いた借入金額で計算を行います。また、土地だけを購入して家を建てない場合、住宅ローンの借入対象となりません。

住宅ローン契約時にかかる諸費用

| 事務手数料 | 住宅ローンの申込時に借入先の金融機関に支払う費用 |

|---|---|

| ローン保証料 | 住宅ローンの申込時にローン保証会社に支払う費用 |

| 団体信用生命保険料 | 返済期間中のもしもの死亡や病気に備えて加入する生命の保険料 |

| 印紙税 | 契約書を取り交わした時に納める税金 |

| 登記費用 | 抵当権設定登記にかかる税金と手続きを頼む司法書士の手数料 |

| 住宅ローン代行手数料 | 住宅ローンの手続きをしてもらった不動産会社に支払う費用 |

※各費用の金額は、購入する物件や借りる住宅ローンの種類によって異なります。

測量費用

土地を購入する場合、隣地との境界確定が必要です。

分譲地や都市部の新築の宅地では境界確定は問題ないことが多いですが、比較的お買い得な土地などでは、境界非明示の売買というケースもあります。その場合、買主が測量費用を負担することになります。

境界をあいまいなままにしておくと、将来的にお隣の土地所有者とのトラブルにつながりかねません。お隣の方の立ち会いのもと、境界を確認する作業を行うのが基本です。

測量作業をこちらで行う必要があるかどうか、費用がいくらかかるかなどは、事前に不動産会社へ確認しておくことが必要です。

測量にかかる費用は土地の面積や形、隣地や前面道路の状況によって左右されますが、一般的に30~60万円程度が必要になります。

農地転用の費用

農地を宅地に転用する場合は、自治体への届出が必要です。基本的には都道府県知事の許可が必要となりますが、市街化区域内の土地は農業委員会への届出だけ行います。

農地転用の申請自体は無料ですが、書類作成や手続きには専門知識が必要なため、行政書士などの専門家に依頼するのが一般的です。依頼の報酬は10~20万円程度かかります。

また、郊外や地方に指定されていることがある農業振興地域の除外申請(農振除外)が必要な場合、行政書士費用は20万円前後となります。農振除外は年に2回と申請時期が限られ、手続きに半年ほどかかる点も要注意です。

農地転用・農振除外の費用相場

| 手続き | 必要な場合 | 費用相場(行政書士報酬) |

|---|---|---|

| 農地法4条、5条届出 | 市街化区域内の農地 | 3~5万円 |

| 農地法4条、5条許可申請 | 市街化区域以外の区域の農地 | 8万~15万円 |

| 農振除外申出 | 農用地区域内農地からの除外 | 15万円~25万円 |

また、古い家の取り壊しまで買主が負担する場合、費用相場は木造家屋で坪当たり3~4万円を要します。

以降の項目は、土地売買の際よりも住宅メーカーがサポートしていく内容ですが、土地関連の費用としてご紹介します。

地盤改良工事

どのような家をつくるかにもよりますが、地盤調査の結果で地盤改良工事が必要と判断された場合、工法にもよりますが一般的に50~100万円がかかります。

上下水道の整備費用

もともと宅地でない場合などで、配管工事の負担金を買主が持つ場合があります。下水がないところでは浄化槽の設置の場合もありますが、トータルで百万円単位の金額を要することがあります。

以下の表をご参照ください。

| 上水道の加入金 | 一般的な口径13mmの場合で約33万円 |

|---|---|

| 下水道の分担金 | 地域差あり。15万円から30万円程度 |

| 上下水道引き込み工事 | 未舗装道路で20万円ほど 舗装道路の場合50万円ほど |

| 浄化槽設置 | 100万円前後 |

土地購入にかかる諸費用をシミュレーションで把握

ここまでのまとめとして、トータルでかかる費用をシミュレーションしてみましょう。

土地購入諸費用 2,000万円の土地取得で手付金含まず、年初の契約の場合。

| 仲介手数料 | 売買価格×3%+6万円+消費税 | 72万6,000円 |

|---|---|---|

| 印紙税 | 1,000万円超 5,000万円以下で1万円 | 1万円 |

| 不動産取得税 | 不動産取得税=固定資産評価額(課税標準額)×4% | 50万4,000円 |

| 登記・登録免許税 | 所有権移転登記:1,260万円(固定資産税評価額)×0.015=18万9,000円

抵当権設定登記:2,000万円×0.001=2万円 |

18万9,000円

2万円 |

| 登記・司法書士報酬 | 相場の上限 | 10万円 |

| 固定資産税・都市計画税 | 固定資産税評価額(課税標準額)×税率1.4% 都市計画税評価額(課税標準額)×税率0.3% |

17万6,400円 3万7,800円 |

| 合計 | (約8%) | 176万3,400円 |

ここに手付および住宅ローン関連など、場合によっては必要となる費用を加えることで、正確な見積もりとなります。

そのほかに、引っ越しや不要物の片付け、仮住まいが必要な場合はこれらの費用も加味して計算を行いましょう。

土地購入の諸費用を踏まえた余裕のある資金計画の作成

ここまでご紹介したように、令和6年3月の土地取得関連の税法改正や不動産の高騰傾向などの影響で、土地購入関連の費用は上がり気味です。

さらに、土地によって追加でかかる可能性のある費用は、既存の住宅用地でなかった場合は、思わぬ負担となる可能性があります。

今後住宅ローンの金利や固定資産税などのランニングコストも、上昇する気配をはらんでいるでしょう。

日銀は2025年7月末の金融政策決定会合で、ひとまず政策金利の利上げ見送りを決めました。ただし年内には利上げの実施=早ければ10月、遅くとも年明け1月の実施も予想されます。

日銀は慎重姿勢を示しているものの、日米関税による景況への悪影響が限定的だったため、利上げ実施に向かって進む確率は高いでしょう。

日銀が2025年10月〜2026年2月の間に利上げを実施した場合、2026年4月のタイミングで各金融機関が変動金利の基準金利を引き上げることが想定されます。

立地に関しても、沿線や駅の見直し、エリア自体の大きな見直しによって土地の価格には大きな開きがあります。現在の希望にこだわらずに、家族で柔軟な話し合いを持つのもいいでしょう。

以下はやや荒っぽい例えとなりますが、首都圏4都県の平均坪単価の比較です。通勤・通学の十分可能な範囲で、利便性・環境ともに良い土地があるかもしれません。

住宅用の土地相場(平均坪単価):2024年第1〜第3四半期

| 東京都 | 219万7,028円 |

|---|---|

| 神奈川県 | 84万3,045円 |

| 埼玉県 | 54万5,703円 |

| 千葉県 | 41万6,308円 |

購入前に土地の状況をよく確認し、どのような出費を必要とするか洗い出したうえで、細かい項目についての予算を出しましょう。

場合によっては建物を含めて購入対象の見直しも考えながら、余裕のある資金計画を作成するのがおすすめです。

土地購入の諸費用の節約方法

さまざまな費用が積み重なると、予算は予定よりも膨らみがちです。どうしても予算オーバーが考えられるという場合に諸費用を削減し、土地選びそのものを含めて節約する方法をご紹介します。

業者売主物件で仲介手数料を節約

仲介手数料の項目でも述べたように、不動産会社が売主の物件を購入する場合は、仲介手数料は不要です。この金額差は2,000万円の土地で70万円以上になるので、かなりの節約となるでしょう。

また前述のように業者売主の物件が割安かは、土地に必要な諸費用が別途どのくらいかかるかの判断になります。

たとえば上下水道の取り出しや確定測量、農地転用などの手続きをすでに不動産会社が行っている状態であれば、それも加味してお得かどうかが判断できます。

自分で登記する

登記を自分で行うことは可能なのですが、慣れない中で時間がかかるほか、書類の不備で法務局からの差し戻しなどが起きることがあります。

土地売買の決済は、引き渡しと残金、所有権移転を同時履行するのが原則なので、決済のタイミングで書類不備で書き換えができないと、売主に迷惑がかかることにもなりますので、慎重に考えましょう。

登記申請書類の記入方法は、様式と一緒に丁寧な記入例が含まれており、さらに作成した書類を法務局に予約のうえ、チェックしてもらうことも可能です。

シンプルに土地の所有権移転だけであれば、自分で準備をすることはできます。しかし建物部分の登記や、売主側で必要な登記作業との連携などを考えると、司法書士に依頼したほうが安心で手間もないということになりがちです。

お金のかかる土地を避ける

価格が安いからといって農地、古家付き、境界非明示などの土地を狙うと、思わぬ諸費用の出費を招きます。同じ価格や希望条件であれば、諸費用の少なくて済む物件を探すのがよいでしょう。

また、年末に決済と名義変更を行えば、固定資産税・都市計画税の日割り額は無し、ということになります。

立地を優先して変形地・狭小地を探す場合も、注意が必要な点がいくつかあります。

変形地・狭小地・傾斜地などはつくれる家に制限が出やすいことから、立地が良くても比較的安価に買いやすいというのが利点です。固定資産税も、土地利用の容易性などを基準に補正がかかって安くなることも。

半面、土地を効率よく使うのが難しいことから、建物の設計に工夫を凝らす必要が出たり、地盤補強でより確実な対策が必要であったりという可能性があります。

その点でコストがかさむ場合があるほか、そのようなタイプの土地は工事車両の出入りや資材の搬入・搬出にも予算が余計にかかる場合も想定しましょう。

市街化調整区域の土地を狙う

前項と逆の発想となりますが、市街化調整区域の土地は想定外のお金がかかる可能性があるかわりに、土地価格そのものが安いです。古家を壊し、浄化槽を埋設しても充分に全体の予算がペイできることになるでしょう。

居住エリア自体の検討要素となりますが、建物にもお金がかけられるので、比較してみるのをおすすめします。

不整形地を狙う

立地にこだわりながら、予算内で土地取得を考える方には、不整形地の検討も選択肢です。

旗竿地や三角地など、長方形や正方形に整っていない不整形地は、価格が安いだけでなく固定資産税評価も安く、諸費用やランニングコストが安くできます。

土地の立地を変える

土地代や諸費用を抑えるには、立地を変えることも効果的です。ターミナルや都心部からひと駅遠くする、駅からの距離や生活施設の有無などで土地の評価や価格は変化します。

幅広い選択肢から、候補の土地を絞り込んでいくことをおすすめします。

まとめ

土地購入時の諸費用はどのくらい必要か、内訳やシミュレーションとともに解説しました。

土地の状況によっては、発生する可能性のある費用の割合が意外に大きいことがポイントとなります。購入対象の土地の候補が挙がった時点で、ぜひ土地によって違う費用の要素を確認することをおすすめします。

土地はその立地と価格だけではなく税法上、建築基準法上、都市計画法上などさまざまな顔を持ち、取得や維持にかかるコストはそれぞれです。測量や地盤改良で想定外の出費が生じることも。

一般の方の知識で情報を見ただけではどんな明晰な方でも確認が難しいので、経験豊かな不動産会社のスタッフに相談しながら検討しましょう。

税制優遇については、申請や申告なしでは恩恵を受けられない制度も多くあるため、事前に把握しておいて、期限内に進めていくことが大切です。

提供

総合住宅展示場ハウジングステージ編集部

© Housing Stage All rights reserved.

この記事はハウジングステージ編集部が提供しています。