2023.10.19

フラット35のデメリットとは?フラット35で後悔しないための選び方も解説

全期間固定金利型の住宅ローン「フラット35」は、月々の返済額が申込時から完済時まで変わらないのが特徴ですが、デメリットを気にする人も多いのではないでしょうか。

フラット35を利用する際は、フラット35の種類や民間の住宅ローンとの違いを理解しておくことが重要です。

そこで本記事では、フラット35のデメリットや後悔しない選び方について解説します。デメリットだけでなくメリットについても紹介するため、住宅ローンで迷われている人はぜひ参考にしてください。

INDEX

フラット35とは?

フラット35は、独立行政法人の住宅金融支援機構と民間の金融機関が提携して取り扱っている住宅ローンです。

借入期間中は申込時の金利から変動しない、フラット(平ら)であることと、返済期間が最長35年であることが、フラット35の名称の由来です。

フラット35は、用途がマイホームの取得目的のみに限定されており、投資目的の住宅には利用できません。フラット35の不正利用は詐欺罪にあたり、ローンの一括返済を請求される事態になる恐れがあります。

また、フラット35には「買取型」と「保証型」の2種類があります。

買取型:民間の金融機関が利用者に資金を貸し出し、その貸出債権を住宅金融支援機構が買い取る仕組み

保証型:民間の金融機関が利用者に資金を貸し出し、その貸出債権を住宅金融支援機構が保証する仕組み

多くの金融機関は、買取型を取り扱っています。買取型と保証型は、初期費用や団体信用生命保険(団信)の保証内容などが異なります。

フラット35について詳しく知りたい人は、以下の記事もあわせてご覧ください。

関連記事:フラット35とは?利用条件や民間の住宅ローンとの違いを簡単にわかりやすく解説

関連記事:ローンを選ぶならどっち? フラット35と民間住宅ローン、それぞれの特徴

フラット35の利用条件

フラット35を利用するには、以下の条件を満たす必要があります。

| 項目 | 条件の詳細 |

|---|---|

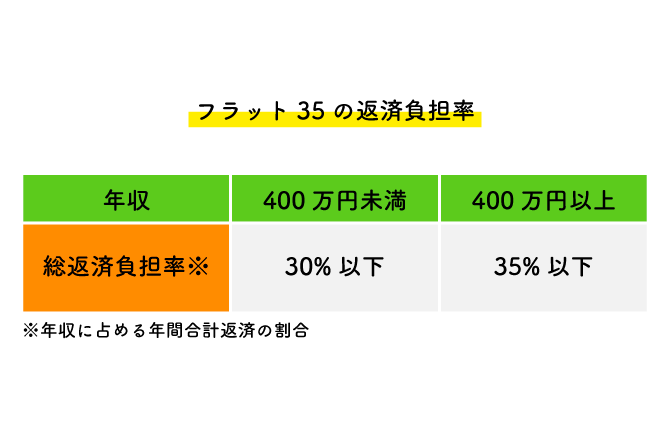

| 借入者 | ●申込時の年齢が70歳未満 (親子リレー返済の場合は70歳以上も可能) ●日本で永住許可または特別永住者の人 ●フラット35を含むすべての借入の年間返済額(総返済負担率)が年収400万円未満は30%以下、年収400万円以上は35%以下 |

| 借入対象住宅 | ●住宅金融支援機構が定めた技術基準に適合する住宅 ●一戸建て・連続建て・重ね建ての場合:床面積70㎡以上 ●共同建て(マンションなど)の場合:床面積30㎡以上 |

| 借入可能金額 | ●100万円以上8,000万円以下 (住宅の建築費と土地購入費の合計以内の額) |

| 借入期間 | ●15年以上最長35年 ●申込者または連帯債務者が満60歳以上の場合は10年以上 ●80歳−申込時の年齢が35年よりも短い場合はその値が上限 |

| 借入金利 | 全期間固定金利型 |

| 返済方法 | ●元利均等毎月払いまたは元金均等毎月払い ●6ヶ月ごとのボーナス払い(借入額の40%以内)も併用可能 |

| 担保 | 借入対象の住宅と敷地に抵当権を設定 |

| 団体信用生命保険 | 任意加入 |

| 保証料・保証人 | 不要 |

| 繰り上げ返済手数料 | 不要 |

民間の金融機関の住宅ローンは、変動金利や固定金利期間選択型など複数の金利タイプから選択します。住宅ローン返済中に、死亡や高度障害など万が一の事態が発生した場合に備えるために、団信への加入が必要な金融機関がほとんどです。

一方、フラット35は金利タイプが全期間固定金利型と決まっており、団信は任意加入となっています。

住宅ローンを選ぶ際は、それぞれの特徴を理解しておくことが重要です。フラット35には、その他にもさまざまな要件があるため、詳しく知りたい人はフラット35のホームページをご確認ください。

フラット35の主なデメリット

フラット35のデメリットは、主に以下の5つです。

- 変動金利よりも借入金利が高い

- 審査に通るとは限らない

- 頭金が少ないと金利が高くなる

- 繰り上げ返済しにくい

- フラット35Sは借り換えで利用できない

それぞれの内容を見ていきましょう。

変動金利よりも借入金利が高い

フラット35の最大のデメリットは、借入金利の高さです。一般的には変動金利、固定金利期間選択型、全期間固定金利型の順で金利が高くなります。

フラット35は全期間固定金利型にあたり、変動金利が選択できる民間の住宅ローンよりも、高めになりやすい傾向があります。

支払利息が大きくなりやすいため、フラット35を利用する前には、総支払額のシミュレーションをしておきましょう。

審査に通るとは限らない

フラット35は、民間の住宅ローンよりも借入対象住宅に対する審査が厳しくなっています。フラット35の借入対象住宅の主な基準は以下の通りです。

- 住宅金融支援機構が定めた技術基準に適合する住宅

- 一戸建て・連続建て・重ね建ての場合は床面積が70㎡以上の住宅

- 共同建て(マンションなど)の場合は床面積が30㎡以上の住宅

利用者の収入や信用情報に問題がなくても、住宅がフラット35の基準を満たしていないと審査に通りません。

フラット35を利用する際は、住宅が審査基準に適合しているか事前に確認しましょう。

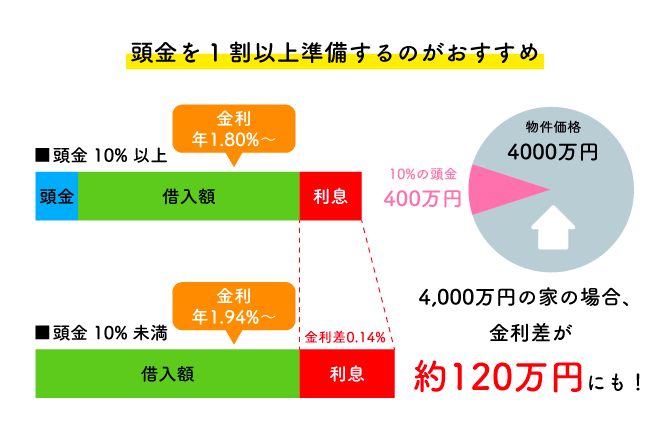

頭金が少ないと金利が高くなる

フラット35は、頭金が少ないと借入金利が高くなります。2023年9月における、借入期間21年以上35年以下の借入金利水準は以下の通りです。

| 頭金 | 金利の範囲 | 最も多い金利 |

|---|---|---|

| 1割以上(融資率9割以下) | 年1.80〜3.36% | 年1.80% |

| 1割未満(融資率9割超) | 年1.94〜3.50% | 年1.94% |

頭金の金額によって金利が変動することを知らず、高い金利で借り入れてしまったというのが、フラット35利用者のよくある失敗談です。

フラット35を利用する場合は、頭金を1割以上準備するのがおすすめです。

繰り上げ返済しにくい

フラット35は、民間の住宅ローンよりも繰り上げ返済がしにくくなっています。フラット35と、民間の住宅ローンの繰り上げ返済の最低金額は以下の通りです。

| 住宅ローンの種類 | インターネットでの返済 | 取扱金融窓口での返済 |

|---|---|---|

| フラット35 | 10万円 | 100万円 |

| 民間の住宅ローン | 1万円〜 | 50万円〜 |

民間の住宅ローンは、金融機関によって繰り上げ返済の最低金額が異なりますが、フラット35よりも低く設定されているケースがほとんどです。少額をこまめに繰り上げ返済したい人は、民間の住宅ローンのほうが柔軟に対応してもらえるため、フラット35はやめたほうがいいでしょう。

フラット35Sは借り換えで利用できない

フラット35Sは、長期優良住宅などの高性能な住宅を購入する場合に、フラット35の借入金利を一定期間引き下げる制度です。金利引き下げ幅が最大0.5%になるお得な制度ですが、借り換えでは使えないため注意しましょう。

借り換えを検討している人は、フラット35の金利でシミュレーションしましょう。

フラット35にはメリットもある

フラット35はデメリットがある一方で、以下のようなメリットもあります。

- 計画的に返済しやすい

- 申込時に保証料がかからない

- 個人事業主や転職直後の人でも利用しやすい

フラット35のメリット・デメリットを理解して、自分に合う住宅ローンを選びましょう。

計画的に返済しやすい

フラット35は全期間固定金利型の住宅ローンであるため、計画的に返済しやすいのが特徴です。返済額が申込時から完済時まで変わらないため安心です。

一方、変動金利の住宅ローンは、返済期間中に金利変動で返済額が変わるリスクがあります。申込時の金利が低くても、将来的に金利が上昇する罠が潜んでいる恐れがあるため、リスクを理解しておきましょう。

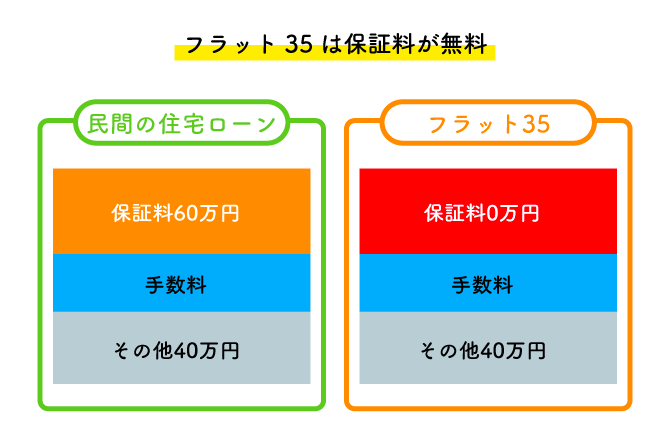

申込時に保証料がかからない

フラット35は、申込時の保証料が不要です。保証料とは、住宅ローンの保証会社を利用するのに必要な費用です。

民間の住宅ローンでは、借入金額によって保証料が変動します。取扱金融機関によっても異なりますが、借入金額の0〜2%が相場です。

たとえば、民間の住宅ローンで3,000万円を借り入れた場合の保証料は60万円、4,000万円の場合は80万円程度かかります。保証料が0円となっている場合は、事務手数料や金利に上乗せされていることが多いと考えましょう。

申し込みにかかる初期費用をおさえたい人は、フラット35がおすすめです。

個人事業主や転職直後の人でも利用しやすい

フラット35の利用条件には勤続年数の制限などがないため、一般的に審査が通りにくい個人事業主や転職直後の人でも、利用できる可能性が高い傾向にあります。

また、フラット35は保証人が不要で、団信の加入も任意です。そのため、健康上の理由で団信に入れない人でも、フラット35であれば審査が通る可能性があります。

ただし、必ず通るわけではないため注意が必要です。民間の住宅ローンの審査が通らなかった場合に、フラット35を検討するのも一つの方法です。

金融機関によっては、審査で勤続年数を重視しないケースもあるため、比較検討して決めましょう。

フラット35で後悔しないための選び方

フラット35のメリット・デメリットが分かったところで、フラット35で後悔しないための選び方を解説します。

- 初期費用と毎月の返済額どちらを重視するかを決める

- ローンの返済シミュレーションを活用する

- 費用以外のサービスも確認する

フラット35を選んでよかったと思えるように、それぞれの内容を見ていきましょう。

初期費用と毎月の返済額どちらを重視するかを決める

フラット35には、買取型と保証型の2種類があります。2023年4月3日現在における主な違いは以下の通りです。

| 種類 | フラット35(買取型) | フラット35(保証型) |

|---|---|---|

| ローンの貸し手 | 金融機関(※1) | 金融機関 |

| 取扱金融機関 | 319機関 | 11機関(※2) |

| 抵当権者 | 住宅金融支援機構 | 金融機関 |

| 団体信用生命保険 | 新機構団体信用生命保険制度 | 金融機関の提供する団体信用生命保険(※3) |

※1:融資実行後に債権を住宅金融支援機構が買い取る仕組み

※2:新規受付中の金融機関は9機関

※3:新機構団体信用生命保険は利用不可

また、金融機関によって異なりますが、買取型は保証型よりも初期費用(申込時の事務手数料)が安く、保証型は買取型よりも月々の返済金利が安い傾向にあります。

初期費用をおさえたい人は買取型、月々の返済額をおさえたい人は保証型のフラット35から検討するのも一つの方法です。

2021年9月6日現在において、フラット35の保証型の新規受付を行っている金融機関は以下の通りです。

フラット35の保証型は、金融機関によって金利が異なるため、それぞれ比較して決めましょう。

ローンの返済シミュレーションを活用する

ローンの返済シミュレーションを活用すれば、月々の返済額などを具体的に把握できます。フラット35は全期間固定金利であるため、完済時まで無理なく支払える金額であるかを確認することが重要です。

フラット35のホームページでは、借入金額から毎月の返済額や、現在の年収もしくは毎月の返済額から借入可能金額を簡単にシミュレーションができます。

ローンの返済シミュレーションを活用して、無理のない資金計画を立てましょう。

費用以外のサービスも確認する

フラット35を選ぶ際は、費用以外のサービスも確認しましょう。

たとえば、住信SBIネット銀行の「フラット35(保証型)」では、団信に加えて全疾病保障を無料で提供しています。ファミリーライフサービスの「アシスト35」では、「フラット35(買取型)」と併用することで頭金を1割以下におさえつつ、お得な金利で借りられる独自のパッケージローンを提供しています。

他にも、金融機関独自のサービスを提供しているケースがあるため、費用だけでなくサービス面なども調べたうえで、自分に合う商品を選びましょう。

まとめ

本記事ではフラット35のデメリットをはじめ、メリットやフラット35で後悔しない選び方について解説しました。

フラット35は借入金利が高く、繰り上げ返済しにくいなどのデメリットがあります。一方で、全期間固定金利型で返済計画が立てやすく、保証料がかからないのがメリットです。

フラット35に向いている人としては、団信の加入が難しい人や個人事業主・転職直後の人、金利の変動が不安な人などがあげられます。

フラット35を選ぶ際は、初期費用と毎月の返済額どちらを重視するかを考え、ローンシミュレーションを活用して具体的な金額を把握しましょう。

住宅ローンの選択で後悔しないためには、フラット35と民間の住宅ローンを比較検討するのが重要です。費用以外のサービス面も確認して、自分に合う住宅ローンを選びましょう。

執筆・情報提供

矢野 秀一郎

大学卒業後、不動産会社2社に就職。

時間貸駐車場の開発営業や運用・不動産売買の仲介・新築やリフォームの営業および現場管理・分譲工事のプロジェクトリーダーなどに従事。

不動産と建築に幅広く携わった経験を活かし、現在は不動産特化ライターとして記事の執筆や監修を行う。

© Housing Stage All rights reserved.

この記事はハウジングステージ編集部が提供しています。