2024.02.17

家を買う年齢は平均何歳?考えるべきポイントや注意点についても解説

そろそろ持ち家にしようと考えたときに、周囲の人は何歳くらいで、どんなきっかけで購入するのかが気になります。

この記事では、家を買う年齢は平均何歳くらいかや、家の購入の際に考えるべきポイント、注意点などについて解説します。

INDEX

家を買う平均年齢は?

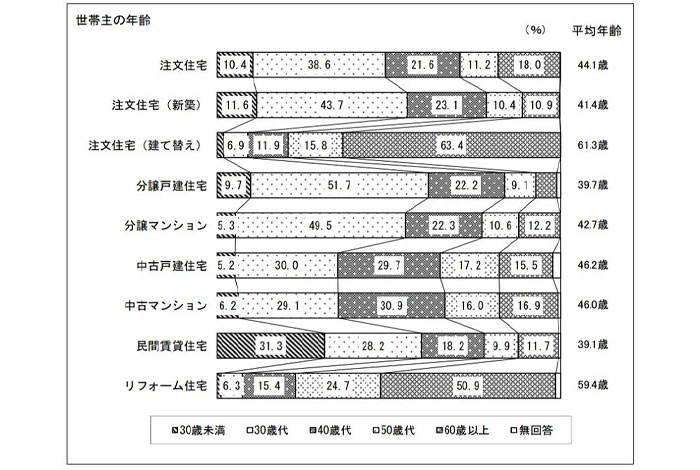

下記の国土交通省の統計も示すように、住宅の種類を問わず、最初に家を買う年齢は30代~40代がもっとも多く、平均年齢は40歳前後となります。

住宅の種類ごとに購入時の年齢はやや異なってきますが、分譲戸建住宅が平均39.7歳でもっとも低く、中古マンションは平均46.0歳でもっとも高い状況が分かります。

戸建分譲は都市部に比べて地方で若い世代の方の購入が多い傾向となり、都市部では高めの年齢層の方が中古マンションを指向されることが多いです。

おもな住宅の種類別に、平均年齢の傾向をご説明します。

注文住宅

注文住宅のうち新築の購入年齢は、30歳代の方が43.7%と多くなっています。対して建て替えなどの二次取得は60歳代の方が63.4%と突出しており、子ども夫婦との同居や二世帯住宅にするニーズが伺われます。

注文住宅は設計費などで増える予算だけでなく、竣工までの日数や、家族の要望を形にしていく打ち合わせのための手間も必要とします。そのため、家族の都合ですぐに新居に移りたいという場合は、分譲戸建住宅を志向するケースも多いでしょう。

分譲戸建住宅

分譲戸建住宅は30歳代以下が61.4%と大半を占めています。収入に見合ったローン返済額で、早く返し終わることを念頭に分譲の新築注文住宅を選ぶ方は多いでしょう。

逆に60歳以上で分譲戸建住宅を選ぶ方は、全体の20%を切っています。年齢なりの資金力と、バリアフリー性や快適性へのこだわりで、注文住宅を指向される方も多いでしょう。

分譲マンション

新築の分譲マンションは注文住宅と年齢比の構成がよく似ており、分譲の戸建注文住宅に比べて年齢層はやや高め寄りになります。

理由として、マンションの立地が都市部に多く、利便性がいい傾向にあることや、建物や庭などの管理の負担が少ないことなどが考えられます。

対して30歳以下の層の購入比率は5.3%と低く、比較的新築マンションへのニーズが少なめであることが分かります。

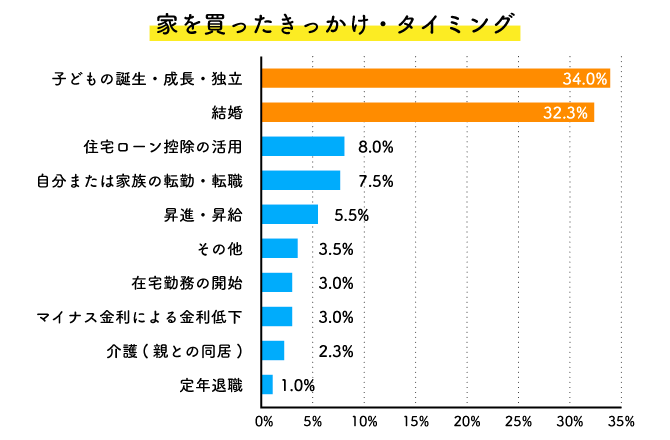

家を買うきっかけ・タイミング

年齢的な点以外に、家を買うきっかけやタイミングはどのような要素によるのでしょうか?

以下の調査結果のように、首位を占めるのはやはり結婚および、子どもをきっかけとする理由でした。

それぞれのきっかけ・理由についてもう少し触れます。

子どもが生まれる

これは注文住宅のデータですが、国土交通省の調査では、購入世帯の居住者は平均3.3人で、3人の世帯が29.5%、4人が27.3%です。

また、同様の対象者で高齢者を含む世帯は24.5%、含まない世帯は74.9%となっており、親と同居しておらず、子どもが生まれるか、子どもが増えるタイミングで購入している割合が高いと考えられます。

子どもの学校を想定し、希望の学区に合わせたり、通学の安全性を意識したりしながら購入するエリアを相談される方も多いです。

年収の増加

注文住宅の購入世帯の年収でもっとも多いのは、600~800万円未満で、平均世帯年収は779万円です。(国土交通省調べ)

年収600万円で安全な返済負担率の範囲での借入額は、約3500万円となっており、頭金もくわえれば、購入物件の選択肢はかなり広くなります。

つまり、昇給や昇格、キャリアを積んで転職などを経て、年収がある程度まで金額になるとともに安定し、資金の見通しができたことが購入のきっかけになります。

住宅ローンの返済期間から

住宅ローンは80歳までに完済するのが一般的ですが、35年ローンを組む場合遅くとも45歳までには購入・支払い開始する必要があります。

可能であれば70歳台前半までに支払いを終えたいと考えた場合、30代からの支払いで、ゆとりを持って完済したいと考える人も多いでしょう。

家賃がもったいないと感じた

賃貸の家賃よりも定額の住宅ローンで購入できる家も増えています。また、持ち家であれば引っ越しの際の敷金・礼金・原状回復ほかの費用は不要です。

一生賃貸がいいという方もおられますが、高齢になってくると賃貸物件は入居できるところがとても少なくなります。

家計の見直しの際に、資産にもなる持ち家の検討が始まることが多いです。

家を買う際の住宅ローンのポイント

家を買う際に直面するのが、資金を住宅ローンで調達することです。住宅ローンの観点から、知っておいたほうがよいポイントを確認しましょう。

住宅ローンの完済時年齢

金融機関で申し込み年齢が20歳以上70歳未満、完済時年齢が80歳と設定されていても、70歳近い方が80歳で完済するプランの住宅ローンは通りづらいと考えられます。

金融機関宛のアンケートで住宅ローンの審査において考慮する項目として、99.1%が完済時年齢を選択しました。

簡単にいえば、若い人のほうが住宅ローンの審査に通りやすいといえるでしょう。多くの企業では65歳を定年退職年齢としており、可能であれば定年の65歳までに完済できることが審査上望ましいです。

住宅ローンの返済期間の目安

住宅ローンの全国平均返済期間の目安は32.9年で、期間の分布を見るともっとも多いのは35年以上で、72.5%にのぼります。

35年のローンの支払いを65歳の定年までに終えるには、30歳の支払い開始となると考えれば、70歳を過ぎるまで支払期間がある方は、相当数にのぼると見てよいでしょう。繰り上げ返済や返済原資の貯金が必要とされそうです。

なお、住宅ローンの返済月額は、12万円以上の世帯が一番多くなっており、40%以上となります。(ABCハウジング:関東エリア・近畿エリア調べ)

住宅ローン契約のよくある契約条件

住宅ローンは一定の条件を満たせた人のみが申し込めます。

もっとも重視されるのが年齢条件で、基本は20歳以上70歳未満で申し込みをおこない、80歳までに完済するように求められますが、完済年齢が遅くなると、借り入れの際に不利になります。

公的な住宅金融支援機構のフラット35でも、親子リレー返済でないかぎり年齢条件は同様です。

また、団体信用生命保険に加入し、ローンの名義人にもしものことがあった際には保険が下りてローンの残額が完済できるよう求められます。

購入した家を売却することになった場合や貸したい場合、借入先の金融機関に告げることなくおこなうとローン条件違反となるため、金融機関への相談が必要です。

住宅ローンの金利タイプ

住宅ローンの金利には、返済額が金利の変動で変化する「変動型」と、金利と返済額が一定の「固定型」があります。

国土交通省の統計では、注文住宅購入世帯のうち、借り入れの金利タイプでもっとも多いのが変動型で、全体の64.2%です。

経済動向に左右されずに支払いできる固定型を選択する人も一定数いますが、固定型は金利が高めですし、ローン審査の段階で変動金利を指定されることも多いです。

住宅ローンの審査基準は、以下の記事もご参照ください。

住宅ローンの審査に落ちてしまう人の特徴。キャッシングや、カードローンなどの履歴があると落ちる?|住宅展示場のハウジングステージ

【年代別】家を買うシミュレーション

続いて、返済総額で3,500~3,900万円を定年までに完済するシミュレーションを、20代、30代、40代、50代の年代別におこなったデータをご覧ください。

住宅ローンの返済シミュレーション

(元利均等・35年ローン・全期間固定・ボーナス払いなし・頭金350万円の場合)

| 年代 | 金利 | 返済月額 | 返済総額 | 返済期間 | 完済年齢 |

|---|---|---|---|---|---|

| 20代 | 1.31% | 94,000円 | 3,929万円 | 35年 | 60歳 |

| 30代 | 1.31% | 124,000円 | 3,696万円 | 25年 | 60歳 |

| 40代 | 1.22% | 192,000円 | 3,499万円 | 15年 | 60歳 |

| 50代 | 1.22% | 192,000円 | 3,499万円 | 15年 | 65歳 |

以下、年代別でシミュレーションの内容をご説明します。

20代で家を買う場合

早い完済を目指して20代で家を購入することは、後年のメリットがとても大きいです。

しかし20代はまだ収入にかぎりがあるうえ結婚や出産などの出費も想定され、資金に余裕がない点がネックとなります。20代で毎月94,000円の返済は、パートナーの就労が必要になる場合も多いでしょう。

また、固定資産税や火災保険・地震保険などの保険料などの支出も計算に入れておかなければなりません。

予算に合わせて簡素な仕様や面積にすることで、将来的に不満が残らないようにし、子どもが増えるなどの家族構成に対応できるように考えておきましょう。

30代で家を買う場合

30代は、家族構成や勤務地も明らかになってきて、どこでどのような家を買うかも検討しやすくなっており、収入的にも共働きなどの場合は余裕が出始め、家を買う人が増える年代です。

ただし30代でも35年で定年までの完済を目指す場合は、124,000円と、それなりの返済月額となり、経済的に困難を抱えたなどの場合も、あらかじめ考えておく必要があります。

貯金の計画から繰り上げ返済の想定したり、経済の動向に応じて借り換えの検討をしたりなど、「返しっぱなし」にせずに、返済に対して関心を持ち続けましょう。

40代で家を買う場合

晩婚化の影響もあるため、40代で家を買う人も増えています。中古物件も含めて購入を検討することもできますが、老後のバリアフリー対応を見越した間取り・構造の家を作って住み続けることもよいでしょう。

返済資金にはさらに余裕が出て、金融機関の審査時の与信や属性もよくなる関係で、金利の優遇も想定できます。

上記のシミュレーションは少々背伸びをした数字でもあるので、早期返済や多めの頭金、65歳までの返済とするなど、家計のゆとりも考えましょう。

50代で家を買う場合

50代以降に住宅ローンを借りる場合は、充実した資金力というメリットはありますが、反比例して完済年齢の問題が浮上します。また、老後の生活資金に影響が出ない返済を考える必要もあります。

近年はリースバックでローンを清算し、家賃を払って家に住み続けるという選択肢も出てきましたが、所有権はほかの人に移るため、そのまま住み続けられる保証はなくなります。

リタイア後の年金生活でも返済が継続できる設定にするように、自己資金を多くするなどは必要です。親の介護や病気などの出費が生じる可能性もあるので、なるべくリスクの少ない返済を目指しましょう。

負担軽減方法として、借入額は増えますが子どもとの二世帯住宅にし、支払いを支え合う計画なども考えられます。

家を買う際に考慮すべきポイント

家を買う際に考える必要のあるポイントは多いですが、もっとも大事な点に絞って考えると、どのような点が浮上してくるでしょうか?以下についてはぜひ意識してください。

自己資金割合

家を買う際の自己資金割合は、多くすることで資金計画が楽になります。自己資金割合とは、購入総額のうち自己資金(頭金)をどれだけ入れられるかです。

自己資金を1~2割用意することで、金融機関から金利の優遇を受けられる場合が多いです。

借入総額も減り、優遇金利を受けられるため、毎月の返済額の負担も軽くなります。自己資金割合の設定によって、返済の月額と総額がどのように変わるか、試してみることをおすすめします。

ほかの出費に備えて貯蓄も残したいところですので、バランスは難しいところですが、よく話し合いをしましょう。

なお、実際に多い自己資金の割合は、平均2~4割くらいまでです。

返済負担率

返済負担率とは、年収のなかに占める年間返済額の割合のことです。返済負担率が高すぎると月々の負担が大きく、返済が滞る可能性も生じるため、住宅ローンの審査でも精査されます。

無理のない返済負担率は、手取り年収(所得)の25%の範囲が理想です。

25%を、注文住宅購入者の全国の平均世帯年収である744万円(国土交通省の調査)に当てはめると、年間140万円程度、月額で約11.7万円が理想的な返済額となります。

金融機関はたとえば、共働きの公務員など属性のよい方には、気前のよい貸付額を提示しますが、深く考えないで乗るのはとても危険です。

年収は維持できるか、子どもは何人が予定か、老後の資金繰りはどのようになるかなど、ご自身の収入やライフプランに合わせて、無理のない返済額を計算しましょう。

立地

購入するマイホームの立地は、資金計画とライフプランの両方に関わってきます。立地によって生活状況が左右され、土地の取得価格も差が出るためです。

住宅購入者の平均の通勤時間30~45分ほどといわれています。バブル期に不動産価格が高騰していた時代には、2時間程度の通勤時間も珍しくなかったのですが、近年またリモートワークが増え、不動産価格も上昇しているため、郊外・駅近の選択肢も増えてきました。

子どもが生まれたり、歳を取ったりするなどライフステージの変化につれて、通勤の負担が重くならないかや子どもの進学のこと、近くの買い物施設の有無、車が必要性なども立地を選ぶうえでの検討事項になります。

歳を取って運転免許を返納しても暮らしていける立地かどうかも考慮に入れましょう。

間取り

間取りで大切な要素は、家族の暮らしに合っているかと、長く住んで不便はないかです。

まず家族の暮らしに必要な空間や機能を満たしているかや、家族の交流や家事の機能を合理的に果たせる作りであるかを、間取りを見ながら検討しましょう。

20代で家を買うなどの場合、将来子どもが増えて部屋が足りなくなるなどには注意が必要です。

現在の家族の人数より余裕のある居室数を準備するか、仕切って2部屋に使えるなどリフォームによって間取りを変更できるとよいでしょう。

老後も住む予定で購入する場合は、身体の弱りに対応できるかや、介護・バリアフリー化が可能かも考慮して検討することがおすすめです。

たとえば、2階にリビングダイニングがある、廊下が狭い、1階に居室がないなどの家は、老後の対応に難しい面が出ます。

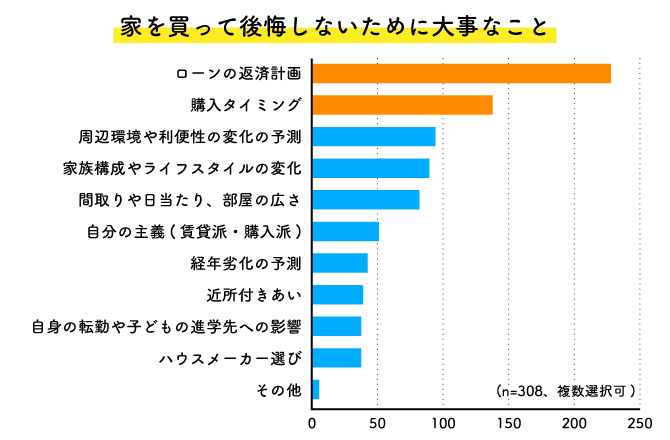

以下は家を買って公開しないために大事なことについてのアンケートです。返済と購入タイミングを挙げる方が多いです。

家を買う年齢についてよくある質問

この項では、家を買う人の平均像はどのようなものかを中心に、よくある質問にお答えしましたので、参考にしてください。

家を買う年齢の中央値は?

中央値は平均ではなく最多数帯のセンター値のことですが、平均値同様、購入する住宅の種類によって多少の違いがあります。

では、新築マンション購入者の年齢の平均値は41.6歳、中央値は39歳となっています。(フラット35の利用者調査)

また、前述のように国土交通省が行った調査では新築の注文住宅購入者の年齢別比率は新築マンションにとても近いものでした。注文住宅もやはり中央値は39歳前後で、新築マンション、注文住宅ともに、平均年齢は41歳前後です。

戸建の分譲住宅の場合は30歳以下が61.4%を占めるため、平均年齢は39.7歳と若くなります。

家の購入金額については、2020年の注文住宅の全国平均購入金額は3,690万円で、中央値は3,510万円となっていました(フラット35のデータ)

家を買うときに必要な貯金はどれくらい?

住宅購入について24.1%の方が「貯金額1500万円」を超えてから家を購入したいと考え、1500万円のうち1000万円ほどを頭金とし、残り500万円を貯蓄として残すビジョンと回答しています。(PRTIMESのアンケート調査)

しかし同じ調査で、家の購入時の貯金について「分からない・特にない」と答えた方は47.2%にのぼっています。

前述のように、購入希望の物件価格の2割から4割が頭金の相場なので、この金額想定に、残す貯金額を足した合計を目標に貯金するのがよいでしょう。

家を買う人の平均年収はどの程度?

家を買う人の平均年齢と職業は、以下のようなデータがあります。

| ローン締結時の世帯年収 |

|

| ローン締結時の職業 |

|

2021年Alba Link調べ

多いのは世帯年収500万~800万円で会社員となりますが、年収や職業を問わないということもできるでしょう。

まとめ

家を買う年齢は平均何歳くらいかや、家の購入の際に考えるべきポイント、注意点などについて解説しました。

年齢について一般的なお話をしましたが、家は何歳でも買うことはできます。自己資金や購入価格はさまざまで、親子リレーローンや住み替えで資金作りなどの手段もあります。未成年者でも親権者が売買に同意するか法定代理人となれば、契約が可能です。

ご家族のさまざまなニーズ、家が欲しいという理由や気持ちに向き合って、検討してみてはいかがでしょうか。

執筆・情報提供

滋野 陽造

マスコミ広報宣伝・大手メーカーのWebディレクター・不動産仲介業を経て、ライター業・不動産投資に従事。

実務経験をもとに、不動産の賃貸業・売却・購入、暮らしの法令などのジャンルで記事の執筆を行う。

© Housing Stage All rights reserved.

この記事はハウジングステージ編集部が提供しています。