2023.10.09

長期優良住宅のメリットデメリット!補助金や後悔しないための心得について紹介

最終更新日:2025/04/03

住宅の購入を検討するなかで、長期優良住宅に興味を持っている方も多いのではないでしょうか。長期優良住宅とは、国が定める基準を満たした質の高い住宅です。長く住み続けることを前提に作られているため、次世代に引き継ぐこともできます。

しかし、長期優良住宅は基準や用意されている制度が複雑であるため、具体的な性能やメリットを分かりづらい部分も多いです。

そこで本記事では、長期優良住宅の認定基準やメリット・デメリットについて詳しく解説します。

INDEX

長期優良住宅とは

長期優良住宅とは、長く住むことを前提に作られた質の高い住宅を指します。長期優良住宅が推進されている背景には、日本の経済的な問題と環境問題があります。これまでの日本の住宅は、スクラップ&ビルド型で各世代が自分の住宅を建てる方針でした。

しかし、所得の減少などによって住宅ローンを組んで住宅を建てることが難しい層も増加しています。そこで注目されているのが長期優良住宅です。

長期優良住宅ならば次世代に住宅を引き継げるため、子や孫の経済的負担が軽減されます。また廃材処理や新築のための資材も減らせるため、環境問題への対策としても期待されています。

その結果、長期間安心して暮らすための具体的な要件を満たした住宅を「長期優良住宅」として定義づけ、これを所管行政庁が認定することになりました。それをもとに、税制や補助金、住宅ローン金利など、各種の優遇を受けられる制度として構築されたものです。

これまでの流れは以下です。

- ● 2006年6月 「住生活基本法」・同年9月「住生活基本計画」の制定

- ● 2009年6月 新築を対象とした認定が開始

- ● 2016年4月 既存住宅の増築・改築を対象とした認定が開始

- ● 2022年10月 既存住宅について建築行為を伴わない認定が開始

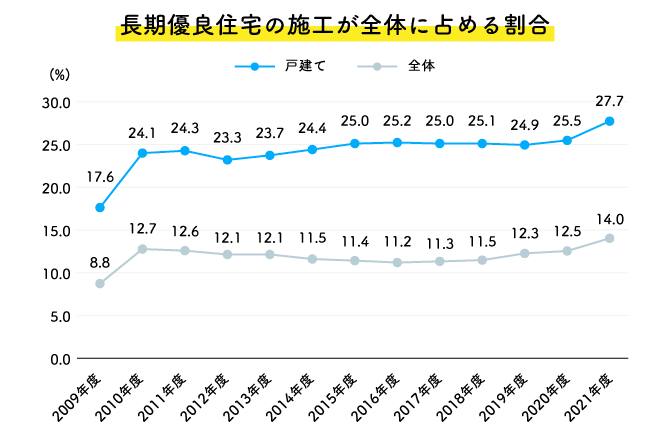

長期優良住宅認定制度は、2009年の開始から順調に累積戸数を伸ばしており、認定を受けた住宅は、2021年度時点で累積135万戸を突破しました。

年間では約10万戸前後となっており、一般的な戸建ての着工数が約40万戸=新築戸建ての約4分の1が長期優良住宅で作られている計算です。

上記の通り、長期優良住宅には長期的な将来を見据えた計画が施されています。

以下は、長期優良住宅の施工が全体に占める割合を示したグラフです。とくに一戸建て住宅は、前述のように4分の1と比較的高い割合で一定の需要を形成していることが分かります。

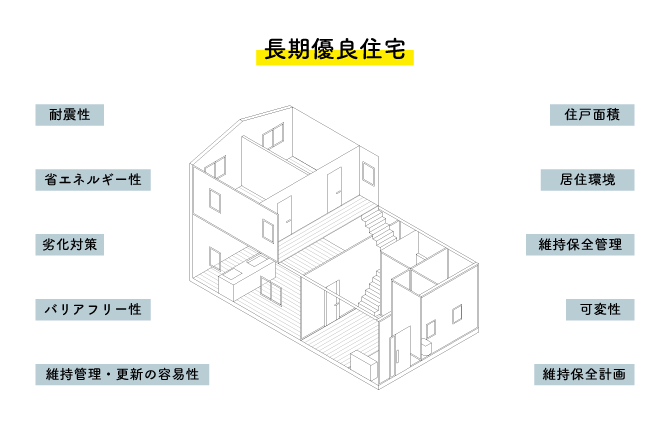

長期優良住宅の認定基準

ではどのような点をクリアすると、長期優良住宅として認められるのでしょうか。

①劣化対策

住宅が劣化対策等級(構造躯体等)の「等級3」に該当し、木造・鉄骨造・鉄筋コンクリート造のそれぞれに応じた基準のクリアは必要です。また、構造躯体は数世代にわたって居住できることが求められます。

②耐震性

地震の際に修繕の容易なレベルに損傷が低減できることが必要で、住宅品質確保促進法(品確法)上の免震建築物に該当すること、または住宅の構造が耐震等級1~3(倒壊等防止)に該当することが必要です。

また地震だけではなく、災害が発生するリスクのある地域では、その危険性に応じて所管行政庁が定めた措置を講じます。

③可変性

住まいを長く使い続けるためには、住む人の変化に応じて間取りなどの変更がしやすいことがポイントとなります。構造上、可変性を満たしている必要があります。

④維持管理・更新の容易性

耐用年数が短い配管設備などで、維持や定期点検を容易におこなうための措置がされている必要があります。新築戸建て住宅の基準は維持管理対策等級(専用配管)「等級3」となっています。

住宅性能表示基準の維持管理対策等級

| 性能表示 等級 |

性能等級の概要 |

|---|---|

| 等級 3 |

掃除口及び点検口が設けられている等、維持管理を容易にすることに特に配慮した措置が講じられている。 |

| 等級 2 |

配管をコンクリートに埋め込まない等、維持管理を行うための基本的な措置が講じられている。 |

| 等級 1 |

等級3・2以外の仕様 |

⑤バリアフリー性

共同住宅を対象とするもので、共用廊下などが将来のバリアフリー対応に適する構造になっているかがポイントとなります。

⑥省エネルギー性

建物の長期使用を前提に断熱性能などを高め、冷暖房の負荷を軽減する省エネルギー性能が断熱等性能等級「等級5」かつ、一次エネルギー消費量等級「等級6」を満たすこととされています。

⑦居住環境

良好な景観や、地域における住居環境の維持や向上への配慮が求められます。景観計画・地区計画・建築協定・景観協定・条例によるまちなみ等の計画などの区域内の場合は、これらの計画内容に準拠していることも必要です。

⑧住戸面積

長期使用も前提に良好な居住水準を確保するため、一定以上の住戸面積が定められます。戸建て住宅は75平方メートル以上、階段部分を除く1階の床面積が40平方メートル以上必要とされます。

⑨維持保全計画

建物は維持保全の容易性だけでなく、一定の計画にのっとり作業がおこなわれなければ長期保全はできません。以下の3点の定期点検や補修に関する計画が必要となります。

- ● 住宅の構造耐力上主要な部分

- ● 住宅に設ける給水または排水のための設備

- ● 住宅の雨水の浸入を防止する部分

| 性能項目等 | 認定基準 |

|---|---|

| 劣化対策 | 数世代にわたり住宅の構造躯体が使用できること |

| 耐震性 | 極めて稀に発生する地震に対し、継続利用のための改修の容易化を図るため、損傷のレベルの低減を図ること |

| 可変性(共同住宅、長屋) | 居住者のライフスタイルの変化等に応じて間取りの変更が可能な措置が講じられていること |

| 維持管理・更新の容易性 | 構造躯体に比べて耐用年数が短い内装・設備について、維持管理(清掃・点検・補修・更新)を容易に行うために必要な措置が講じられていること |

| バリアフリー性(共同住宅等) | 将来のバリアフリー改修に対応できるよう共用廊下等に必要なスペースが確保されていること |

| 省エネルギー性 | 必要な断熱性能等の省エネルギー性能が確保されていること |

| 居住環境 | 良好な景観の形成その他の地域における居住環境の維持および向上に配慮されたものであること |

| 住戸面積 | 良好な居住水準を確保するために必要な規模を有すること |

| 維持保全計画 | 建築時から将来を見据えて、定期的な点検・補修等に関する計画が策定されていること |

参考:一般社団法人住宅性能評価・表示協会

認定基準の詳細

| 性能項目等 | 概要 | 住宅性能評価 |

|---|---|---|

| 劣化対策 | 構造躯体の使用→構造躯体が少なくとも100年継続使用するための措置が講じられている | 劣化対策等級3+α |

| 耐震性 | 極めて稀=数百年に1度に発生する地震の損傷のレベルの低減を図る | 耐震等級(倒壊等防止)2など |

| 維持管理・ 更新の容易性 |

内装・設備の維持管理がしやすい→給排水管などの点検・補修・更新がしやすい | 維持管理対策等級(専用配管・共用配管)3

更新対策等級(共用排水管)3 |

| 可変性(共同住宅・長屋のみ) | 間取りの変更のしやすさ→天井高(スラブ間)が高く(設備配管の変更などを伴う)間取り変更がしやすい | 更新対策(住戸専用部)躯体天井高 2,650以上 |

| バリアフリー性 | 将来のバリアフリー改修対応→共用の廊下、階段、エレベーターのスペースが広くバリアフリーに対応できる | 高齢者等配慮対策等級(共用部分)3(手すり、段差等を除く) |

| 省エネルギー性 | 省エネ性能が確保→省エネルギー判断基準(平成11年相当)に適合する | 省エネルギー対策等級5

一次エネルギー消費量等級6 |

| 居住環境 | 景観形成への配慮→地域の街並みに調和する | なし |

| 住戸面積 | 良好な居住水準に必要な規模→戸建ては75平方メートル以上、共同住宅は55平方メートル以上 少なくとも1つの階は40平方メートル以上(階段部分を除く) |

なし |

| 維持保全計画 | 定期点検、補修の計画(施工会社のアフターサービスとは別途) | なし |

上記の中で、住宅の施主にとって直接メリットとして分かりやすい以下の項目について、具体的な指標を解説します。

- ● 劣化対策

- ● 耐震性

- ● バリアフリー性

- ● 省エネルギー性

- ● 住戸面積

劣化対策は、劣化対策等級3以上が基準です。

等級3は、75〜90年以上・親子3世代相当程度において、大規模な改修工事が不要な基準の劣化対策が施されていることを示す指標とされます。長期優良住宅では等級3+αで、100年の利用を想定した劣化対策が基準です。

浴室および脱衣室の防水措置や地盤の防蟻措置(シロアリ対策)、基礎の高さの確保など、8項目の基準に適合することが求められます。

耐震性は、耐震等級1~3などが基準です。

たとえば等級2は、等級1(1995年の阪神・淡路大震災や2016年の熊本地震クラスの、震度6強から7程度の揺れにも倒壊しない)の1.25倍の強度があることを示します。

倒壊しないことで中の人の命を守り、けがから保護することにつながりますが、長期優良住宅で重きを置かれるのは、「継続利用のための改修の容易化を図るため、損傷のレベルの低減を図る」という点です。つまり、地震で大きく壊れずに少ない修繕で使える家にするのが目的となります。

バリアフリー性では、高齢者等配慮対策等級(共用部分)3(手すり、段差等を除く)を満たすことが基準です。

この等級3は、移動等に伴う転倒・転落等の防止並びに介助用車いすの使用者が基本的な生活行為を容易にするための、基本的な措置が確保された住宅という定義とされます。

重きを置かれるのは、将来のバリアフリー改修に対応できること=共用の廊下、階段、エレベーターのスペースが広くバリアフリーに対応できることです。手すりの設置や段差の解消など、今すぐは不要であとから比較的容易に対策できる要素は対象外となります。

省エネルギー性は、断熱等性能等級5・一次エネルギー消費量等級6の指定です。

断熱等性能等級は、外皮平均熱貫流率と、冷房期の平均日射熱取得率の数値が指標となり、現在は等級7まで設けられています。地域によって気候による寒暖差があるため、指定される達成値に違いがあり、全国一律ではありません。

たとえば、外皮平均熱貫流率の指定数値は、札幌等の0.46から熊本等の0.87まで大きく異なっています。

一次エネルギー消費量等級は、住宅が一年あたりに消費するエネルギー量を数値化したもので、等級6は、BEI0.9以下が基準値です。

※BEI=設計一次エネルギー消費量÷基準一次エネルギー消費量

最後に住戸面積ですが、一戸建ては75平方メートル以上、共同住宅は55平方メートル以上で、少なくとも1つのフロアが階段部分を除き40平方メートル以上となっています。75平方メートルは約22.69坪、40平方メートルは12.1坪・約24畳です。

このように、総合的な住宅性能基準ともいうべき長期優良住宅ですが、以下は不動産会社が選んだ「環境に配慮した住まい探しをする際に知っておくべき不動産用語」のランキングです。1位が長期優良住宅という結果となっています。

環境に配慮した住まい探しをする際に知っておくべき

不動産用語のランキング

| 順位 | 項目 | 割合(%) |

|---|---|---|

| 1 | 長期優良住宅 | 61.4 |

| 2 | エコ住宅 | 52.1 |

| 3 | ZEH | 42.4 |

| 4 | ソーラーシステム | 27.1 |

| 5 | 認定低炭素住宅 | 27.1 |

| 6 | 次世代省エネルギー基準 | 25.0 |

| 7 | スマートシティ | 22.9 |

| 8 | 環境共生住宅 | 20.4 |

| 9 | FIT制度/FIP制度 | 17.7 |

| 10 | パッシブデザイン | 13.0 |

※「その他」0.6%、「あてはまるものはない」12.4%

2022年 atHome調べ

長期優良住宅の6つのメリット

長期優良住宅のメリットは、以下の6つです。

- ①快適な住宅に長く住み続けられる

- ②資産価値が高くなる

- ③税制優遇を受けられる

- ④住宅ローンの金利優遇を受けられる

- ⑤地震保険料が割引される

- ⑥補助金を受けられる可能性がある

メリットを理解すれば、購入時の資金計画や購入後の生活をイメージできるでしょう。そこで6つのメリットについて詳しく解説します。

①快適な住宅に長く住み続けられる

長期優良住宅は省エネルギー性が確保されているため、季節に関わらず快適な室内環境で生活できます。断熱性に優れているため、外気の影響を受けにくく省エネルギー性能に優れています。

また断熱性に優れた住宅は快適であるだけでなく、建物への負担も少なくなります。結果的に次世代に引き継げるほど長く住み続けられるのです。

②資産価値が高くなる

長期優良住宅は国が定める基準を満たしている証明として認定を受けるため、資産価値の証明になります。将来売却する場合、買い手にとって安心材料となるでしょう。

また長期優良住宅という付加価値によって、不当な価格交渉を避けられる可能性があります。さらに住宅ローン控除の対象にもなっているため、購入の選択肢として検討してもらいやすくなります。

③税制優遇を受けられる

長期優良住宅の建築は政府が推進しているため、さまざまな税制優遇を受けられます。具体的には、以下の通りです。

- ● 住宅ローン控除

- ● 不動産取得税

- ● 登録免許税

- ● 固定資産税

- ● 贈与税

- ● 投資型減税

それぞれ詳しく解説します。

※税制優遇は一定の期限が設けられており、延長された場合でも内容が変更となる場合がありますので、常に最新の情報を確認しましょう。

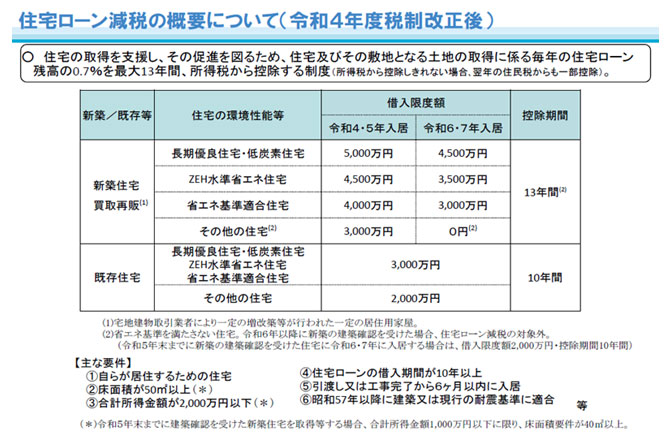

住宅ローン控除

住宅ローン控除とは、年末時点の住宅ローン残高の0.7%が所得税から控除される制度です。期間は最大13年間で、所得税から控除しきれなかった分は住民税から控除されます。

一般住宅の場合は借入限度額が3,000万円であるため、最大控除額は以下の通りです。

一般住宅:3,000万円 × 0.7% × 13年間 = 273万円

一方、長期優良住宅は借入限度額が5,000万円に設定されています。つまり、最大控除額は以下の通りです。

長期優良住宅:5,000万円 × 0.7% × 13年間 = 455万円

一般住宅と比べて、控除額に最大182万円もの差が出ます。住宅ローン控除で得する人は高性能な住宅を建てる人です。また令和6年から「その他の住宅」は、住宅ローン控除を受けられなくなってしまいます。

条件面で不利になってしまうため、後悔しないためにも住宅ローン控除について試算しておきましょう。

2022年度の税制改正による現行の住宅ローン減税の適用は、2025年末までにマイホームを購入し、かつ入居した方が対象です。また、入居時期によって借入限度額が異なりますので、その点も注意しましょう。

不動産取得税

不動産取得税とは、不動産を購入した際に一度だけ納める税金です。建物部分の計算式は以下の通りです。

不動産取得税(建物) = 固定資産税評価額 – 控除額 × 3%

新築住宅の場合は一般住宅で1,200万円、長期優良住宅は1,300万円の控除が適用されます。

【不動産取得税(建物)】

一般住宅:固定資産税評価額 – 1,200万円 × 3%

長期優良住宅:固定資産税評価額 – 1,300万円 × 3%

建物の固定資産税評価額を2,500万円と仮定すると、不動産取得税は一般住宅で39万円、長期優良住宅で36万円になります。数万円の差ですが、長期優良住宅のほうが優遇幅が大きくなります。

登録免許税

登録免許税とは、不動産を購入した際の登記にかかる税金です。計算式は以下の通りです。

登録免許税 = 課税標準 × 税率

不動産購入の場合、課税標準は固定資産税評価額を指します。また税率は、一般住宅と長期優良住宅で異なります。

| 本則 | 一般住宅特例 | 長期優良住宅 | |

|---|---|---|---|

| 所有権保存登記 | 0.4% | 0.15% | 0.1% |

| 所有権移転登記 | 2.0% | 0.3% | 戸建て0.2% マンション0.1% |

適用を受けるための主な要件は、以下の通りです。

- ①その者が主として居住の用に供する家屋であること

- ②住宅の新築又は取得から1年以内に登記をすること

- ③床面積が50平方メートル以上あること

登記の期限が定められている点が特徴ですので、注意しておきましょう。

固定資産税

固定資産税とは、不動産を所有している方が毎年納める税金です。計算式は以下の通りです。

固定資産税 = 固定資産税評価額 × 1.4%

新築住宅を購入した場合は、以下のような軽減が適用されます。

| 一般住宅特例 | 長期優良住宅 | |

|---|---|---|

| 戸建て | 1/2(3年間) | 1/2(5年間) |

| マンション | 1/2(5年間) | 1/2(7年間) |

主な要件は「床面積が50平方メートル以上280平方メートル以下であること」です。ただし、固定資産税評価額は、建物が完成するまで正確な金額が分かりません。

そのため、ハウスメーカーや工務店に概算の評価額を聞いてみることをおすすめします。住宅の建築のプロであれば、大まかな評価額が算出できるでしょう。

不動産取得税、固定資産税の優遇措置は、現状では2026年3月31日までとなっています。(登録免許税は2027年3月31日まで)

贈与税

住宅購入資金として両親や祖父母から贈与を受けた場合、一定額が非課税になります。

| 契約締結日 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

| 2022.1.1〜2023.12.31 | 1,000万円 | 500万円 |

長期優良住宅は省エネ等住宅に該当するため、最大で1,000万円の贈与を非課税で受けられます。しかし、対象になるのは住宅の名義人となる方の直系尊属からの贈与です。

たとえば、夫名義で住宅を購入する際に妻の両親や祖父母から贈与を受けた場合、非課税の対象にはなりません。自身のケースが対象になるかどうか事前に確認しておきましょう。

対象となるのは2023年12月31日までの贈与で、2024年以降は変更となる可能性があります。

投資型減税

投資型減税とは、長期優良住宅を現金購入した方に用意されている税制優遇制度です。45,300円に床面積を乗じて得た金額(上限:650万円)の10%相当額が、不動産を購入した年の所得税から控除されます。なお、控除しきれない場合は翌年分の所得税から控除されます。

投資型減税は自己資金で住宅購入する方でも税制優遇を受けられるための制度のため住宅ローン控除との併用はできませんので、気をつけましょう。

④住宅ローンの金利優遇を受けられる

長期優良住宅を購入する場合、住宅ローンの金利優遇を受けられる可能性があります。たとえば、民間の金融機関と住宅金融支援機構が提携して提供しているフラット35では、金利引き下げメニューが用意されています。

■金利引き下げメニュー(2023年3月31日までの申込受付分に適用)

| 金利引き下げメニュー | 金利引き下げ期間 | 金利引き下げ幅 |

|---|---|---|

| 【フラット35】S(ZEH) | 当初5年間 | 年▲0.5% |

| 6年目から10年目まで | 年▲0.25% | |

| 【フラット35】S(金利Aプラン) | 当初10年間 | 年▲0.25% |

| 【フラット35】S(金利Bプラン) | 当初5年間 |

参考:フラット35

上記の表は、購入する住宅がフラット35で定める基準をクリアしていた際に適用される金利です。フラット35S(ZEH)を利用する住宅が長期優良住宅の場合には、当初10年間年▲0.5%の金利引き下げが適用されます。

⑤地震保険料が割引される

長期優良住宅は一定の耐震性能が確保されているため、地震保険料の割引が適用されます。耐震等級に応じた割引率は、以下の通りです。

- ● 耐震等級1:10%

- ● 耐震等級2:30%

- ● 耐震等級3:50%

- ● 免震建築物:50%

地震保険料の割引を受けられれば、住宅に関するランニングコストをおさえられます。

⑥補助金を受けられる可能性がある

長期優良住宅を新築する際には、補助金を受けられる可能性があります。代表的な制度には、「地域型住宅グリーン化事業」が挙げられます。地域型グリーン化事業では、以下のような一定要件を満たせば補助が受けられます。

- ● 木造住宅である

- ● 国土交通省から採択された中小工務店で新築する

- ● 使用する木材は原則として地域材を活用する

- ● 住宅が土砂災害特別警戒区域外である

最大で140万円の補助を受けられるため、長期優良住宅を建てる際には積極的に活用しましょう。

長期優良住宅のデメリット

住宅購入は人生における重要な決断です。そのためメリットだけでなく、デメリットも踏まえて検討しましょう。長期優良住宅のデメリットは、以下の通りです。

- ● 着工前に手数料が発生する

- ● 初期費用がかかる

- ● 着工までに時間がかかる

- ● 定期的なメンテナンスが必要になる

それぞれ詳しく解説します。

着工前に手数料が発生する

長期優良住宅を着工するには、申請費用がかかります。費用は自治体によって異なりますが、5〜6万円が一般的です。たとえば、東京都練馬区の場合では「長期優良住宅建築等計画(新築)認定申請手数料」として特殊な例を除き、52,000円の申請手数料がかかります。

また手続きにはさまざまな申請書類が必要になるため、書類の作成などをハウスメーカー・工務店に依頼すると20〜30万円程度の費用がかかります。

初期費用がかかる

長期優良住宅は住宅の性能が高くなる分、建築コストもかかります。どのくらいの金額のローンを組むのか、自己資金はどの程度用意しておくのかなど資金計画を綿密に立てましょう。

しかし、建築コストがかかる分税制優遇が充実しています。制度をしっかりと理解して使いこせば、お得に長期優良住宅を建てられるでしょう。

建築コストだけでなく税金などのランニングコストを踏まえて、長期的な視点で考えると良いでしょう。

着工までに時間がかかる

長期優良住宅は認定を受けるのに各種手続きや審査が必要になるため、着工までに時間がかかります。大まかな流れは、以下の通りです。

- ● 事前相談

- ● 審査の依頼

- ● 図面修正

- ● 確認書の交付

- ● 所轄行政庁に認定申請

- ● 認定通知書の交付

たとえば神奈川県の場合、認定にかかる期間は31〜68日とされています。いつから新居での生活を始めたいのかをもとに、逆算して考えましょう。

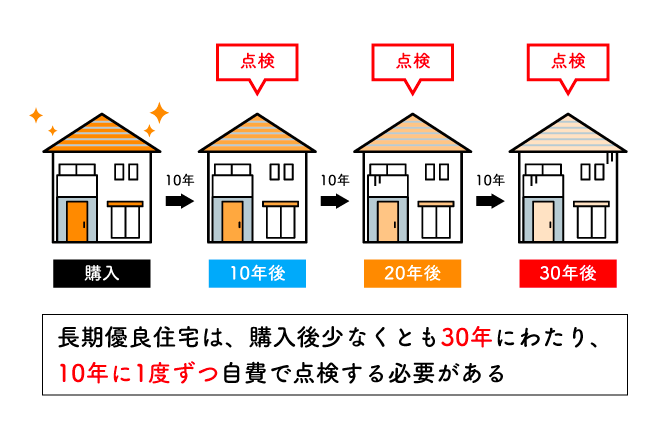

定期的なメンテナンスが必要になる

長期優良住宅の基準には維持保全計画が組み込まれているため、定期的な点検や補修をしなければなりません。定められた計画通りの維持保全が行われていない場合、長期優良住宅の認定を取り消される可能性があります。各種税制優遇も受けられなくなる恐れがあるため、注意しましょう。

長期優良住宅の認定手続きの手順

長期優良住宅の認定手続きは、以下の流れで行われます。

- ● 登録住宅性能評価機関の技術的審査を受ける

- ● 登録住宅性能評価機関から確認書等の交付を受ける

- ● 所管行政庁の適合審査を受け、認定通知書の交付を受ける

それぞれについて分かりやすく解説します。

登録住宅性能評価機関の技術的審査を受ける

長期優良住宅の基準を満たしているかを確認するために、登録住宅性能評価機関に技術的審査を依頼します。この審査では、耐震性や耐久性、省エネルギー性などが評価されます。

登録住宅性能評価機関から確認書等の交付を受ける

技術的審査で基準を満たした場合、登録住宅性能評価機関から確認書や評価書が交付されます。これらの書類は、次のステップである所管行政庁への申請の際に必要となります。

所管行政庁の適合審査を受け、認定通知書の交付を受ける

取得した確認書や評価書を添付し、所管行政庁に認定申請を行いましょう。所管行政庁では提出された書類や評価機関からの確認書をもとに、適合審査が行われます。

適合審査に通った場合には認定通知書が交付され、長期優良住宅としての認定を正式に受けられます。

長期優良住宅の認定手続きの必要書類

長期優良住宅の認定手続きの主な必要書類は、以下の通りです。

- ● 長期使用構造等の「確認申請書」

- ● 長期使用構造等確認(変更確認)申請書

- ● 設計内容説明書

- ● 設計内容説明書添付資料

- ● 添付図書(具体内容は、次ページ参照)

- ● 委任状

- ● その他必要書類(既に交付されている場合、性能評価書又はその写し)

これらの書類は、基本的にハウスメーカーや工務店に依頼して作成してもらいます。個人で取得する必要がある書類は、ハウスメーカーや工務店の担当者からの情報提供やアドバイスを受けて準備しましょう。

長期優良住宅で失敗しやすい点とは?

長期優良住宅は、設けられた基準に従って設計・建築・メンテナンスなどを行っていく必要があります。そのため、家族のニーズや認識と実際の制度との間にのズレがある場合、失敗につながる可能性もあるのです。

とくに、竣工までのスケジュールや費用面が要注意となります。

仕様の検討や申請手続き、審査などで入居までに時間がかかった場合、希望の時期に引っ越しできず、入学時期や仮住まいの契約期間を過ぎてしまうといった状況に、注意が必要です。

また、前述のように申請などで諸費用が高くなるため、事前の把握が必要となります。しかしローコスト住宅や中小規模の工務店の場合、その手続きの煩雑さなどから敬遠され、費用面を詰める前に、「諸費用や維持費のほうがかかってしまいます」と言われるケースも。

「長期優良住宅でいく」と決めた場合、パートナーとして費用やスケジュール面をしっかりサポートしてくれる施工業者を見つけることも、ポイントになるでしょう。

また、長期優良住宅の仕様に合わせて、家の間取りや窓の大きさなどの開口部に制限がかかることがあります。「耐震等級にこだわったら、間取りが希望通りにならなかった」「外壁にライトをつけようとしたら、断熱の関係で難しいと止められた」などの例です。

また、申請費用を無駄にかけてしまうことがあります。依頼した施工会社、行政書士、自治体など、申請に慣れている人ばかりではありません。ミスがあれば申請期間が延びたり、想定外の追加費用がかかったりすることも考えられるでしょう。

反面、良かった点を実感できたという声もあります。

「長く住める」「高い資産価値をキープできる」という安心感は、大きな満足につながるでしょう。また、住んでみて実際に安定した室内温度の快適さを感じる方も多いです。

費用面でお得な部分はどのくらいの違いが出るか、具体的に試算してみるのが良いでしょう。

長期優良住宅で後悔しないためのポイント

長期優良住宅で後悔しないためは、以下の2つです。

- ● 資産としての家を残したいかを考える

- ● 建築実績が豊富なハウスメーカー・工務店に依頼する

長期優良住宅は一般住宅と比べると、建築コストがかかります。自分たちの代しか家を使わない場合には、割高になる可能性があるでしょう。そのため何年間住み続けるのか、次世代に資産として引き継ぎたいかについて考える必要があります。

また長期優良住宅では、申請や審査など多くの手続きが求められます。長期優良住宅の実績がないハウスメーカーや工務店に依頼すると、手続きのミスや工期の遅れが発生する恐れもあるので、気をつけましょう。

安心して住宅を建てるためには、実績豊富なハウスメーカーや工務店に依頼することが大切です。

長期優良住宅を取り消したい場合は?

家を建てたあとに、維持費やメンテナンスが重荷となるなど、長期優良住宅の認定を取りやめたくなることも考えられます。長期優良住宅は、認定後に取り消しを行うことも可能です。

取り消しをしたいときに、どのような手続きをすれば良いのでしょうか。

認定後に長期優良住宅の取り消しをする場合、都道府県または市区町村へ維持保全計画を取りやめたい旨の申出書を提出することが必要です。

各都道府県・市区町村の様式に沿った書類提出が必要なため、管轄の自治体に問い合わせて行います。

長期優良住宅の取り消しを行う場合、以下の点を事前に知っておきましょう。

- ● 補助金の返還を求められる可能性

- ● 減税の対象ではなくなる

地域型住宅グリーン化事業などの補助金を申請・利用していた場合は、長期優良住宅の認定を取り消すことで、補助金の返金を求められる場合があるでしょう。

登録免許税や不動産取得税、固定資産税などの税制優遇を受けている場合も、対象外となることで本来の税率に戻ります。

また、長期優良住宅を取り消したとしても、家の性能や資産価値を維持し、長い目で見て修繕コストをおさえていくためには、定期的・計画的な修繕を欠かすことはできません。

一度傷みがひどくなった家は、修繕に余計なコストがかかります。屋根の補修や外壁の塗装などは、定期的に行うことで家の傷みをおさえていくことが可能です。認定の取り消し後も、必要な修繕は行っていきましょう。

まとめ

本記事では、長期優良住宅の認定基準やメリット・デメリットについて解説しました。長期優良住宅とは、長く住むことを前提に作られた質の高い住宅です。性能の高い住宅を次世代に引き継げるため、生活の満足度が上がるだけでなく、子や孫の経済的負担を軽減できます。

税制優遇や補助金など、金銭面のメリットが数多くありますが、費用や期間の負担があるのも事実です。また、性能を達成するためには、間取りなどの家づくりのこだわりと折り合いをつけていく部分もあります。

ご家族のニーズやどんな家が作りたいか、将来その家を利用していくうえで、子ども世帯との連携はどのようにするかを話し合いのうえで認定を検討するのが良いでしょう。「子どものためにも資産価値を維持したい」「代々住むような家はいらない」など、考え方はさまざまです。

設けられている認定基準は、今後住宅建築のスタンダードとなり、さらに性能基準は高められていくものと思われます。最新の住宅性能や耐久性を享受できることは、大きなメリットです。選択肢として、考えてみてはいかがでしょうか。

執筆・情報提供

岡﨑渉(おかざきわたる)

国立大学卒業後新卒で大手不動産仲介会社に入社。約3年間勤務した後に独立。現在はWebライターとして活動中。不動産営業時代は、実需・投資用の幅広い物件を扱っていた経験から、Webライターとして主に不動産・投資系の記事を扱う。さまざまなメディアにて多数の執筆実績あり。宅地建物取引士の資格を保有。