2023.10.25

住宅ローンを繰り上げ返済するタイミングは?余裕を持って賢く返済

最終更新日:2024/04/05

住宅購入の資金計画を立てるなかで、住宅ローンをどのようなスケジュールで返済すれば良いのか疑問に感じている方も多いのではないでしょうか。なるべく早く住宅ローンを返済するために、繰り上げ返済を考えている方も多いはずです。

しかし、繰り上げ返済にはメリットとデメリットがあります。そこで本記事では、住宅ローンの繰り上げ返済の仕組みや住宅ローンを繰り上げ返済するタイミングを詳しく解説します。

INDEX

そもそも住宅ローンの繰り上げ返済とは?

住宅ローンの繰り上げ返済とは、契約した返済計画にしたがって支払う毎月の返済に加えて、ローンの元金を返済することを指します。繰り上げ返済を行えばローンの残高が減少し、利息の支払額も減らせます。つまり、通常の計画で返済するよりも総返済額が少なく済むのです。

たとえば、毎月の返済額が10万円の住宅ローンを組むとしましょう。ある月に追加で20万円の繰り上げ返済を行った場合、その20万円分は元金の返済に充てられるため、ローンの残高が減少します。そのため将来支払うべき利息も減少して、ローン全体の返済額が減るのです。

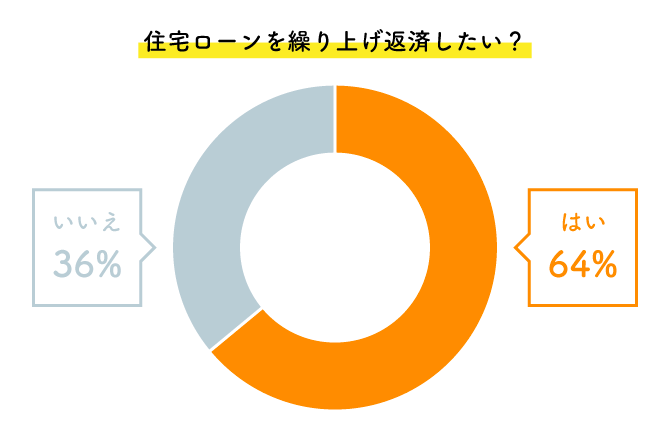

以下は、繰り上げ返済をしたいと考えたことがあるかというアンケートの結果です。

「やはり借金なので、ボーナスが出たり、まとまったお金が入ったときは常に繰り上げしている。」

「住宅購入から5年後に300万円ほど繰り上げ返済をした。これからどんどんしていく予定。」

「購入後20年で全額返済をするために、1000万くらいは繰り上げ返済をしたい。」

このように、将来への安心や、利上げ後の経済に備えて繰り上げ返済を希望する方は64%にも上ります。

2016年ARUHI調べ

さらにここへきて、2024年3月に日本銀行がマイナス金利政策を解除し、超過準備への付利金利を+0.1%としました。これにともない、都市銀行も預金利息の引き上げを発表しています。

今後の金利の動向はまだ不透明ですが、住宅ローンは金利の上昇に対しては、以下の対策を行うとよいでしょう。

- ● 繰り上げ返済の資金を残しておく

- ● 借り換えを検討する

マイナス金利の解除自体は、住宅ローンを現在借りている方にすぐに影響が出ることはありません。その点は後述します。

ただし、繰り上げ返済には注意点がいくつかあります。一部の住宅ローンでは、繰り上げ返済に制限があったり、繰り上げ返済に対して手数料が発生したりする場合があります。そのため繰り上げ返済を検討する際は契約内容をよく確認し、金融機関に相談することが重要です。

住宅ローンの繰り上げ返済は行うべきか

しかし、住宅ローンの繰り上げ返済を行う際は、繰り上げ返済にふさわしい状況にあるかを検討しましょう。その理由には、手持ち資金と住宅ローン控除の減少が挙げられます。

住宅ローンを繰り上げ返済すると手持ちの資金が減るため、病気や災害などの予期せぬ出費が発生した場合に資金繰りが苦しくなる可能性があります。万が一の事態に対応するためには、無理に繰り上げ返済せず、手持ち資金を確保しておきましょう。

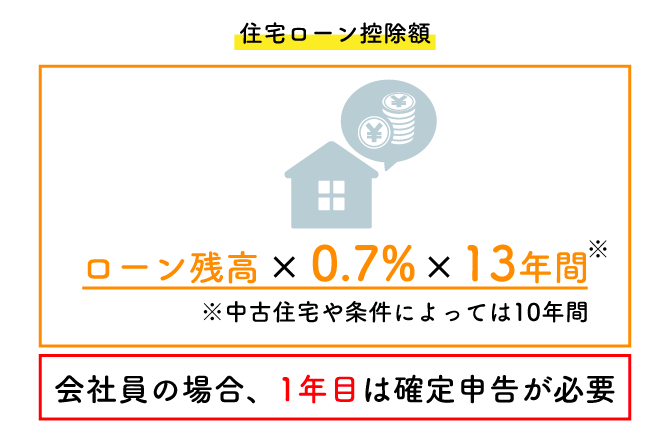

また繰り上げ返済を行うと、住宅ローンの残高が減るため、住宅ローンの控除額が減る可能性があります。住宅ローン控除とは、住宅ローンを借りて一定の要件を満たした方が年末時の住宅ローン残高に応じて所得税(一部翌年の住民税)の控除を受けられる制度です。

住宅ローン控除を受けられる期間は原則10~13年であるため、最大限の控除を受けるためには13年経過してからの繰り上げ返済を計画しましょう。

つまり、上記の状態をクリアしていれば、繰り上げ返済のメリットのほうが大きいといえるでしょう。

住宅ローンの繰り上げ返済の種類

繰り上げ返済は「返済期間短縮型」と「返済額軽減型」に分けられます。それぞれの内容について詳しく解説します。

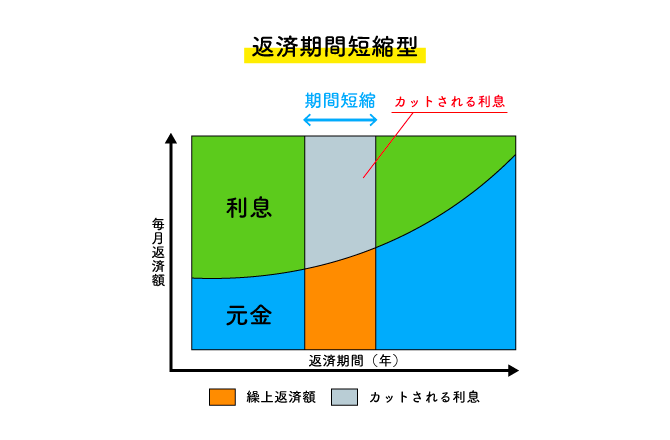

返済期間短縮型

返済期間短縮型とは、繰り上げ返済した分、返済期間を短くする方式です。毎月の返済額は変わりません。

返済期間短縮型のメリットは、以下の通りです。

- ● 住宅ローンの支払い期間が短くなる

- ● 返済総額を減らせる

住宅ローンの返済期間は35年で組まれるケースが多いため、30歳を超えてから住宅ローンを組むと定年後も住宅ローンを返済しなければいけません。しかし、返済期間短縮型を選べば完済時のタイミングを早められます。

完済のタイミングが早くなれば、定年や早期退職などで収入が減ったり、病気がちとなったりなどの際に備えることが可能でしょう。近年では同様の状況でリースバック(自宅を買い取ってもらい、家賃を払って住み続けるサービス)を選択する方も増えているようです。

また、返済期間が短くなる分、利息の支払いが軽減されるメリットもあります。

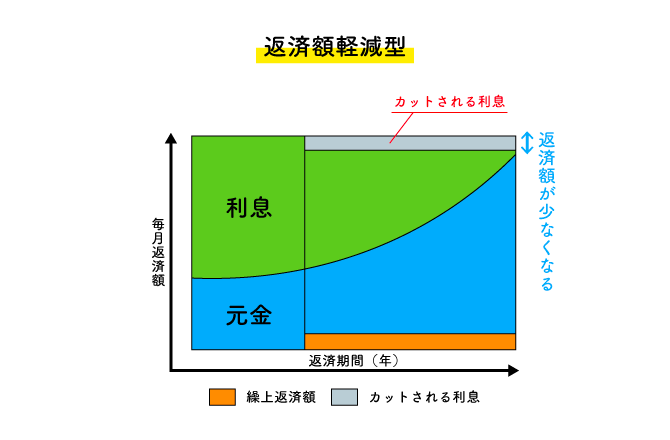

返済額軽減型

返済額軽減型とは、返済期間はそのままで繰り上げ返済した金額分を毎月の返済額から減らす方式です。

返済額軽減型のメリットは、毎月の返済負担がおさえられる点にあります。住宅ローンの返済額が減れば、その分家計に余裕ができます。浮いたお金を教育費に回したり、将来の投資に回したりするなど有意義な使い方ができるでしょう。

子どもがいる方などは、返済額軽減型で毎月の返済額を減らして支出を調整する方法がおすすめです。

この方式のデメリットは、返済期間自体は継続しているため、金利上昇の影響を受けるリスクがあることです。

さらに詳しく知りたい方は、以下の記事を参考にしてください。

住宅ローンを繰り上げ返済して良い人の特徴

住宅ローンを繰り上げ返済して良い人の特徴は、以下の通りです。

- ● 家計に十分な余裕があるか

- ● 今後の支出にしっかり備えられている

- ● 住宅ローン控除期間が終わっているか

これらをクリアできそうであれば、早期返済はおすすめです。

毎月の家計にあまり余裕がない状況で、住宅ローンの返済額が減れば、確かに毎月余裕ができたように感じることでしょう。しかし、その余裕分を貯金に回す方向にできなければ、家計が改善されることはありません。

また、住宅ローンを繰り上げ返済して手持ち資金が少なくなってしまうと、ケガや病気などの突発的な支出に対応できなくなる恐れがあります。そのため最低でも数ヶ月分の貯蓄を用意したうえで、余った資金で繰り上げ返済する方法がおすすめです。

そして、最大限住宅ローン控除を活用するためには、住宅ローンの控除期間と住宅ローン残高を確認しましょう。住宅ローンの控除期間と借入限度額は物件の種別によって異なります。具体的な数字は以下の表のとおりです。

| 新規/既存等 | 住宅の環境性能等 | 借入限度額 | 控除期間 | |

|---|---|---|---|---|

| 令和4・5年入居 | 令和6・7年入居 | |||

| 新築住宅 買取再販(1) |

長期優良住宅・低炭素住宅 | 5,000万円 | 4,500万円 | 13年間(2) |

| ZEH水準省エネ住宅 | 4,500万円 | 3,500万円 | ||

| 省エネ基準適合住宅 | 4,500万円 | 3,000万円 | ||

| その他の住宅 | 3,000万円 | 0円(2) | ||

| 既存住宅 | 長期優良住宅・低炭素住宅 ZEH水準省エネ住宅 省エネ基準適合住宅 |

3,000万円 | 10年間 | |

| その他の住宅 | 2,000万円 | |||

(1)宅地建物取引業者により一定の増改築等が行われた一定の居住用家屋

(2)省エネ基準を満たさない住宅。令和6年以降に新築の建築確認を受けた場合。住宅ローン減税の対象外。

(令和5年末までに新築の建築確認を受けた住宅に令和6・7年に入居する場合は、借入 限度額2,000万円・控除期間10年間)

分かりやすくご説明するために、たとえば以下の条件で住宅を購入したと仮定します。

- 借入額:4,500万円(ボーナス返済なし)

- 借入期間:35年

- 借入金利:1.5%

- 毎月の返済額:137,782円

- 物件種別:新築住宅(その他の住宅)

- 購入時期:2023年1月

住宅ローン控除の額は年末時のローン残高の0.7%であるため、この場合の控除額は以下の通りです。

| 年数 | 年末時のローン残高 | 控除額 |

|---|---|---|

| 2023 | 44,097,518円 | 21万円 |

| 2024 | 43,098,742円 | 21万円 |

| 2025 | 42,084,882円 | 21万円 |

| 2026 | 41,055,711円 | 21万円 |

| 2027 | 40,010,994円 | 21万円 |

| 2028 | 38,950,499円 | 21万円 |

| 2029 | 37,873,985円 | 21万円 |

| 2030 | 36,781,213円 | 21万円 |

| 2031 | 35,671,935年 | 21万円 |

| 2032 | 34,545,904円 | 21万円 |

| 2033 | 33,402,866円 | 21万円 |

| 2034 | 32,242,564円 | 21万円 |

| 2035 | 31,064,738円 | 21万円 |

この場合には、13年間にわたって最大の金額である21万円を控除できます。しかし、たとえば2032年に500万円の繰り上げ返済をした場合、住宅ローン残高は3,000万円を下回るため、最大限の控除を受けられなくなります。

住宅ローン控除のことを考えず返済してしまって損をしたというのが、よくある体験談です。そのため繰り上げ返済を行う場合には、住宅ローン控除期間内に借入限度額を下回らないようにしましょう。

繰り上げ返済のタイミングは、早期ではなく高金利のとき

繰り上げ返済は早い段階で行ったほうが、利息負担が軽減されるため総返済額をおさえられます。しかし、必ずしも早ければ得する訳ではありません。

たとえば、繰り上げ返済でもっともお得なパターンは、変動金利や当初固定金利型の返済プランです。固定金利期間と住宅ローン控除が終了するのを待って、繰り上げ返済をします。

住宅ローン控除を利用しきったあと、金利が高いときに繰り上げ返済すればそれだけ得をし、利息の軽減効果が高まることになります。

変動金利で借入をしている方は金利が上がると返済負担が重くなってしまいますが、繰り上げ返済を上手に活用すれば月々の返済額をおさえられます。

最初の項でもご紹介した金利引き上げは、現在借りている方にすぐに影響を及ぼすことはありません。

住宅ローンの金利には「5年ルール」「125%ルール」という2つのルールが存在します。変動金利の住宅ローンでも金利の変動は5年間は反映されず、6年目からも、当初の返済額の1.25倍までというセーフティネットです。

これらを踏まえながら、金利自体が返済額に影響することは間違いないので、慌てずに繰り上げ返済や借り換えの方策を検討しましょう。

繰り上げ返済した場合利息はどうなる?

繰り上げ返済は元金の返済に充てられるため、以後支払う利息負担が軽減されます。たとえば、以下の条件で借入をしたと仮定しましょう。

- 借入額2,500万円

- 借入期間:35年

- 借入金利:1.5%

この場合と5年後に200万円を繰り上げ返済した場合の違いは、以下の通りです。

| 繰り上げ返済なし | 返済期間短縮型 | 返済額軽減型 | |

|---|---|---|---|

| 利息の合計額 | 7,149,099円 | 6,092,865円 | 6,665,713円 |

計画的に繰り上げ返済をすれば支払う利息が減り、総返済額をおさえられます。

契約通りに返済していれば問題はない

住宅ローンを早く返したい、返さなければいけないと考えている方も多いですが、契約通りに返済していれば問題ないという考え方もあります。なぜなら、金融機関側も本人の年収などを踏まえ、無理なく返済できる範囲でしか融資していないためです。

金利が想定より高くなってしまった場合は繰り上げ返済を検討するのも一つの方法ですが、住宅ローンは他のローンと比べて金利が低く設定されています。もし他のローンがある場合は、住宅ローンよりも先に金利の高いローンを返済するのが賢明な判断です。

ただし、住宅ローン完済時の年齢が定年を過ぎている方や毎月の返済が難しい方などの場合には、繰り上げ返済をしたほうが良いといえるでしょう。

また、返済期間が残り少ないタイミングでは、残りの利息よりも繰り上げ返済の手数料のほうが高額になることがあります。その場合、相談した金融機関の担当者が気づいて教えてくれますが、そのまま最後まで返し終わるのがお得です。

最低限の貯金は手元に残して繰り上げ返済しよう

繰り上げ返済を検討している方は、最低限の貯金は手元に残しておきましょう。最低限の貯金額は家庭によって異なりますが、会社員の世帯であれば毎月の生活費の3〜6ヶ月分が一般的なラインです。自営業の方であれば、1年分程度の貯蓄があれば良いでしょう。

子どもがいる場合は、子どもにかかるお金なども手元に残す必要があります。手元の資金が足りず後悔しないためにも、計画的に繰り上げ返済を行いましょう。

まとめ

本記事では、住宅ローンの繰り上げ返済の仕組みや、住宅ローンを繰り上げ返済するタイミングを解説しました。深く考えずに住宅ローンを繰り上げ返済してしまうと、手持ち資金が不足したり住宅ローン控除が最大限受けられなかったりする恐れもあります。

また、住宅ローンは金利が低いローンであるため、繰り上げ返済しないという選択肢もあります。しかし、返済期間を短くしたい理由がある方などは、メリットも大きいので、家計を検討のうえで実施しましょう。

執筆・情報提供

岡﨑渉(おかざきわたる)

国立大学卒業後新卒で大手不動産仲介会社に入社。約3年間勤務した後に独立。現在はWebライターとして活動中。不動産営業時代は、実需・投資用の幅広い物件を扱っていた経験から、Webライターとして主に不動産・投資系の記事を扱う。さまざまなメディアにて多数の執筆実績あり。宅地建物取引士の資格を保有。

© Housing Stage All rights reserved.

この記事はハウジングステージ編集部が提供しています。