2024.07.20

住宅ローンの事前審査は何を見られる?流れや必要書類、通過率を上げるコツを紹介

最終更新日:2025/07/08

家を建てる計画を進めていて、ローンの審査が無事に通るかは心配事のひとつです。今回は、住宅ローンの事前審査は何を見られているのか、審査の通過率を上げるポイントや、落ちやすいケースとその対策をご紹介します。

INDEX

住宅ローンの事前審査について

住宅ローンの審査は、事前審査と本審査の2段階で融資が可能かの判定がされます。事前審査は仮審査ともいい、「対象の人に融資が可能か」のチェックです。対して本審査は、対象物件や関係者の身辺情報など、より細かい内容の確認となります。

仮審査は不動産取得のための諸契約を進める為に行われ、本審査が通らない場合は、契約は白紙となります。事前審査は基本的には数日で終了し、提出する書類も多くはなく、審査料や手数料もありません。

新築工事のための請負契約や、土地の売買契約は、ローンの事前審査が通ることで動き出します。早めに審査を受ける準備をしましょう。

住宅ローンの事前審査では何をチェックされる?

住宅ローンの事前審査では、主に下記の情報をチェックし、審査が行われます。

- ● 完済時に何歳になるか

- ● 健康状態が良好か

- ● 安定した収入があるか

- ● 返済不能リスク

- ● 同居家族の情報

- ● 物件の担保評価額

- ● 個人の信用情報

完済時に何歳になるか

後述しますが、完済時年齢は非常に重要な要素となっています。現在は80歳前後までが、各金融機関共通のラインとなっていますが、年金の制度変更や金利の動向によっては、引き下げとなる可能性もあるでしょう。

40歳以上で審査を受ける場合は、借入金額を下げたり、自己資金を増やしたりすることも検討が必要な場合があります。または、家族で話し合い、親子リレーローンを検討するのも選択肢のひとつでしょう。

健康状態が良好か

住宅ローンを組む際には団体信用生命保険(団信)への加入が融資の条件となるため、団信の審査も併せて行われます。

団信は住宅ローンの名義人が死亡または高度障害となった際に、残りのローンを返済するための保険です。団信に加入できず、借り入れが難しくなった場合は、フラット35で団信なしのプランを検討しましょう。

安定した収入があるか

安定した収入とは、正社員などの雇用形態、勤務先の経営状況、勤続年数の実績などです。

公務員の正職員や大手企業の正社員は審査が甘いといわれ、個人事業主などには厳しくなる傾向にあります。

個人事業主でも、業績や事業用の借り入れで安定した実績があれば、借り入れはしやすくなるでしょう。

基準年収自体は、借入額が平均して年収の5~6倍と、そこまで高くはありません。年収400万円で借入可能額が2,000~2,400万円ということになります。

返済不能リスク

通常ローンでは、不安定な職業や、勤続年数が短い場合、連帯保証人を求められるケースが多いと思われます。

しかし連帯保証人といっても、住宅ローンを組む人の親族の代位弁済能力(代わりに返済できる資力)のある期間は年齢的にも経済的にもそう長くはないので、収入属性の補完要素としては、限度があるでしょう。

したがって、勤務先や借り入れの状況など、返済不能リスクは総合的に判断されることになります。

同居家族の情報

事前審査では、同居する家族の情報も要素となります。これはまず、家族の構成や世帯の人数が家計支出額に影響するためです。住民票提出を求められ、家族の状況も審査の一環として確認されます。

家族の借り入れが個人的にあった場合、基本的には影響がありません。しかしローンの申請者が連帯保証人になっていたり、借り入れのある家族がペアローンで住宅ローンの返済を受け持ったりする場合は、審査の対象となるでしょう。

逆に配偶者や家族の方の収入が別にあれば、返済負担率は下がり、有利になります。

物件の担保評価額

物件の担保価値は、新築の場合に問題になることはあまりありませんが、中古物件の場合はチェックが厳しく、実際に物件を見に来られる場合も多いです。

担保価値は固定資産税評価額などではなく、実際に売却した際にいくらくらいになるかという現実的な基準で審査されます。したがって、築年数が古く「土地値だけ」という物件は、担保価値が安定しているため、かえって融資を受けやすいでしょう。

個人の信用情報

信用情報とは、これまでの借入の返済を着実に行ってきたか、滞納なく完済してきたかの情報です。後述する信用情報機関でいわゆるブラックリストと呼ばれるデータベースが管理され、各金融機関に共有されています。

これは、収入を無視して果てしなく借り入れを繰り返す状況を抑止するためのものですが、多額・長期間返済となる住宅ローンでは、これまでの滞納履歴などは重視される審査ポイント=落ちる理由となります。

また、金銭的な部分で同様に重視されるのは、返済負担率でしょう。返済負担率は、年収から他の返済を差し引いたうちの、返済額の割合です。シンプルにいえば「現在無理な借り入れをしていないか」です。

現在の家計で、住宅ローンの返済が加わったとき、現実的な返済額がいくらか、ご自身でもよくシミュレーションしてみましょう。

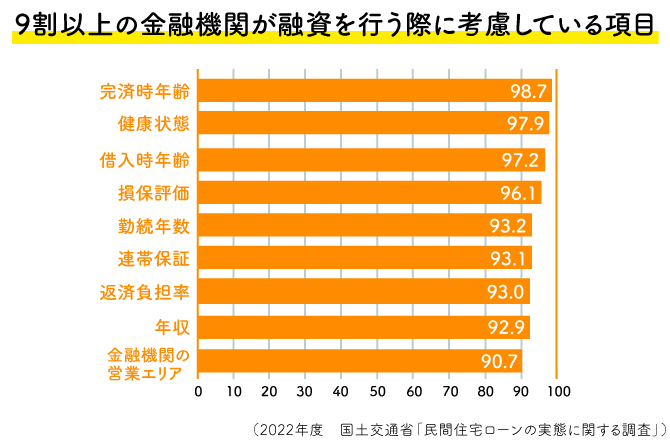

以下は、金融機関が融資の際に考慮している項目のデータです。ほとんどの金融機関が、ここでご紹介した審査項目をチェックしていることが分かりますが、収入や勤続年数よりも、完済時の年齢や健康状態などが上位にきている点に着目しましょう。

中高年を過ぎてから住宅ローンの融資を受ける方は、念頭に置いて審査を受けてください。

関連記事:

住宅ローンのスコアリングって?借り入れを失敗しないためにも審査基準をしっかり抑えよう|住宅展示場のハウジングステージ

住宅ローンの手続きの流れとかかる日数の目安

住宅ローンの事前審査申し込みからローン契約までの流れは、順調に行けば2週間弱です。事前申し込みから審査結果の連絡までに2日~1週間ほど、本審査の申し込みから本審査が完了して融資が決定するまでに1~2週間ほどでしょう。

仮審査の過程で滞納情報などが分かれば、融資が受けられない旨の連絡はすぐに受けるでしょう。また、個人事業主や、収入関係の資料などを追加で求められる時は、決済に時間がかかるため、仮審査の日数が延びることもあります。

仮審査の結果は早く分かる傾向になっていますが、上記のような理由があって、日数が延びることもあります。

住宅ローンの事前審査を受けるにあたって必要な書類

事前審査を受ける際は、以下の書類が必要になります。

| 必要書類の種別 | ポイント |

|---|---|

| 金融機関の申込書 | 必要事項を記入して提出。 |

| 本人確認書類 | 運転免許証や健康保険証、パスポート、マイナンバーカードなど。 |

| 収入を証明する書類 | 源泉徴収票や確定申告書の写しなど。確定申告は3年分が必要。 |

| 物件に関する書類 | 契約を予定している物件のパンフレットや工事の見積書など。 |

この他にも、マイカーローンなど住宅ローン以外の借入がある場合、借金総額や借入の明細を示す書類の提出を求められるケースがあります。

スムーズに審査を行うためには、金融機関の担当者と事前にコミュニケーションを取り、どのような書類が必要になるのかを確認しておくことがおすすめです。

住宅ローンの事前審査に落ちやすいケース

審査に通らない場合は、相応の理由があるものです。「あまり高額は貸せない」ではなく「貸せない」ケースです。住宅ローンの融資担当者が問題にする、事前審査に落ちやすいケースをご紹介します。

関連記事:

住宅ローンの審査に落ちてしまう人の特徴。キャッシングや、カードローンなどの履歴があると落ちる?|住宅展示場のハウジングステージ

年齢が高い

前述のように年齢は障壁になりやすいですが、年齢だけでは審査落ちの理由にはなりません。

年齢ごとの平均年収よりもかなり年収が低いか、希望する借入額の完済時年齢が非現実的な場合に、事前審査に通らないことはあり得ます。完済時年齢はどんなに高くとも、80歳までです。

また、年齢とともに健康要素が不安視されるでしょう。団体信用生命保険(団信)の告知の際に、通院や投薬の履歴を申告しますが、通らないこともあります。

団信が通らない場合、民間の金融機関の住宅ローンの借入はできないので、フラット35などで金利や借入限度額を見直しながら審査を受けましょう。

他のローンがある

マイカーローンなどの返済額の多いローンがあるために、年収負担率や月の返済比率が高くなってしまい、事前審査に通らないことがあります。可能ならば住宅ローンの融資実行までにお金を融通して一括返済する条件で、審査をが通してもらう交渉をしましょう。

また、奨学金の返済はその他の負債には含めない金融機関もあります。融資担当者に現在の状況を正確に説明して、相談してみましょう。

信用情報にキズがある

信用情報のキズとは、いわゆる「ブラックリスト」に載っているケースを言います。「ブラックリスト」とは信用情報ともいい、金融機関やクレジット会社で登録された、顧客の契約状況、返済状況を収録したデータベースです。お金を借りる人の信用力を判断する材料に利用されています。

クレジットカードやスマホの支払い、奨学金など日常の債務でも、一定以上の機関の滞納があれば、ブラックリストに5~10年などの一定期間掲載されます。

滞納、不払い、債務整理などの理由によって、消えるまでの期間は異なりますが、載っている間は、住宅ローンの借入は困難です。

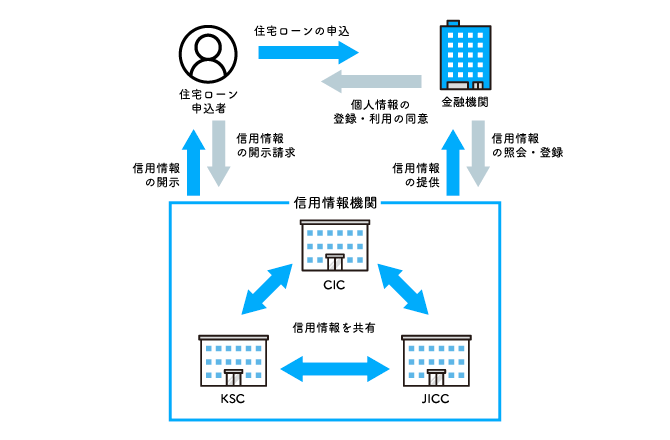

個人の信用情報は、金融機関だけではなく本人も照会が可能です。信用情報機関はおもに以下の3つがあります。

- 1. CIC(株式会社シー・アイ・シー)

- 2. 全銀協(一般社団法人 全国銀行個人信用情報センター)

- 3. JICC(指定信用情報機関 株式会社日本信用情報機構)

CICやJICCでは、Webで開示手続きを行うことができます。電話番号などを使って本人確認し、個人を特定して照会しましょう。全銀協は郵送手続きのみで本人開示をします。

開示のための手数料は1,000円(税込)です。事前に確認しておくと、やむを得なかった事情を説明するなど、金融機関と交渉できる場合もあります。

住宅ローンの事前審査に通る確率を上げるには?

事前審査を通しやすくするために、事前に以下のことを行ってみましょう。

- ● 返済期間や返済額を見直す

- ● 頭金をできるだけ用意する

- ● 他のローンを完済する

- ● 審査前の転職や独立は避ける

- ● 健康状態をチェックする

- ● その他

返済期間や返済額を見直す

金融機関の担当者との相談の段階で、返済に無理がない借入の期間や、返済額を検討し直すことが効果的です。返済に無理がないと判断される状況を整えましょう。

頭金をできるだけ用意する

頭金の増額は、借入額を減らすことになり、事前審査に有利です。ただし、無理に手元のお金を減らさないように、注意が必要でしょう。

他のローンを完済する

前述のように住宅ローン以外の借入を減らすことでも、審査に通りやすくなります。ただし、この場合も金融機関がOKしても、生活に無理が生じないように返済を行いましょう。

審査前の転職や独立は避ける

審査の前に転職や仕事の独立を行うことは、勤続年数の基準をクリアできない可能性があるため、避けましょう。心機一転、準備の上の事業スタートであったとしても、ローンの実行後に退職すればよいです。

健康状態をチェックする

前述のように、団信は融資の可否を左右するため、事前に既往歴や現在加療中の病気などがあれば、治療のめどを立てるかフラット35での借り入れを検討しましょう。

その他

一人の収入より、配偶者とのペアローンや連帯債務、収入合算を行えば、事前審査の結果に反映が可能です。配偶者の収入があれば、ペアローンや連帯債務で、年収倍率や返済比率を大幅に下げられることもあります。

収入合算の場合は夫婦の片方が債務者で、もう片方が連帯保証人の形を取ります。連帯保証人分の年収を考慮した審査となるため、有利です。ただし、ペアローンや連帯債務は、物件の名義も共同となり、どちらの収入をどれだけ返済充てるかも話し合いが必要でしょう。

また、離婚に至った場合は財産分与の問題や連帯保証の解除など、問題が非常に複雑化するため、要注意です。

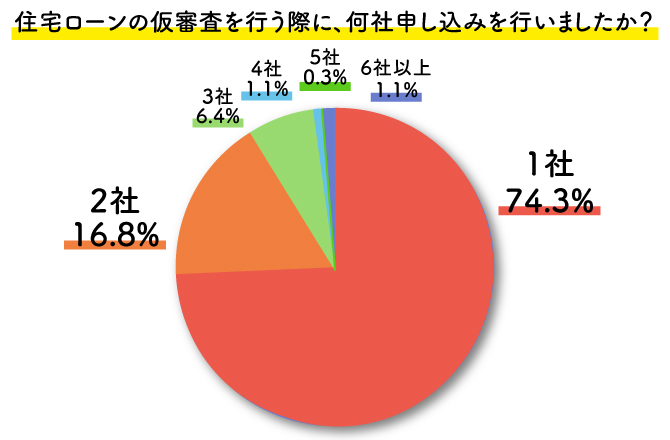

さらにもうひとつの方法は、複数の金融機関にローンの事前審査を出すことです。住宅ローンの審査は以下のように1社のみでなければいけないことはありません。

審査のゆるめな金融機関は、金利も高めなのが難点ですが、返済に無理が生じない範囲で、資金計画を立ててみましょう。

2022年 ZUU 調べ

本審査でも気を抜けない点

事前審査のあとは、本審査が行われます。事前審査の段階で、本審査のポイントが何なのかを理解しておくと、借り入れ手続きをスムーズに進めていくことが可能です。

何のための2段階審査か

家を買う資金を借りたい人は、自分が借りられるめどや金額を早く知りたいはずです。一方で、金融機関は確実な審査と担保の確定=何のために融資をするのかを重視します。

したがって、住宅ローン審査は以下のプロセスとなるのです。

- 1. 借入対象の商品が決まった時点で事前審査を申し込む

- 2. 事前審査を通過

- 3. 物件の売買契約・工事請負契約→本審査を申し込む

- 4. 本審査通過で、正式に着工

物件購入にかかる契約書ではローン条項といって、住宅ローンの本審査に通らなかった場合、契約は白紙にできる旨が記載されます。

本審査のチェックポイント

本審査で落ちる理由となりやすい、避けるべきことは以下の2つです。

- ● 書類の不備

- ● 事前審査時の情報と本審査時の情報が異なる

提出書類にもれがある、有効期限切れの書類を提出したなど以外に、事前審査で申告した年収と、本審査で提出した収入の金額が異なる場合も不備です。単に数字の間違いであれば、説明できますが、以下のような動きがあると、さらに問題となります。

- ● カードローンやキャッシングなど新たな借り入れを行った

- ● 転職(退職)した

- ● 利用しているカードローン(キャッシング)などの延滞をした

この場合、再度審査のやり直しとなって、場合によっては審査に落ちることも。

また、本審査ではあらためて以下の書類を提出し、返済能力や担保価値などを精査されます。

本審査の提出書類

| 本人確認書類 | 健康保険証や住民票(または住民票記載事項証明書)など、本人確認書類。

住民票、印鑑証明などの公的書類の場合、発行してから○ヵ月以内という金融機関ごとに有効期限がある。 |

|---|---|

| 物件確認書類 | 土地の売買契約書・建物の工事請負契約書の写し。間取りが分かる平面図、または間取図など担保物件の正式契約を証するもの。

そのほか、住宅新築や中古戸建て、新築マンションなど、住宅ローン申し込みの対象となる物件の種類によっても提出書類が異なる。 |

| 所得証明書類 | 所得を証明できる書類。就業状況により提出書類が異なる。

会社員などの給与所得者は源泉徴収票、個人事業主は確定申告書、納税証明書など。書類によって直近○年分という規定がある。 |

| その他の書類 | 例)カードローンや教育ローンなどの借り入れについて返済予定明細書など。その他書類は、申込者によって異なるため、何が必要になるか確認が必要。 |

住宅ローン審査に通らなかったときの対処法

住宅ローンの事前審査に落ちたという場合、対策は通しやすくする工夫と共通する部分を再度検討するほか、なぜ通らなかったのかを、できる範囲で検証してみることが大切です。

借入希望額を低くする

借入額を下げれば、返済負担率が下がり、返済期間も短縮できるため、ローンが通りやすくなります。購入したい物件の変更は時間がかかるかもしれませんが、検討の価値はあるでしょう。

また、自己資金を増やして借入額を少なくすると、金利の優遇が受けられるなどのメリットも出てくるため、何らかの方法で自己資金に充当できる原資がないか、話し合ってみましょう。

収入合算を活用する

収入合算やペアローンは、月の返済額を増やせるため、審査に通る可能性は高くなります。

ペアローンとは一つの物件に対して夫婦や親子が、それぞれ契約者となって融資を受ける方法です。それぞれの収入に応じて借り入れでき、かつ単独でローンを組むより借入金額を増やすことが可能となります。

ペアローンはそれぞれの借入金額に応じて物件の持分を共有することで住宅ローン控除を2人が別々に利用でき、節税効果を高くできる点などがメリットです。条件として、同じ金融機関で借り入れし、購入する物件に同居する必要があります。

収入合算は申込者の収入に加えて、配偶者や親子の収入を合算して住宅ローンを組む方法です。こちらも申込者が単独でローンを組むより大きな金額を借り入れできます。

収入合算は、収入合算者が連帯保証人となる「連帯保証型」と、連帯債務者となる「連帯債務型」という2つのタイプがあり、金融機関によって取り扱いが異なるため、要確認です。

- ● 連帯保証型:どちらかが債務者となり、もう一方がその「連帯保証人」となる方法

- ● 連帯債務型:2人で返済。片方が返済できない場合、もう1人が2人分を返済する

別の金融機関の審査を受ける

金融機関によって審査の方向性が異なるため、ある金融機関で通らない人も別のところで審査に通る可能性があります。借入金額や自己資金比率を変えたくない場合、まずは複数の金融機関に相談してみましょう。

なお、事前審査に通っていて、ほかの金融機関で低金利のプランを見つけた場合、ローン契約(金銭消費貸借契約)の前であれば、そちらと交渉することも可能です。

期間を空けて再挑戦する

信用情報に問題がありそうな場合、前述の信用情報機関に開示依頼のうえ、必要な期間を空けてから再度申し込みすることもできます。

ブラックリスト掲載直後でも5~10年、状況や借り入れ内容によっては1~2年で解消することも。

事故情報では住宅ローン以外のローンの同時申し込み、他社からの借り入れの未整理、短期間で複数のカードローンの申し込みなどが及ぼす影響もあるため、そのような点を確認して整理・対策することも有効でしょう。

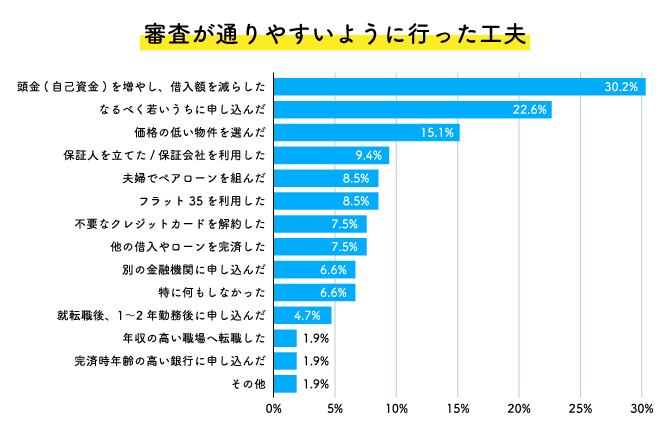

以下は、住宅ローンの借り入れ申し込みの際に、審査が通りやすいように行った工夫に関するアンケートです。

自己資金を増やし、物件の価格を下げるなどで借入額を調整するのが一般的な方法で、金融機関からも提案を受けることでしょう。若いうちの申し込みは、年収や実績などでは不利ですが、返済期間を長くとれる点で有利です。

まとめ

住宅ローンの事前審査は何を見られているのか、審査の通過率を上げるポイントや、落ちやすいケースとその対策をご紹介しました。

理想を言えば、融資を受ける数年前から知識を得て準備をしていれば、事前審査は通りやすくなりますが、なかなかその様には行かないかと思います。

金利が上昇傾向にあるので、無理は禁物ですが、審査がゆるめの金融機関も含めて、借入の相談を行いましょう。また、金融機関には年収よりも返済比率を意識して、審査の相談をしましょう。

提供

総合住宅展示場ハウジングステージ編集部

© Housing Stage All rights reserved.

この記事はハウジングステージ編集部が提供しています。