2025.09.25

固定資産税が高くなる住宅設備10選!設備一覧と安く抑えるポイントを解説

土地と家の所有者に毎年必ず課税される固定資産税。非常に細かいルールのもとに課税額が決められているのをご存じでしょうか。何気なく選んだ床や壁面、車庫の仕様が、課税額に影響を及ぼします。

本記事では、これから家のプランや仕様を決める方向けに、固定資産税が高くなる住宅設備の特徴や、固定資産税を安く抑える方法を解説。税額の計算方法やチェックポイントもご説明しますので、参考にしてください。

INDEX

固定資産税が高くなるポイントは?

この項では、固定資産税の仕組みや価格決定の原理をご説明します。固定資産税は土地・建物などを所有することで必ず納付する義務が発生し、税額は土地・建物の広さのほか、住居の場合設備の内容によっても違いが生じる制度です。

そもそも固定資産税とは

固定資産税は、毎年1月1日時点の固定資産の所有者に対して課税される税金で、納税先は土地や家屋などの固定資産が所在する市町村などの自治体です。自治体徴収の税金を、国税に対して地方税といいます。所有者が課税の対象者なので、賃貸物件に住んでいる場合は徴収されません。

固定資産税額は、固定資産評価額をもとに、優遇措置などを加味して計算される課税標準額の1.4%(=標準税率)が原則となります。しかし自治体や自治体内のエリアによっては、標準税率と異なる税率を設定しているケースもあり、要注意です。

また市街化区域では、固定資産税と一体で土地の都市計画税 が徴収されます。こちらは都市計画区域内の維持管理費用に充てられるもので、税率は固定資産税評価額の0.3%です。

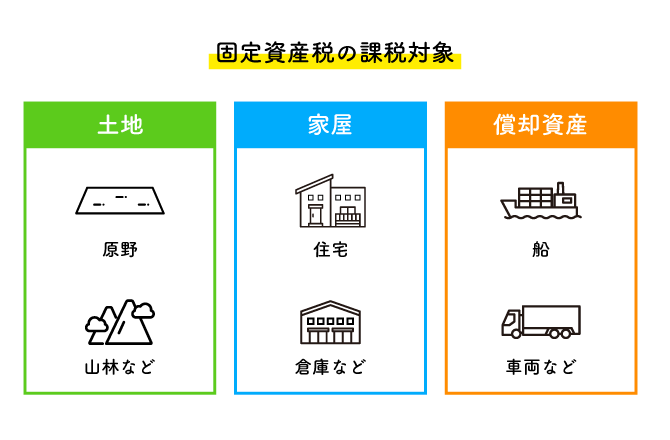

固定資産税の課税対象

固定資産税の課税対象になるものを大きく分類すると土地、家屋、償却資産の3つです。それぞれに当てはまるものは上図のほかに、以下となります。

| 土地 | 田・畑・住宅地・池沼・山林・鉱泉地・牧場・原野 |

|---|---|

| 家屋 | 住宅・店舗・工場・倉庫 |

| 償却資産 |

|

このうち、住宅と住宅地は生活にかかわる資産として、優遇措置の対象です。償却資産の対象となるのは法人や個人の事業用に使用する、減価償却するものが対象となっており、償却資産税という名称で区別されることもあります。

固定資産税の納税時期と支払方法

固定資産税の納税は分割して支払うよう設定され、納期は自治体によって異なります。たとえば東京都の場合は、以下のように期限が区切られている現状です。

第1期:6月末日・第2期:9月末日・第3期:12月末日・第4期:翌年2月末日

この4期分を一括で支払うこと(年払い)も可能で、支払い忘れを避け安心できる効果がありますが、年払いによって割引される制度はありません。

期限を過ぎて滞納すると、滞納期間の長さに応じて延滞金が付いてしまうので、納期限を忘れずに支払う必要があります。

納付の方法は以下がありますが、自治体によって異なる可能性もあるため、確認しておきましょう。

- ● 現金

- ● 口座振替

- ● クレジットカード

- ● ペイジー支払い(ATMやインターネットバンキング)

- ● スマホ決済アプリ(PayPayなど)

- ● 電子マネー(WAONなど)

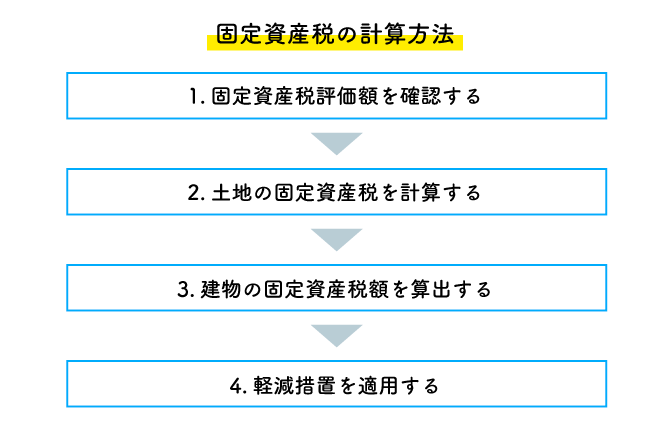

固定資産税の計算の仕組み

固定資産税の基本的な計算式は以下です。

固定資産税 = 課税標準額(固定資産評価額をもとに算出) × 1.4%

土地と建物は別々に計算し、合算した金額が徴収されます。

まず固定資産税評価額は、自治体の担当者が「家屋調査」を行い決定するシステムです。入居後してから1~3か月後に家屋調査の連絡が自治体の担当者からきて実施の日取りを決めます。

固定資産税が高くなるポイントは、使用される建材や設備などの差です。建材や設備にはその種類ごとに標準評点数というものが定められています。評点数に面積や個数を掛けて計算する仕組みです。

良い建材・設備になるほど点数が上がり、それに伴って固定資産税評価額が上がることになります。

評点数などの評価基準、固定資産税評価額は評価替えといって、3年ごとに見直しが行われる制度です。直近の評価替え年度は令和6年でした。

関連記事:

注文住宅の固定資産税はどれくらい?計算方法や軽減措置について解説|住宅展示場のハウジングステージ

固定資産税が高くなる住宅設備10選

前項でご紹介した評点数ですが、点数が高く評価額に影響する要素とはどのようなものでしょうか。具体的な建材や構造、設備などについてご紹介をします。

注文住宅の固定資産税評価額は、土地・建物の規模はもちろんのこと、設備によっても金額が変わる点が理解いただけるでしょう。

毎年かかる固定資産税を少しでも安く抑えたい場合のチェックポイントの代表例を以下の10項目ご紹介します。

- ● 外壁

- ● 屋根・軒

- ● 外構(車庫・カーポート)

- ● 床材(玄関・フローリング)

- ● 天井

- ● トイレ

- ● キッチン

- ● 洗面室(洗面台)

- ● 換気システム(お風呂・部屋)

基礎の高さ

設備1:外壁

外壁は、使用する素材によって評点数に違いがあり、以下の順番で高価となります。

| 順位 | 建材 | 標準評点 ㎡あたり固定資産税 |

|---|---|---|

| 1 | タイル | 11,890点 166円 |

| 2 | 漆喰壁 | 11,640点 162円 |

| 3 | サイディング | 7,530点 105円 |

| 4 | 薄型気泡コンクリートパネル 薄付外装 |

7,100点 99円 |

| 5 | ガルバリウム鋼板 | 6,610点 92円 |

このように、もっとも高いタイルともっとも安いガルバリウム鋼板では、㎡あたりの固定資産税が74円異なることになります。

タイルや漆喰壁は長年にわたって多めの課税コストを要することになりますが、壁の全面ではなくポイントで効果的に使用して、デザインを引き立てるという方法をとることもできるでしょう。

このほか、家の大きな構造では、木造(12,400点)<軽量鉄骨造(14,360点)<鉄筋コンクリート造(24,940点)という順番で評点が高くなっています。

設備2:屋根・軒

屋根や軒は、建材のほかに形状が評価額に影響します。

材質はアスファルトシングル屋根が課税額・施工額ともにもっとも安価ですが、比較的短い周期で、定期的な塗装や補修が必要となる点ではコストがかかるものです。そのほかの材質では以下の順に評価額が高く設定されます。

スレート<瓦<銅板

もっともコスパに優れ、大規模なメンテナンスなしで50~100年の使用継続が可能なのは、伝統的な粘土瓦です。

屋根の勾配は小さく=緩やかで、シンプルな形状の屋根が評価額を抑えられます。勾配 は標準より大きめ=10分の7(7寸)程度になると10%ほど評価が上がることに。

切妻や寄棟、方形、片流れなど一般的な形状がおすすめです。腰折れ屋根や家屋の複雑な形状に合わせたような形状の屋根、天窓やドーマーのある屋根は、建築費がかかるうえ、固定資産税評価も高くなる理由となります。

また、軒については長さが重要な要素で、軒の長さ=奥行が長く張り出して45cmを超える場合は、課税額が1.2倍程度になるケースもあります。

設備3:外構(車庫・カーポート)

まずカーポートですが、構造物に基礎がなく、屋根のみで壁がない場合は、固定資産税は課税されません。

基礎で固定され、壁やシャッターなどを備えた車庫は、車の傷みが少ないというメリットが大きいものの、固定資産税評価の対象となります。

この、基礎の定着性や3方向の壁で囲うという基準は車庫に限らず物置・倉庫などにも適用されるため、注意が必要です。ただし、年間数千円ほどの課税額なので、必要であればしっかりした扉を付け、基礎を固定した車庫や倉庫をつくりましょう。

塀についても、敷地の周囲をすべて囲むものであっても、屋根も基礎も伴わない塀は課税対象外です。

ただし、基礎の定着性などは自治体によって判断が異なることもあるので、あとで増築する場合などは事前に問い合わせておくと安心でしょう。

設備4:床材(玄関・フローリング)

具体的には、床材の評価は以下の順番になります。

- 1. タイル床・大理石床

- 2. 無垢フローリング

- 3. 複合フローリング

この順に固定資産税評価が上がります。タイル床は石材系の仕上げが高い評価となります。

フローリングは木質系の仕上げが、なかでも無垢の床板は一般的に高評価です。無垢の床板の施工は高価なうえ傷が付きやすく、メンテナンスの必要度が高めなためです。さらにオシャレで高級感がある点も影響が考えられます。

ただし、自治体によって無垢の床板の固定資産税評価点がフロアクッションと同じというケースも実際にあるため、評価については事前に確認してみたほうが良いでしょう。

畳の場合は一般的には比較的低く評価されますが、自治体や素材によっては高評価の場合もあるため注意が必要です。

また、比較的よく知られたこととして、床暖房の設置は高評価となります。

加算される税額は、設置した床暖房の種類や設置した面積、お住まいの自治体などによって変わるものの、およそ1㎡あたり数百円の税額が相場です。計算方法は以下です。

設備点数×設備グレード(値段)×1.4%

たとえば床暖房を10㎡設置し、1㎡あたりのグレード値段が200円、設備点数が1点(1か所)の場合は10×200×1×1.4%で、約28円の税額加算になります。

設備5:天井

天井の評価で代表的なのはその高さです。高い天井は建材が多くされるという観点から、標準的な2.4mを超えたところから評価が上がることがあります。

高さのほかにある天井の評価要素は、主に以下です。

- ● 間仕切りが多い

- ● 開口率が小さい

- ● 施工の程度が良い

また、天井に設ける天窓はプラスアルファの採光が可能となって、有効な機能といえますが、開閉式の天窓は窓1つにつき102,900点の高評点が加算されてしまいます。

さらに複数の開閉式天窓を付けると、窓の数の分加算されるため、固定資産税も高くなってしまうため、要注意です。(固定式天窓の場合は、窓1つにつき59,460点とやや低めとなります)

設備6:トイレ

トイレは便器の数が評価に影響する要素です。1階と2階に設置するトイレ2つのケースのほか、昭和から平成の初めのころまで、やや大きめの家によく見られた男性用の小便器は、評価が増える対象となります。

同じく家庭用では非常に少なくなった和式便器は、洋式に比べて低評価です。

トイレ個室内の手洗いに関して、便器と一体型のタンクへの流入水で手を洗うタイプは加算がされませんが、便器とは別に手洗い場を設けているタイプは評価額が増えます。

トイレの手洗いスペースの固定資産税は約523円 、都市計画税は112円程度となり、合計635円と、決して安くはないため、検討が必要でしょう。

設備7:キッチン

キッチン設備についても、評価が分かれる点があります。具体的にはシステムキッチンの間口などです。

一戸建て住宅ではシステムキッチン導入割合が高く、評価基準にも含まれています。間口のサイズによる点数差は以下の通りです。

システムキッチンの間口寸法

| 増点補正率 | 標準 | 減点補正率 |

|---|---|---|

| 1.15(300cm) | 1.0(255cm) | 0.8(180cm) |

このように間口255cmを基準として、間口の長さで金額に差が生じます。また、システムキッチンのグレードに関しては、極端に高いものにしなければ、影響は少ないようです。

「キッチンの評価を抑えるためには流しの素材をステンレスにすると良い」という意見はやや誤解があります。これはシステムキッチンが対象ではなく、独立した流し台をステンレス製にするのが良いというのが正解です。

設備8:洗面室(洗面台)

洗面室は、洗面台の仕様と洗面台の数が評価の対象です。

洗面台と洗面化粧台とでは点数が異なります。洗面台は鏡と洗面本体が独立していて、洗面化粧台は鏡と洗面本体が一体化しているという違いで判断しますが、評点数は洗面化粧台のほうが高くなります。

洗面ボウルを2つ以上備え、朝の洗面渋滞がない快適な洗面ルームは憧れの対象です。しかし洗面ボウル=洗面器の数が多いほど評価は高くなるため、注意が必要となります。

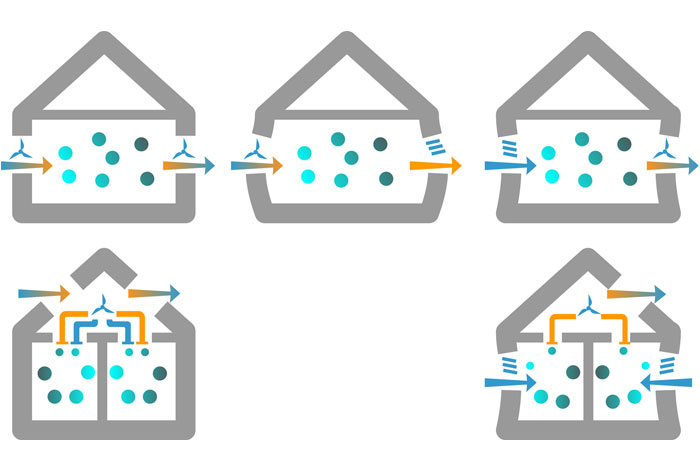

設備9:換気システム(お風呂・部屋)

換気システムは、高気密な構造の住宅では結露やカビ防止のためにとても大きな意味を持つ設備です。しかしこのシステムも高度なものは高評価の対象となってしまいます。

下記の上から順番に、高評価です。

- 1. 第1種換気方式:外気の取り込みと排気を機械で行う方法

- 2. 第2種換気方式:給気は機械で行い、排気は自然に行う方法

- 3. 第3種換気方式:給気は自然に行い、排気は機械によって強制的に行う方法

第一種換気方式を採用すると、固定資産税が約2,300円 高くなるという試算があります。しかしこれを高いとみるか、安いと考えるかは難しいでしょう。

日本の風土でツーバイフォーなど高気密住宅を衛生的で長持ちさせるための設備でもあるため、ぜいたく品ととらえずに設置を推奨する制度を望みたいものです。

設備10:基礎の高さ

基礎は固定資産の評価の際に、さまざまなポイントとなります。

1つの基礎の中に高低差があると加算対象になったり、前述のように基礎と建物や小屋が定着しているかどうかが課税の基準となったりするのです。

固定資産税の家屋調査では、基礎の高さと上空から見下ろした際に見える基礎の形状について確認します。

以下がポイントです。

基礎の高さ:

30~45cmほどの基礎高が平均的ですが、地面からの高さが60cm以上の場合、評価が高くなり、30cmなどと低い場合低くなります。ただし、基礎高は設計上の必要性から決められるため、節税のために低くしてほしいというようにはいきません=土地選びの問題となるでしょう。

上空から見下ろした形状:

基礎の形状が複雑=間取りが複雑な建物ほど基礎の形も複雑になり、固定資産税評価が高くなると考えましょう。

階数:

さらに、階数も基礎にかかる評価に影響を与えます。平屋や二階建ては基礎が大きく施工費用がかかりますが、固定資産評価は、平屋や二階建てよりも三階建てのほうが高くなることも覚えておきましょう。

固定資産税を安く抑えるポイント

一戸建てで立地によっては年間十数万円 になる固定資産税は、軽視できない支出といえるでしょう。この項では、優遇措置の活用や、正しい評価、無駄を省いた住宅プランで、税額が高くなりすぎるのを抑えるノウハウをご紹介。以下の6つのポイントに着目します。

- ● 新築住宅の軽減措置を活用する

- ● 住宅用地の軽減措置を活用する

- ● 家屋調査は立ち会いで実施する

- ● 固定資産評価額に誤りがないか確認する

- ● 設備のグレードを抑える

- ● 専門家に相談する

関連記事:

不動産取得税~軽減を受けると税額が大幅に減る?|住宅展示場のハウジングステージ

新築住宅の軽減措置を活用する

新築の戸建て住宅の建物部分は3年間にわたり(マンション等は5年間)、固定資産税の課税標準額が1/2に減額されるという措置があります。この適用の期限は現状では2026年3月31日までです。適用期限以外の主な条件は以下となっています。

- ● 住宅の床面積の2分の1以上を居住部分が占めていること

- ● 居住部分の床面積が50㎡以上280㎡以下であること

また、新築の戸建て住宅が一定の要件を満たす認定長期優良住宅であった場合、やや条件が変わります。優遇措置は5年度分(3階建て以上の耐火・準耐火建築物は7年度分)にわたり、当該住宅の1戸あたり床面積120㎡相当分までの固定資産税額が2分の1減額されます。

新築建物が長期優良住宅の場合は、新築翌年の1月31日までに、住宅を管轄する自治体の役所(東京23区は都税事務所)へ「固定資産税減額申告書(新築住宅)」を提出しましょう。

また、4年目(マンションは6年目)にどれくらい上がるのかですが、3年目の約1.89倍から約1.94倍に増えるとされています。事前に把握しておくと安心です。

住宅用地の軽減措置を活用する

住宅が建っている土地には、固定資産税と都市計画税が減額される軽減措置が設けられており、この特例を「住宅用地特例 」といいます。この軽減には期限の定めがなく、住宅用地として利用している限り継続される措置です。減額割合は土地面積ごとに以下のように異なります。

| 土地面積 | 減額割合 |

|---|---|

| 200㎡までの部分 | 固定資産税評価額×6分の1 |

| 200㎡を超える部分 | 固定資産税評価額×3分の1 |

前述の新築住宅特例(建物部分)では都市計画税は減額の対象外ですが、住宅用地特例(土地部分)では、都市計画税も減額の対象です。都市計画税は以下の割合で減額となります。

| 土地面積 | 減額割合 |

|---|---|

| 200㎡までの部分 | 固定資産税評価額×3分の1 |

| 200㎡を超える部分 | 固定資産税評価額×3分の2 |

住宅用地特例の場合は、土地取得の翌年1月31日までに、土地を管轄している自治体の役所(東京23区は都税事務所)へ「固定資産税住宅用地申告書 」を提出しましょう。

提出期限を過ぎると住宅用地特例の適用を受けられないため、必ず期限内に申請する必要があります。

家屋調査は立ち会いで実施する

前述の家屋調査には立ち会って、質問に答えるほか、逆に不明点は質問するなどして、明らかにしておきましょう。調査に関心があり、しっかり立ち会っていることで、公正で丁寧な調査を行ってもらえるでしょう。

固定資産評価額に誤りがないか確認する

固定資産評価は人間の調査によって行われるものであるため、誤りがないとはいい切れません。詳細に確認をしてみると、固定資産税評価額を下げられる可能性もあります。

直近・令和8年までの評価方法や基準は、以下の公共刊行物で確認が可能です。

ご参考:令和6基準年度 固定資産評価のあらまし

もしも固定資産税・都市計画税に対する不服がある場合は、以下のような方法で審査を進めることができます。

| 固定資産評価審査委員会への審査の申出 | 固定資産課税台帳に登録された価格(評価額)への不服がある場合、固定資産評価審査委員会に審査の申出を行う |

|---|---|

| 行政不服審査法による不服申立て | 価格以外で、固定資産課税台帳に登録された地方税法又は条例に基づく賦課決定等に対する不服には、納税通知書を受け取った日の翌日から起算して3か月以内に市長宛で審査請求を行う |

設備のグレードを抑える

前述のように、一般的にはあまり知られていないものも含めた住宅設備に、課税評価のチェックポイントが多数あります。

本記事の内容をもとに、評点が高いわりにあまり使わないと考えられる、さほどこだわりのないような設備や建材は変更もしくは不採用とすることで、節税の裏ワザとまではいかなくとも、評価額を抑えることができるでしょう。

設備のグレードなどは、こだわりたい部分と簡素にする部分でメリハリを付けることによって、家づくりの満足度も高くなることが多いです。設備一覧をもとに、グレードや設置の有無を再検討してみましょう。

専門家に相談する

評価額の検証といっても、前述のように個人で審査結果をチェックし、固定資産評価審査委員会への審査の申出を行うのは大変でしょう。

評価額のチェックには、税務と建築の専門知識があったほうが有利です。評価額が適正かどうか調べてくれる専門機関 があるので、依頼して調べてもらうのも一つの方法となります。

まとめ

これから家のプランや仕様を決める方向けに、固定資産税が高くなる住宅設備の解説や、固定資産税を安く抑える方法を解説しました。

固定資産税や都市計画税は、一度支払いを始めると多少の増減はあるものの、そのまま大過なく年月が過ぎてしまうものです。したがって新築の審査の際が、しっかり確認を行うチャンスといえるでしょう。

家づくりの際は、ほかにも多数考えるべきことがあるものですが、入居したら一度、固定資産税がいくらか、妥当な額なのかなど、目を向けてみてはいかがでしょうか。

提供

総合住宅展示場ハウジングステージ編集部

© Housing Stage All rights reserved.

この記事はハウジングステージ編集部が提供しています。