2023.04.26

【2025年】住宅ローン控除(減税)とは?上限額や適用条件、計算方法を解説

最終更新日:2025/12/22

住宅ローンを組む際には控除(減税)の適用を受けると、節税効果があると聞いたことがある方は多いのではないでしょうか。しかし、2025年の税制改正によって住宅ローン控除の内容が変更されましたので、注意が必要です。

そこで本記事では、住宅ローン控除(減税)の仕組みや適用要件、上限額、2025年以降の改正点を詳しく解説します。住宅ローン控除の適用を受けるために必要なことや注意点がわかるため、住宅ローン減税を最大限活用してお得に住宅を購入しましょう。

INDEX

住宅ローン控除(減税)とは

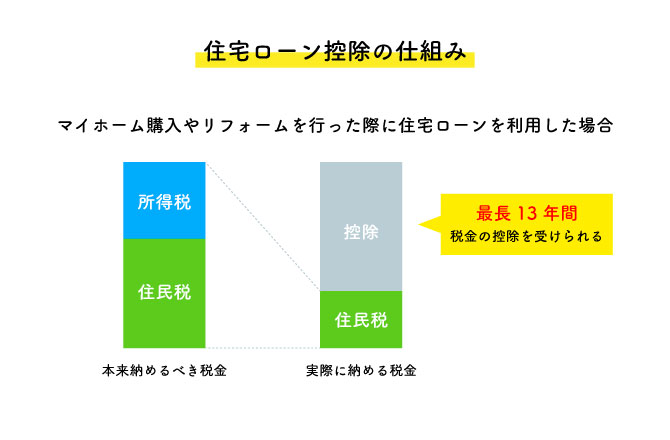

住宅ローン控除とは、住宅の新築や購入などの目的で住宅ローンを組んだ場合に、年末時点の住宅ローン残高に応じて所得税が控除される制度です。正式名称を「住宅借入金等特別控除」といい、住宅ローン減税とも呼ばれています。新築では年間で20万円以上の還付金があることも多く、ぜひ活用したい制度です。

住宅ローン控除は2022年に改正され、2025年まで適用期限が延長されました。また2024年以降に建築確認を受ける新築住宅では、省エネ基準が必須となるなど控除を受けるための適用要件が変更されています。

そこで、改正後の住宅ローン控除の仕組みについて詳しく解説します。

住宅ローン控除(減税)の仕組み

新築住宅に住宅ローン控除が適用されると、年末時点の住宅ローン残高の0.7%が最大13年間にわたって所得税から控除されます。所得税より控除額のほうが多い場合は、翌年の住民税より9.75万円を上限として控除できます。

2025年に適用されている改正点は、大きく以下の2つです。

- ● 新築の場合「省エネ基準適合住宅以上」が条件

- ● 新築の場合「子育て・若者夫婦世帯の優遇措置」が延長

新築住宅の場合、2024年より省エネ基準や住宅の長期利用に配慮した住宅以外の控除適用がなくなり、省エネ基準適合住宅の証明書などが必要となりました。

また、住宅の環境性能によって借入限度額は異なるため、対象となる住宅がどの項目に該当するのか注意しなければなりません。それぞれの住宅の特徴は、以下の通りです。

- ● 長期優良住宅:

長期的に良好な状態で使用するための措置が講じられた優良な住宅 - ● 低炭素住宅:

二酸化炭素の排出をおさえるための対策が講じられた住宅 - ● ZEH水準省エネ住宅:

断熱等性能等級5以上かつ一次エネルギー消費量等級6以上の性能を有する住宅 - ● 省エネ基準適合住宅:

断熱等性能等級4以上かつ一次エネルギー消費量等級4以上の性能を有する住宅 - ● その他の住宅:

上記以外の住宅

このほか、子育て・若者夫婦世帯への優遇が延長されています。一般世帯は最大控除額409.5万円・最大借入限度額4,500万円、これに対して子育て・若者夫婦世帯は最大控除額455万円・最大借入限度額5,000万円です。

子育て・若者夫婦世帯の定義は「19歳未満の子を有する世帯」または「夫婦のいずれかが40歳未満の世帯」となっています。

子育て・若者夫婦世帯は、子育てや暮らしの基礎づくりに出費がかさむ時期です。そのため、一般世帯と比べて住宅ローン控除の借入金の対象となる「借入限度額」が、500~1,000万円高く設定されており、より住宅ローン控除の恩恵を受けやすい制度内容となっています。

住宅ローンで控除を受けた金額は、まず所得税から控除されて、確定申告した約1ヶ月後に、指定していた銀行口座へ振り込まれる形です。

所得税で控除しきれなかった分は、9.75万円を上限として住民税から控除されます。こちらは還付金の形で戻ってくるのではなく、控除分が住民税から差し引かれる形です。

住宅ローン控除の上限額

住宅の種類と世帯の世代による、借入限度額および控除の上限額の違いは、以下の通りです。

【2025年入居 一般世帯の場合】

| 住宅の種類 | 借入限度額 | 最大控除額 | |

|---|---|---|---|

| 1年間 | 全期間 | ||

| 長期優良住宅 低炭素住宅 |

5,000万円 | 35万円 | 455万円 |

| ZEH住宅 | 4,500万円 | 31.5万円 | 409.5万円 |

| 409.5万円 | 4,000万円 | 28万円 | 364万円 |

| その他 | 0円 | 0円 | 0円 |

前述のように子育て・若者夫婦世帯で、長期優良住宅を建てる場合などでは、最大控除額455万円・最大借入限度額5,000万円と、最大限優遇される形となります。

また、中古住宅の取得、リフォームなどについては下記のような扱いです。

【2025年入居 中古住宅】

| 住宅の種類 | 借入限度額 | 最大控除額 | |

|---|---|---|---|

| 1年間 | 全期間 | ||

| 長期優良住宅 低炭素住宅 ZEH住宅 省エネ住宅 |

3,000万 | 21万円 | 210万 |

| その他の住宅 | 2,000万 | 14万円 | 140万 |

中古住宅の場合は、子育て・若者夫婦世帯への優遇はなく、省エネ基準を満たさない住宅も対象となります。

住宅ローン減税の仕組みや借入限度額、期限に関しては以下の記事でも詳しく解説していますので、ぜひ参考にしてください。

住宅ローン減税は0.7%13年!住宅ローン金利も低水準! 借入可能額も10年前より大幅UP!| 住宅展示場のハウジングステージ

住宅性能と減税・優遇制度との関連は、以下の記事もご参照ください。

長期優良住宅とは?メリット・デメリット・認定申請の流れを紹介| 住宅展示場のハウジングステージ

ZEH(ゼッチ)住宅とは?メリット・デメリットやお得な補助金制度を解| 住宅展示場のハウジングステージ

住宅ローン控除の対象者や適用条件

住宅ローン控除の対象者は、住宅ローンを利用した居住用住宅の購入者です。住宅ローン控除の適用を受けるには、以下の要件を満たす必要があります。

| 種別 | 要件 |

|---|---|

| 新築住宅 |

・省エネ基準に適合すること(令和6年以降に建築確認を受ける場合) ・居住用の家屋であること ・床面積が50㎡以上であること ・合計所得金額が2,000万円以下であること ・住宅の引き渡しまたは工事完了から6ヶ月以内に居住すること ・控除を受ける年の12月31日まで居住していること ・店舗等併用住宅の場合は、床面積の1/2以上が居住用であること ・借入金の償還期間が10年以上であること ・入居年とその前後2年以内に譲渡所得の課税の特例を受けていないこと(3,000万円特別控除や買い換え特例など) ※2023年(令和5年)末までに建築確認を受けた新築住宅で40㎡以上50㎡未満の場合、合計所得金額が1,000万円以下であること |

| 既存住宅 | 新築住宅の要件に加えて、以下の要件を満たすこと

1982年(昭和57年)1月1日以後に建築された住宅であるか、もしくは地震に対する安全性に係る基準に適合しており、家屋の取得の日前2年以内に以下のいずれかによって証明された住宅 |

| 買取再販 | ・宅地建物取引業者から購入したこと ・宅地建物取引業者が住宅を取得してから、リフォーム工事を行って再販売するまでの期間が2年以内であること ・取得時において、新築された日から起算して10年を経過した家屋であること |

| 増改築 | ・増改築などが一定の工事に該当することが「増改築等工事証明書」によって証明されていること ・増改築などの工事に要した費用の額が100万円超であること |

2022年の改正における主な変更点としては、新築住宅の床面積と既存住宅の築年数の要件が緩和されました。一方で、合計所得金額は制限が厳しくなっています。

住宅ローン控除が2025年まで延長された背景

住宅ローン控除は2025年(令和7年)まで適用期限が延長されましたが、延長の背景には以下のような狙いがあると思われます。

- ● 脱炭素社会の実現

- ● 新型コロナの影響で落ち込んだ経済の活性化

それぞれの内容について詳しく解説します。

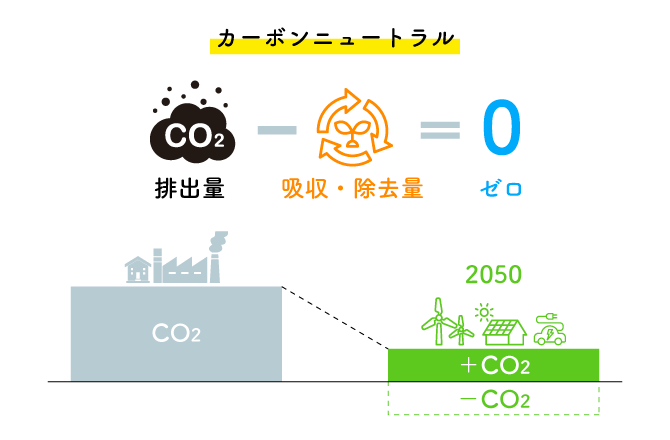

脱炭素社会の実現

住宅ローン控除の延長には、住宅の省エネ化を促進する目的が考えられます。日本では地球温暖化対策を目的に、2050年までに温室効果ガスの排出量を実質ゼロにする「カーボンニュートラル」を目標に掲げています。住宅を含む建築物分野はエネルギー消費の約3割を占めており、カーボンニュートラルの実現には住宅の省エネ化が必要不可欠です。

令和6年以降に建築確認を受ける新築住宅では、省エネ基準に適合していることが必須要件になりました。そのため、環境性能の高い住宅が多くの控除を受けられるようになりましたが、省エネ基準に適合しない一般住宅は住宅ローン控除を受けられません。

新型コロナの影響で落ち込んだ経済の活性化

住宅ローン控除の延長には新型コロナで落ち込んだ経済の活性化という意図も考えられます。住宅市場が活発に動けば、金融や建築、家電などさまざまな業界に良い影響を与えられるためです。

2020年4月に東京で1回目の新型コロナ緊急事態宣言が発令された結果、首都圏における不動産取引件数は中古マンションが前年同月比マイナス52.6%、中古戸建てが前年同月比マイナス41.5%となりました。2023年時点では在住宅市場は回復傾向にありますが、オフィスの空室率はいまだに高く、個人消費を支える平均年収は横ばいという状態です。

また渡航制限でインバウンドも冷え込み、観光産業や飲食産業は大きなダメージを受けています。これらの景気の冷え込みを打開するためにも、住宅市場の活性化が求められているのです。

住宅ローン控除の計算方法

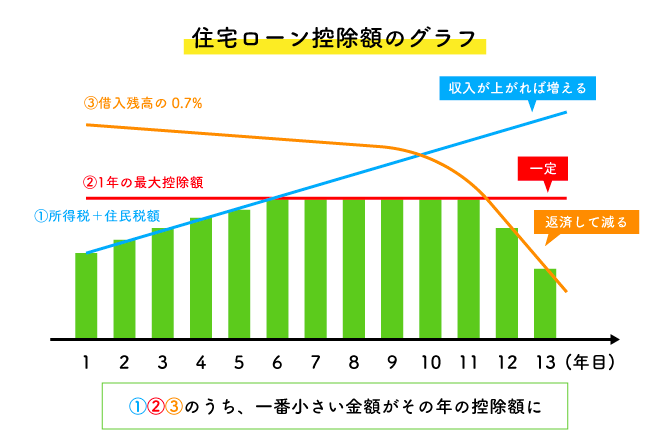

住宅ローン控除額は、年末の住宅ローン残高×0.7%となるため控除額は毎年変動し、年末残高は年々減るため、控除額も漸減していきます。

例:4,200万円を借り入れて、住宅ローン控除を受けた場合

1年目の控除額:

4,000万円(年末の住宅ローン残高)×0.7%=28.0万円(控除額)

2年目の控除額:

3,800万円(年末の住宅ローン残高)×0.7%=26.6万円(控除額)

つまり住宅ローンの返済が進んで残高が少なくなるほど、控除額も少なくなるのです。

早い段階で繰り上げ返済を検討する場合、住宅ローン控除の期間であった場合、繰り上げ後の残高に比例して、控除される額も少なくなるため、繰り上げのタイミングをよく考えましょう。

繰り上げをやや延長して、その期間返済できるお金を貯めておくのも良いでしょう。

住宅ローン控除のシミュレーション

住宅ローン控除の具体的な控除額を把握するために、令和6年に入居した場合の控除額を前項より具体的に、環境性能の異なる住宅で比較します。シミュレーションの条件は、以下の通りです。

【ケース1】

物件種別:新築住宅

入居:2024年(令和6年)

環境性能:長期優良住宅(借入限度額4,500万円)

住宅ローン借入額:4,500万円

年間返済額:150万円

【ケース2】

ケース1と同条件で省エネ適合住宅に入居した場合(借入限度額3,000万円)

ケース1における控除額は、以下の表の通りです。

| 年末ローン残高 | 控除額 | 累計控除額 | |

|---|---|---|---|

| 1年目 | 4,500万円 | 31万5,000円 | 31万5,000円 |

| 2年目 | 4,350万円 | 30万4,500円 | 61万9,500円 |

| 3年目 | 4,200万円 | 29万4,000円 | 91万3,500円 |

| 4年目 | 4,050万円 | 28万3,500円 | 119万7,000円 |

| 5年目 | 3,900万円 | 27万3,000円 | 147万円 |

| 6年目 | 3,750万円 | 26万2,500円 | 173万2,500円 |

| 7年目 | 3,600万円 | 25万2,000円 | 198万4,500円 |

| 8年目 | 3,450万円 | 24万1,500円 | 222万6,000円 |

| 9年目 | 3,300万円 | 23万1,000円 | 245万7,000円 |

| 10年目 | 3,150万円 | 22万0,500円 | 267万7,500円 |

| 11年目 | 3,000万円 | 21万円 | 288万7,500円 |

| 12年目 | 2,850万円 | 19万9,500円 | 308万7,000円 |

| 13年目 | 2,700万円 | 18万9,000円 | 327万6,000円 |

ケース2における控除額は、以下の通りです。

| 年末ローン残高 | 控除額 | 累計控除額 | |

|---|---|---|---|

| 1年目 | 4,500万円 | 21万円 | 21万円 |

| 2年目 | 4,350万円 | 21万円 | 42万円 |

| 3年目 | 4,200万円 | 21万円 | 63万円 |

| 4年目 | 4,050万円 | 21万円 | 84万円 |

| 5年目 | 3,900万円 | 21万円 | 105万円 |

| 6年目 | 3,750万円 | 21万円 | 126万円 |

| 7年目 | 3,600万円 | 21万円 | 147万円 |

| 8年目 | 3,450万円 | 21万円 | 168万円 |

| 9年目 | 3,300万円 | 21万円 | 189万円 |

| 10年目 | 3,150万円 | 21万円 | 210万円 |

| 11年目 | 3,000万円 | 21万円 | 231万円 |

| 12年目 | 2,850万円 | 19万9,500円 | 250万9,500円 |

| 13年目 | 2,700万円 | 18万9,000円 | 269万8,500円 |

結果として、同条件でも長期優良住宅と省エネ適合住宅では57万7,500円もの違いが生じることがわかります。そのため、無理のない資金計画を立てるためには住宅ローン控除のシミュレーションを行い、購入する物件の環境性能や住宅ローンの借入額、年間返済額などによって変動する控除額を比較しておきましょう。

住宅ローン控除は、元利均等返済の場合、一定の返済額の中で金利の割合が減ってゆき、所得税・住民税は収入に比例して上下します。これに年間最大控除額の上限という要素を加えて、控除額は以下のグラフのような関係となります。

住宅ローン控除の申請方法

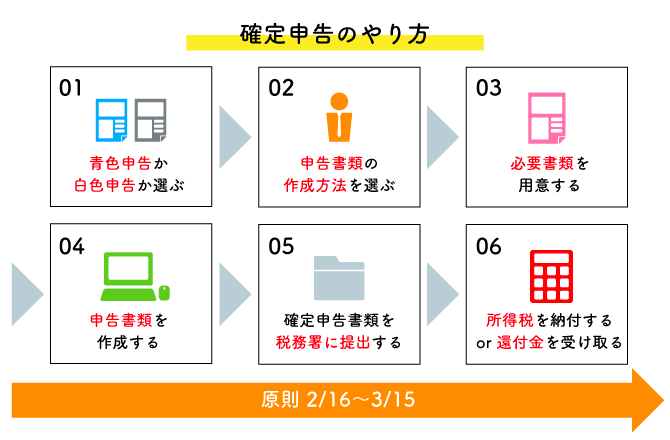

住宅ローン控除を活用すると節税効果を得られますが、控除の適用を受けるには確定申告が必要です。確定申告の具体的な流れは、以下の通りです。

- ● 必要書類を揃える

- ● 確定申告をする

それぞれ詳しく解説します。

必要書類を揃える

確定申告における必要書類は、以下の通りです。

| 書類名 | 所得先 |

|---|---|

| 確定申告書 | 国税庁のホームページもしくは税務署 |

| (特定増改築等)住宅借入金等特別控除額の計算明細書 | 国税庁のホームページもしくは税務署 |

| 本人確認書類(運転免許証やマイナンバーカード) | 本人所有 |

| 土地・建物の登記事項証明書 | 法務局 |

| 売買契約書または請負契約書 | 本人所有 |

| 住宅ローンの借入残高証明書 | 借入先の金融機関から送付 |

| 勤務先の源泉徴収票 | 勤務先 |

| 省エネ適合の認定通知書や証明書 | 不動産会社を通して取得 |

| (令和5年以前に建築確認を受けた新築住宅の場合)確認済証または検査済証の写し | 不動産会社を通して取得 |

| (既存住宅で昭和56年12月31日より前に建築された場合)耐震基準適合証明書等 | 不動産会社を通して取得 |

| (買取再販住宅の場合)増改築等工事証明書等 | 不動産会社を通して取得 |

| (住宅の増改築の場合)増改築等工事証明書または、確認済証あるいは検査済証の写し | 不動産会社またはリフォーム会社を通して取得 |

書類の取得は日数がかかる場合があり、取得方法も取得先によって異なります。スムーズに申請するためには書類は余裕を持って取得しておき、まとめて保管しておく方法がおすすめです。

確定申告をする

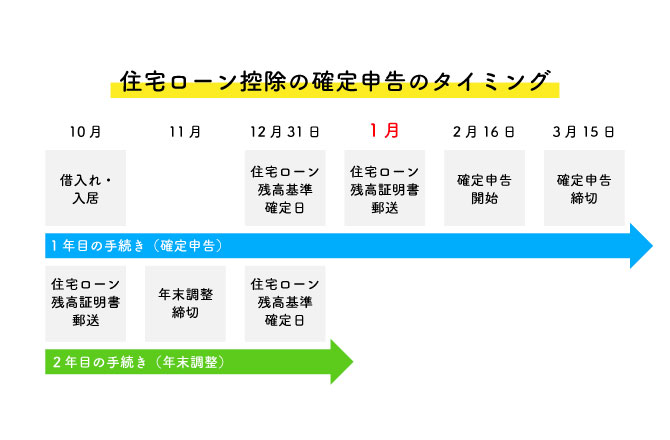

住宅ローン控除の適用を受けるには、入居した翌年に確定申告を行う必要があります。通常確定申告の期間は2月16日〜3月15日ですが、住宅ローン控除に関しては居住開始日の翌年1月1日から5年間申告可能です。そのため、仮に入居した翌年に確定申告をしなかった場合でも、5年以内に還付申告をすれば住宅ローン控除が受けられます。

なお、会社員の場合には2年目以降は年末調整で手続きを行うため、確定申告は一度だけで済みます。

会社員でも、給与所得以外の所得が「事業所得」「不動産所得」「山林所得」のいずれかに該当する場合、控除枠の大きくとれる青色申告も可能となっています。

それぞれの所得の概要は、以下です。

| 所得の種類 | 概要 |

|---|---|

| 事業所得 | 継続的かつ反復的に行われ、社会通念上「事業」とみなされる規模の活動から得られる所得 |

| 不動産所得 | アパート・マンションの賃貸や駐車場経営など、不動産の貸付によって得られる所得 |

| 山林所得 | 保有している山林を伐採して木材を売却した際や、立木のまま譲渡した際に得られる所得 |

上記以外の規模が小さく継続して行われていない副業収入は「雑所得」に分類され、青色申告の対象外です。

申告の方法は以下から選択できます。

- ● 年度ごとの様式の書類に記入して、管轄税務署に提出するか郵送提出

- ● 国税庁のWebサイト「確定申告作成コーナー」もしくは「e-Tax」によるオンライン提出

紙の書類に記入して提出する場合は、毎年様式に変更があるため、必ず該当年度=最新のものを使いましょう。記入に不安がある場合は事前に予約のうえ、管轄税務署で作成のサポートを受けることもできます。

住宅ローン控除で還付金が出た場合は指定口座に振り込まれ、控除額が所得税額を超えなかった場合は、納税のための振込用紙が送られてくるので、支払いましょう。

住宅ローン控除の注意点

節税効果の高い住宅ローン控除ですが、利用時には以下のような注意点が挙げられます。

- ● ペアローンの場合は夫婦それぞれが確定申告をする

- ● 土地を先行購入する場合、建築までの期限がある

- ● 繰り上げ返済は控除額を踏まえて検討する

それぞれの注意点について詳しく解説します。

ペアローンの場合は夫婦それぞれが確定申告をする

夫婦でペアローンを組んだ場合、夫婦それぞれが住宅ローン控除を申請できます。そのため、夫婦どちらかの単独でローンを組むより、控除額が多くなります。

ただし、夫婦の合計所得金額が2,000万円を超えると住宅ローン控除を受けられなくなるため、注意しましょう。ペアローン以外にも「連帯債務」や「連帯保証」といった借り方がありますが、「連帯保証」は主債務者しか控除が適用されないケースもあるため、事前に金融機関や不動産会社などに確認しておくことをおすすめします。

関連記事:

住宅ローンを夫婦で組む3つの方法とは?メリット・デメリット、注意点を徹底解説!|住宅展示場のハウジングステージ

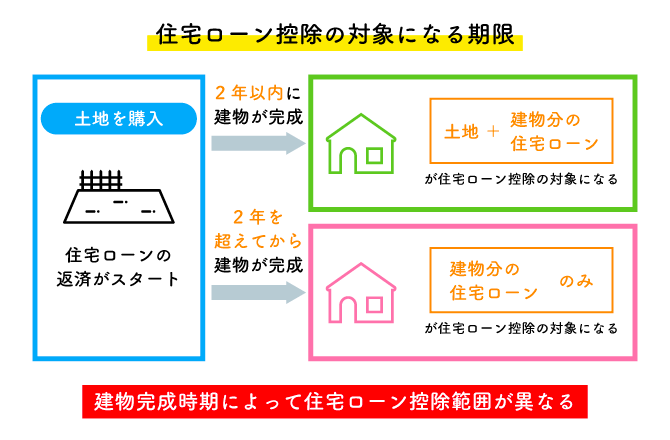

土地を先行購入する場合、建築までの期限がある

土地を先行購入して注文住宅を建てる場合、土地と住宅の両方で住宅ローン控除の適用を受けるには、土地購入から2年以内に建物が完成することが要件となります。土地購入から2年を超えてしまうと住宅部分しか住宅ローン控除の対象になりませんので、注意が必要です。

また土地を先行購入した年の年末時点でまだ建物が建築されていない場合、その年の控除は受けられず、翌年に建物が建築されてから控除を受けられるようになります。注文住宅の場合には土地を購入してから住宅の建築がスタートするため、土地代金も含めて住宅ローン控除の対象にするには建築時期の期限に注意しましょう。

繰り上げ返済は控除額を踏まえて検討する

繰り上げ返済をすると、住宅ローン残高が減るため住宅ローンの金利負担を減らせます。ただし、適用される控除額も減ってしまうため、繰り上げ返済の時期によっては損をしてしまう恐れがあります。

一般的には、住宅ローン控除が適用される13年を経過してから繰り上げ返済をしたほうがトータルでお得になります。なぜなら、住宅ローンの金利が住宅ローン控除の利率0.7%より低ければ、住宅ローン控除を受けたほうが実質的に高利率になるからです。

ただし、住宅ローン控除の期間中に繰り上げ返済をする場合、住宅ローンの償還期間に注意しましょう。なぜなら繰り上げ返済によって償還期間が10年未満になると、住宅ローン控除を受けられなくなる可能性があるからです。

まとめ

住宅ローン控除は、住宅ローンを組んでマイホームを新築、購入あるいは増改築した場合に年末時点の住宅ローン残高の0.7%が最大13年間にわたって所得税(一部住民税)から控除される制度です。入居した翌年に確定申告をすることによって、適用を受けられます。

住宅ローン控除は2022年の改正によって2025年(令和7年)まで適用期限が延長され、適用要件の一部が改正されました。新築住宅は省エネ基準を満たすことが必須となり、借入限度額や合計所得金額の制限も要件が厳しくなりました。一方で、適用を受けられる住宅の床面積や築年数の制限は緩和されています。

住宅ローン控除は、住宅ローンを組めば高い節税効果が期待できる制度です。そのため、適用要件を把握しておき、返済額と控除額のシミュレーションを行って住宅ローン控除を最大限活用しましょう。

執筆・情報提供

小川 聡子

子育てのブランクを挟み通算13年間不動産会社に勤務。

不動産営業のキャリアを活かし、不動産を中心に金融、リフォーム、転職、シニアなど幅広い分野で執筆。

© Housing Stage All rights reserved.

この記事はハウジングステージ編集部が提供しています。